работодатель

Для сотрудников важны премии за достижение целей на работе

Материальная мотивация нужна большинству сотрудников. Они рассчитывают получать премии за достижение целей и выслугу лет.

Принят закон о целевом обучении, который прямо затрагивает работодателей

С 1 мая 2024 года вступили в силу изменения в федеральный закон «Об образовании в РФ», которые инициировала зампредседателя Госдумы Ирина Яровая.

Сотрудники имеют право уйти в отпуск за свой счет без согласия работодателя

В особых случаях работники могут не согласовывать с работодателем период отпуска без сохранения зарплаты.

В положение об оплате труда вносятся изменения, перераспределяются размеры выплат. Нужно ли уведомлять работника

Информация для работодателей. ТК РФ предусматривает обязательные и дополнительные условия трудового договора, разделенные законодателем по принципу необходимости их включения в трудовой договор.

Каждый четвертый сотрудник боится попросить прибавку к зарплате

Персонал не решается просить больше денег из-за того, что не верит в возможность прибавки.

Как работодателям подготовиться к мониторингу Минтруда

Составьте идеальный договор с самозанятыми, чтобы уменьшить риски и быть готовыми к мониторингу Минтруда и комиссий по борьбе с нелегальной занятостью.

Почти половина россиян находятся в состоянии профессионального выгорания

Сталкивались с проф. выгоранием почти все работающие россияне, а 45% испытывают его в настоящее время.

Роструд: график неполной занятости должен быть удобен работнику

Если у сотрудников есть основания для неполной занятости, работодатель должен установить удобный для работника график и снизить нагрузку.

Сотрудник вправе взять накопленный за прошлые годы дополнительный отпуск

Дополнительные отпуска за прошлые годы не сгорают. Сотрудник, у которого накопились дни, может уйти в дополнительный отпуск и взять сразу все дни.

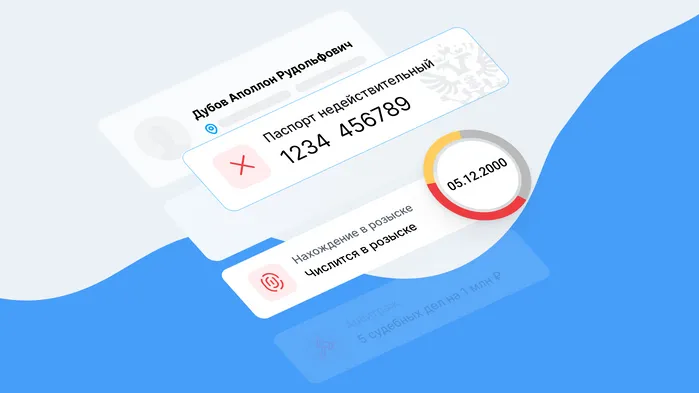

Как мониторинг сотрудников избавит от головной боли бухгалтера и HR

При поиске сотрудников, необходимо не только оценивать профессиональные качества соискателей и трудовой опыт, но и проверять кандидатов на наличие штрафов и долгов, банкротство, предпринимательскую деятельность, проблемы с законом и многое другое.

Кого вызовут на комиссию по борьбе с нелегальными сотрудниками

Работодателям нужно подготовиться к проверкам и запросам по сотрудникам, чтобы уберечь себя от штрафов.

Разъяснили, как работодатель должен предоставлять отпуск совместителю

На совместителей распространяются те же компенсации и гарантии, которые есть у основных сотрудников. Даже если работник трудится на 0,5 ставки, ему положен отдых в течение 28 календарных дней.

Минтруд и ФНС начали борьбу со скрытыми сотрудниками. Что делать работодателям

Подготовьтесь к проверкам и запросам по сотрудникам и защитите себя от штрафов.

Поездки сотрудников можно считать командировками, даже если это не прописано в приказе

Работодатель может отправить сотрудника в поездку и в документах не указать слово «командировка». Однако Роструд признает такой отъезд служебной командировкой.

Минтруд создаст публично-правовую компанию для целевого набора иностранных сотрудников

Чтобы защитить интересы работодателей и организовать целевой набор трудовых мигрантов, Минтруд учредит ППК, координатором которой станет Роструд.

Чек-лист по защите персональных данных. Как привести в порядок внутренние документы и не допустить штрафов

За неправильную работу с персональными данными компании могут получить штраф до 700 000 рублей, а ИП до 300 000. Мы собрали рекомендации экспертов о том, какие документы должны быть у бизнеса, чтобы обрабатывать персональные данные.

До тренинга остались считанные дни! Узнайте, какие документы нужны при приеме на работу в 2024 году

Разберитесь, как принять на работу сотрудника в 2024 году, а также какой нужен перечень документов и какие сдать отчеты о приеме на работу.

Правительство оплатит переезд работников из приоритетных отраслей экономики

Чтобы преодолеть дефицит кадров, Минтруд будет компенсировать затраты работодателей, которые оплачивают переезд сотрудников из других регионов до места работы. Выплаты составят около 300 000 рублей на каждого привлеченного работника.

⚡️Итоги дня: нейросети от Яндекса покоряют рейтинги, китайские машины скоро закончатся, а ценные бумаги Росбанка подорожали на 20%

Подготовили обзор главных событий дня. Все самое интересное, что писали и обсуждали в сети, в одной подборке.

Эксперт по воинскому учету: если экономите на кадровом учете — это может дорого обойтись компании. Военкоматы хотят 500 пустых конвертов

Эдислава Красных на конференции «Клерка» поделилась конкретными случаями из своей практики взаимодействия с военкоматами. У работодателей требуют 500 пустых конвертов, а еще сотрудники военных комиссариатов могут не смотреть документы и сразу заявлять, что чего-то не хватает.