Этот налог — один из самых сложных для понимания не только начинающими предпринимателями. Зачастую с круглыми глазами про НДС слушают и матерые руководители. Ведь то, что нам не очень понятно с первого раза, вымещаем куда-то на чердак своего мозга и лишь сдвинув брови, сощурив глаза и неоднократно повторив что-то все же из ранее отвергнутого пропускаем внутрь, в комод своих знаний.

Базовый механизм действия НДС все же прост: на любую продажу как продавец вы накручиваете свою наценку.

И 20% на этой наценки вы платите в бюджет.

Когда покупатель выступает дальше как продавец, он тоже накручивает свою наценку и сверху — НДС. Разница между этими двумя величинами и уплачивается в бюджет.

Считается, что плательщиками НДС являются юрлица и ИП, которые производят, реализуют, импортируют, экспортируют товары, оказывают услуги, выполняют работы.

Однако реальным плательщиком этого налога все же является.... конечный потребитель.

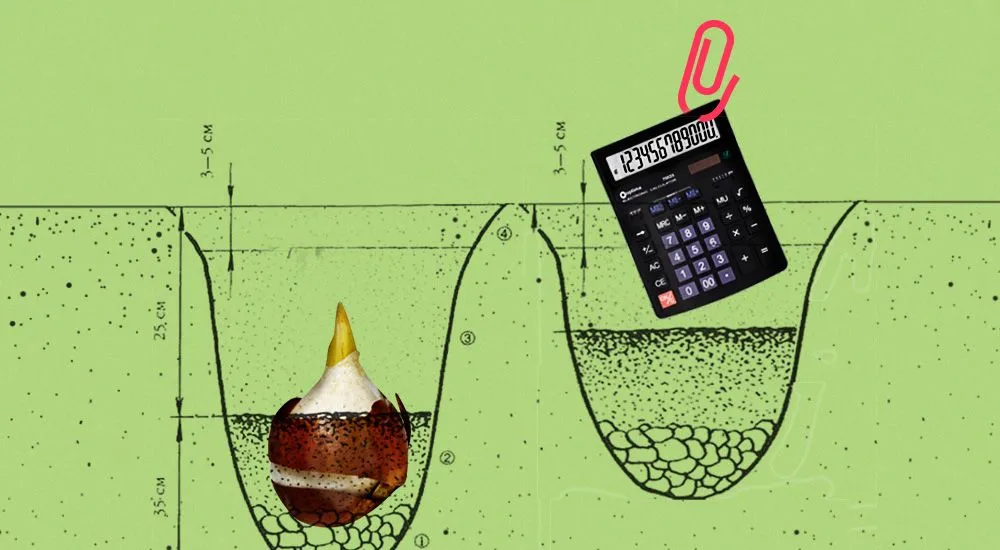

На примере:

Компания «Тюльпан» покупает муку за 100 рублей и, поскольку его поставщик является плательщиком НДС, платит сверх этой цены еще 20% (кстати, НДС с муки 10%, но для простоты запоминания будем считать, что все же ставка 20%, как для всех, ну и булочки проще воспринимаются и вкусно), то есть в итоге платит 120 рублей.

Булочки эта компания продает за 300 рублей, однако сверху прикрутит еще 20% НДС и тогда цена за булочку будет уже 360 рублей.

В бюджет перечислится разница между 60 и 20 рублями, то есть 40 рублей.

Именно в этом и состоит суть понятия «косвенный налог»: когда мы «пуляем» между собой этот НДС как покупатели и продавцы и лишь разницу между входящим НДС (в нашем примере 20 руб.) и исходящим (в нашем примере 60 руб.) мы заплатим в бюджет в виде налога (в наше примере 40 рублей).

Вся тяжесть налогового бремени ложится на последнего в цепочке покупателя. Именно поэтому нас с вами вызывают на комиссии по расхождениям в НДС, просят (или требуют) уплатить за вашего поставщика НДС, который тот почему-то не уплатил в бюджет. И бесконечные НДС-ные разрывы, которые красятся в специальном программном обеспечении ФНС, желтым цветом, представляют собой явную угрозу для бизнеса.

Но мы сейчас не про желтизну, а про налог.

Почему я говорю о том, что НДС ложится на плечи конечного потребителя?

Смотрите:

- 20 руб. производитель булочек заплатил поставщику муки

- 40 руб. производитель заплатил налога в бюджет

- 60 руб. заплатил Петя, пришедший в магазин за булочкой.

Вся тяжесть налога ложится на последнего в цепочке покупателя, который платит полную сумму налога и ничего не может возместить.

Увы, принятие понятия «косвенность» НДС — не самое сложное что может быть в жизни предпринимателя.

Зачастую компании вообще выживают лишь за счет того, что «играют» с НДС, ибо та самая наценка, о которой я говорила в самом начале, настолько мала, что при работе в белую не покрывает расходы, связанные с оплатой труда сотрудников, налогов с ФОТ, аренды, электричества, газа и что там нужно еще для того, чтобы бизнес стоял на ногах. Не говоря уже о том, что владельцы бизнеса хотят не просто наблюдать за процессом, а все же получать доход от деятельности, которую они замутили.

Вот и получается, что движение денег осуществляется у одних, а налог платит другие. И плательщиками налога являются юрлица и ИП, а фактически уплачивают его — конкретный Петя. Конечно, речь идет не о физичеком перечислении 60 руб. в казну страны тем самым Петей, купившим булочку, а о самом принципе — в стоимости булочки, равной 360 рублей, «сидит» НДС 60 руб., который в составе 20 и 40 руб транслируют поставщик и производитель.

Печаль всей этой истории с НДС в том, что им очень сложно управлять. Я про денежный поток.

Если вы Пете булочку продали с отсрочкой платежа в надежде на лояльность Пети, то 25 числа месяца, следуюдщего за кварталом, когда ваша сделка состоялась, вы должны свои 40 руб. (или 1/3 от них) уплатить в бюджет.

А откуда их взять? Кредитоваться? Или факторинг?

Даже если вы тоже с отсрочкой платежа покупаете муку, то это вас не спасет.

Деньги все равно надо где-то взять. Получается, что вы кредитуете (обычно бесплатно) Петю, чтобы он проявил благосклонность и купил булочку и завтра, и послезавтра, а платите налог за счет привлеченных (что с т.з. финансового планирования) недопустимо, либо закачиваете в бизнес денежные средства из своего кармана.

А теперь представьте себе, что в нашем примере на самом деле ставка НДС по муке не 20, а 10%, и полуфабрикаты, которые из этой муки продаются Пете, облагаются по ставке 20%.

Вы можете себе представить, какая должна быть наценка, чтобы этот перекос в ставках производитель мог обратить в свою прибыль?

Начать дискуссию