Что произошло?

Закончилась отчетная кампания по НДС, налоговики провели проверку, нашли расхождения в

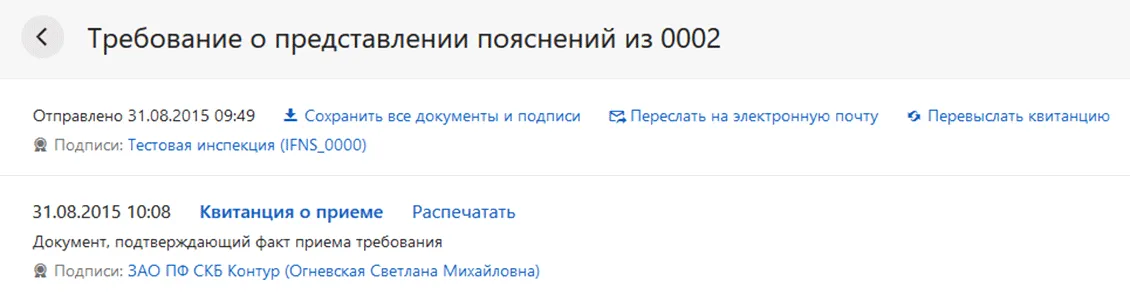

Отправить квитанцию

Квитанцию нужно отправить в течение

Учтите, требование не поступит, если организация, которой выставлено требование, не зарегистрирована в системе для сдачи отчетности. В таком случае оператор отправит в ФНС отрицательное извещение о получении.

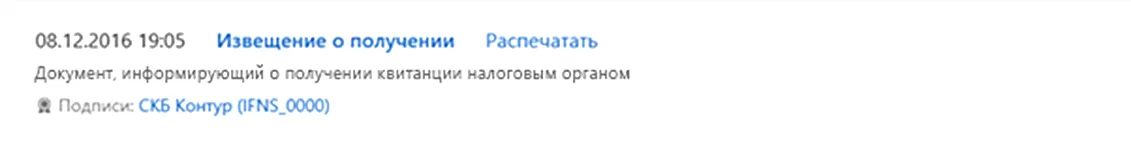

После отправки квитанции вам из налоговой должно поступить Извещение о получении — этот документ подтверждает, что квитанция получена. Если Извещение не пришло, квитанцию нужно выслать вновь. Как правило, функция ответа на требование недоступна до отправки квитанции.

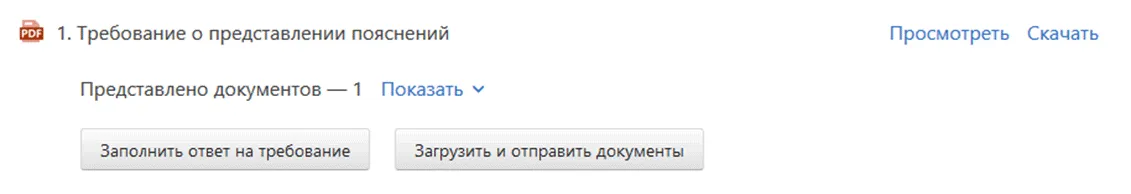

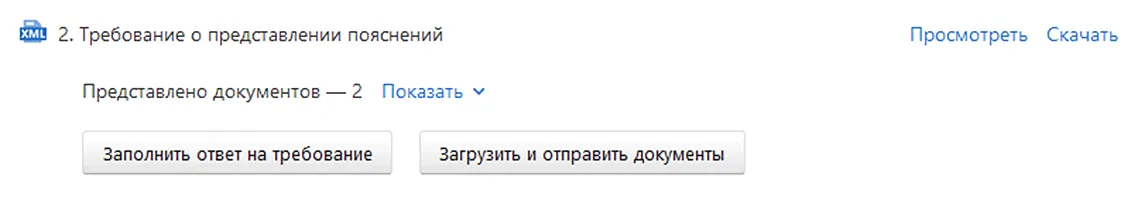

Просмотреть поступившее требование

Требование может содержать в себе сразу несколько запросов на пояснения, а именно:

-

По расхождениям в

счетах-фактурах с данными контрагентов. - Несоответствие контрольных соотношений в декларации.

- Сведения по сделкам, не включенным в книгу продаж.

- По другим основаниям.

Из этого списка только для первых трех пунктов утвержден формат для передачи по ТКС (письмо ФНС России от

Подготовить документы для работы с требованием

Чтобы корректно ответить на требование, потребуются такие документы:

-

Для требований по расхождениям — книги покупок, книги продаж, журналы учета

счетов-фактур и раздел декларации по НДС; оригиналысчетов-фактур , которые указаны в требовании. - Для требований по контрольным соотношениям — декларация по НДС, включая все разделы.

- Для требований о не включенных в книгу продаж сделкам — книга продаж.

- Для требований по другим основаниям — те документы, которые могут быть полезны при формировании пояснения (всегда разные документы).

Следующий шаг — это подготовка ответа на требование. Этот этап мы детализируем в привязке к требованиям того или иного вида, выделим соответствующие действия в отдельные шаги.

Отвечаем на требование по расхождениям с контрагентами

Данные покупателей и продавцов в

Требование направляется налогоплательщику (в первую очередь покупателю), если у контрагента

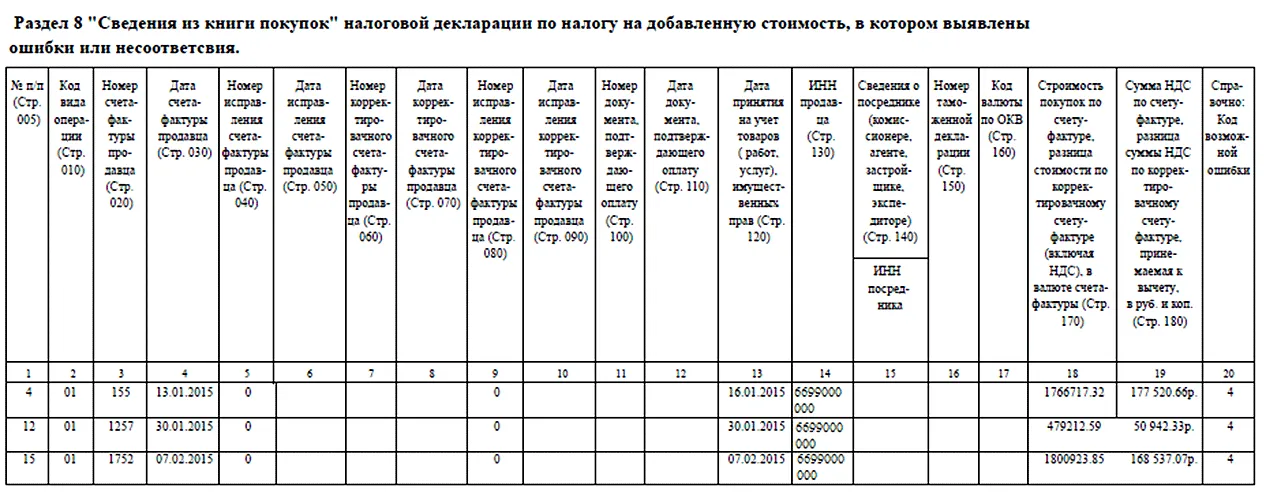

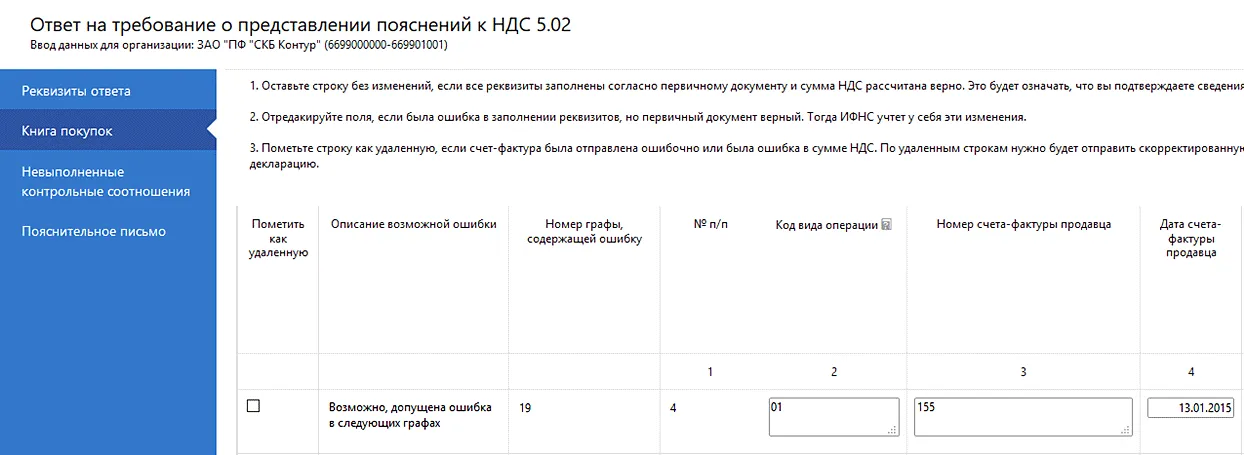

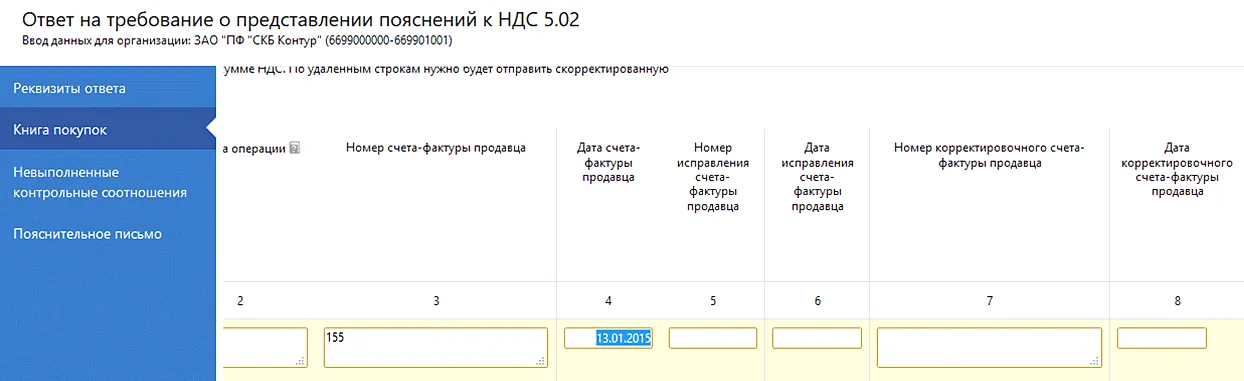

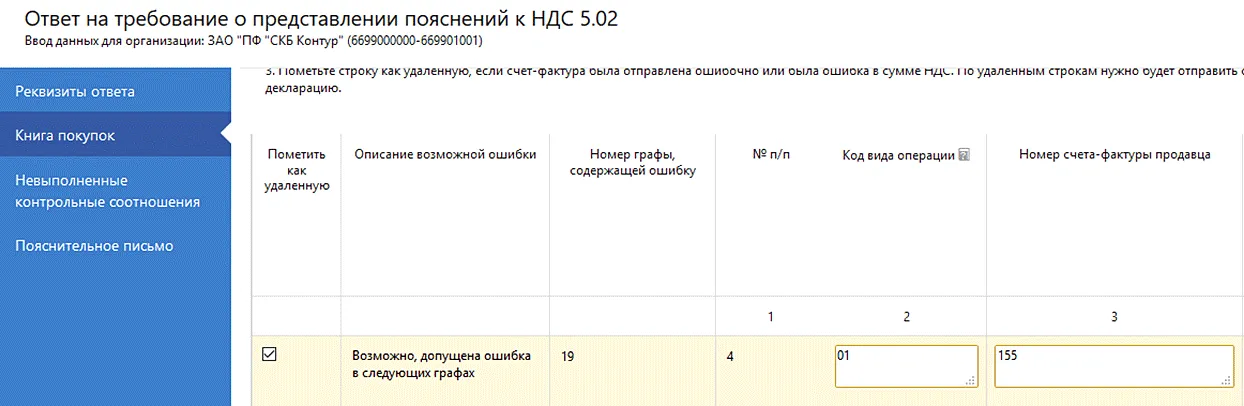

Что увидим. Требование содержит список

- 1 — запись об операции отсутствует у контрагента;

- 2 — несоответствие данных об операциях между книгой покупок и книгой продаж. В частности, между данными раздела 8 (сведения из книги покупок) или приложения 1 к разделу 8 (сведения из дополнительных листов книги покупок) и разделом 9 (сведения из книги продаж) или приложением 1 к разделу 9 (сведения из дополнительных листов книги продаж) декларации налогоплательщика;

-

3 — несоответствие данных об операциях между разделом 10 (сведения из журнала учета выставленных

счетов-фактур ) и разделом 11 (сведения из журнала учета полученных счетов- фактур) декларации налогоплательщика; - 4 (a, b) — не исключена ошибка в графах a, b (указывается номер граф, в которых допущены ошибки).

Как действуем. Убедитесь в том, что такие

- Ситуация 1. Данные сверены с оригиналом, все верно.

В этом случае нужно подтвердить правильность данных, указанных в требовании, включивсчет-фактуру в ответ на требование.

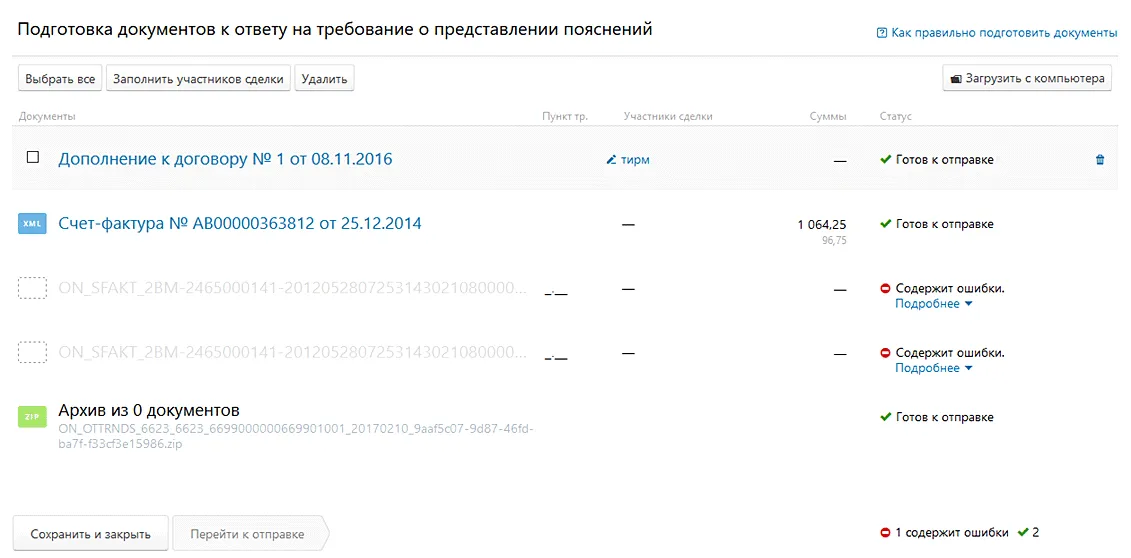

Для более надежного подтверждения правильности информации к ответу на требование можно приложить

Документы можно загружать в формате pdf или xml.

Рекомендуется прилагать оригиналы

- Ситуация 2. Допущена ошибка в реквизитах

счета-фактуры (номер, дата, ИНН/КПП контрагента). Исправьте данные прямо в ответе на требование, кроме суммы налога (см. ниже).

- Ситуация 3. Допущена ошибка в сумме налога.

Любое изменение суммы НДС в сделке влечет отправку уточненной декларации.Счета-фактуры с такими ошибками нужно удалить из ответа на требование. Затем сформировать уточненку, включив в дополнительный лист книги покупок или продаж корректные сведения по «ошибочным»счетам-фактурам . Уточненную декларацию в ответ на требование нужно направить в течение5-ти рабочих дней после отправки квитанции о приеме требования.

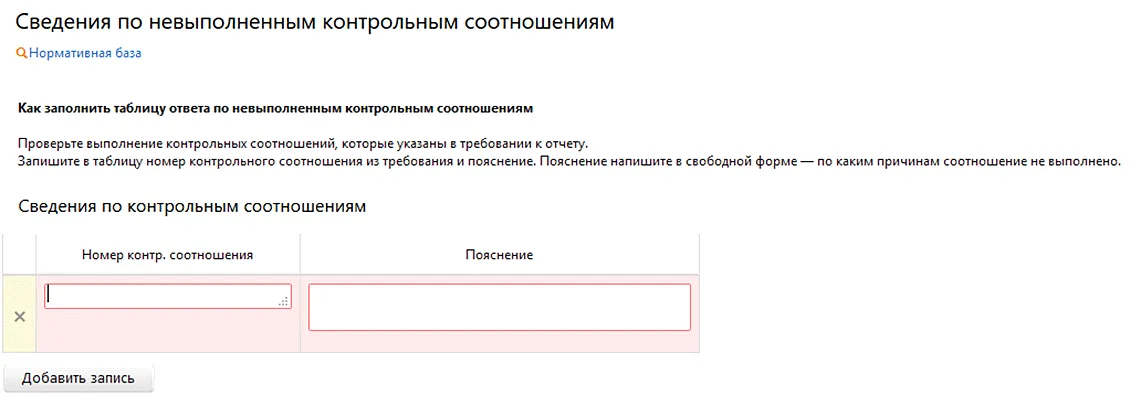

Отвечаем на требование по контрольным соотношениям

Напомним. контрольное соотношение — это равенство, которое должно выполняться в рамках декларации по НДС, например: р. 3 ст. 170 гр. 3 = р. 3 ст. (010+020+030+040) гр. 5

Что увидим. Требование по контрольным соотношениям содержит:

- Номер контрольного соотношения (например, 1.27).

- Формулировку нарушения (например, «завышение суммы НДС, подлежащей вычету»).

- Ссылку на норму законодательства (НК РФ ст. 171, 172).

- Контрольное соотношение (ст. 190 р. 3 + сумма стр. 030 и 040 р. 4 + ст. 080 и 090 р. 5 + ст. 060 р. 6 + ст. 090 р. 6 + ст. 150 р. 6 = ст. 190 р. 8 + [ст. 190 прил. 1 к р.8 — ст. 005 прил. 1 к р. 8], если левая часть равенства > правой).

- Данные, отраженные в декларации (1781114.00<=3562595.75).

Как действуем. В электронном ответе укажите номер контрольного соотношения, к которому дается пояснение и приведите само пояснение в произвольной форме (не более 1000 знаков).

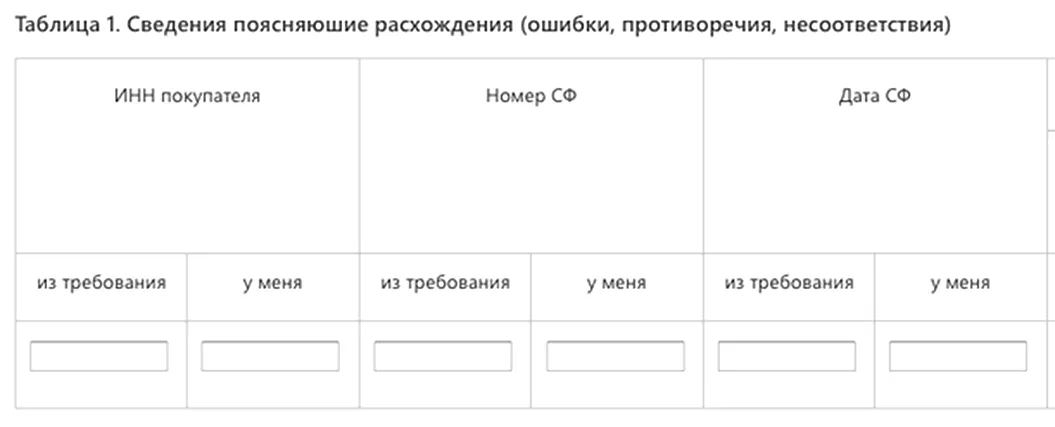

Отвечаем на требование по счетам-фактурам, не включенным в книгу продаж

Такие требования направляются продавцам в том случае, когда покупатель отразил в декларации сделки с продавцом, а продавец не отразил их в своей книге продаж.

Что увидим. По сути дела, здесь будет список

Контрагент с ИНН 1234567890:

Счет-фактура № 1 от01.01.2017 .Счет-фактура № 2 от01.02.2017

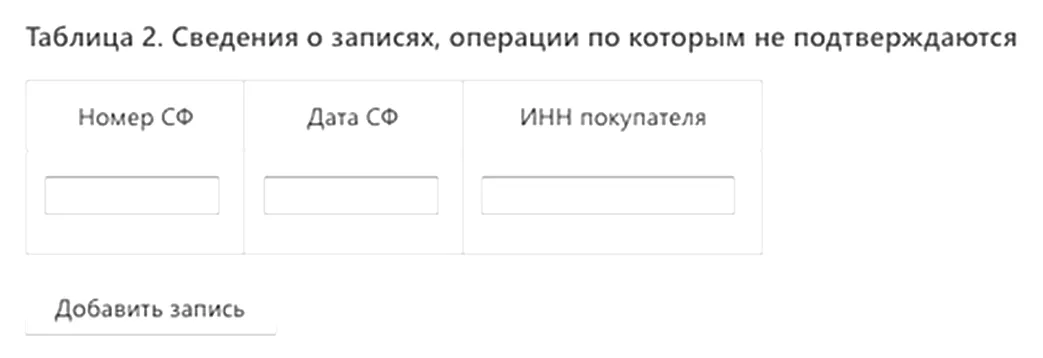

Как действуем. Ответ на такое требование содержит 2 таблицы. Данные из

Если же сделка не подтверждается, и продавец не выставлял по ней

Отвечаем на требования по другим основаниям

Требования о пояснениях по НДС могут приходить и по прочим основаниям. Они поступают налогоплательщику в формате pdf, а отвечать на них нужно в свободной форме, подготовив пояснительное письмо. Напомним, ващ комментарий не должен быть длиннее 1000 символов.

Формируем опись документов

К ответу на каждый вид требования можно добавить любые

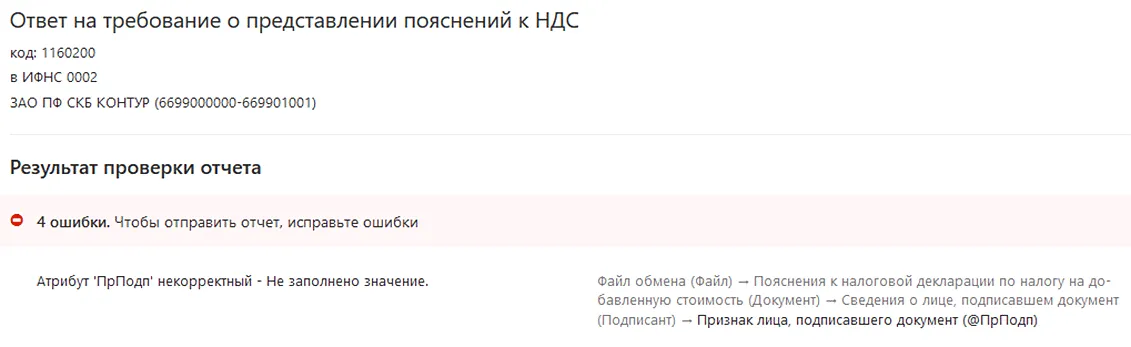

Проверяем реквизиты ответа

Чтобы ответ на требование был корректно зарегистрирован в информационной системе ФНС, нужно без ошибок заполнить его реквизиты, а именно:

- имя и период файла декларации должны соответствовать имени декларации, на которую пришло требование;

- в реквизитах организации укажите название, ИНН, КПП налогоплательщика;

- в поле «Признак подписанта» нужно указать 3, если ответ подписывается электронной подписью руководителя организации или 4, если ответ отправляется через уполномоченного представителя.

Дополнительно проверьте ответ перед отправкой

Сформированный ответ должен соответствовать формату, установленному ФНС. Если после заполнения найдутся

Убедитесь, что ответ на требование принят

Как и в случае с квитанцией, факт получения ответа не требование налоговый орган подтверждает извещением. Если извещение не пришло, то не исключена ошибка при транспортировке ответа по телекоммуникационным каналам связи от оператора ЭДО к инспекции. В такой ситуации нужно обратиться к оператору ЭДО и навести справки.

Комментарии

14

А ведь это не правда. Контур - дешевле