Я крайний противник использования стандартных методов налоговой оптимизации, подходящих «для всех» от ларька до международного холдинга, потому что каждый бизнес является уникальным, так же как его собственники. Но использование объектов интеллектуальной собственности может быть не только универсальным, законным и относительно безопасным способом оптимизации налога на прибыль, но и инструментом для построения группы компаний на основе деловой цели и без обвинений в дроблении.

В этой статье мы расскажем, как использовать объекты интеллектуальной собственности для налоговой оптимизации, как с помощью роялти бенефициар может получить подтвержденный доход, какие объекты лучше использовать и какую цену за них назначить. Для того, чтобы не быть голословным, мы как всегда будем использовать актуальную судебную практику, а для того, чтобы быть понятными и нескучными – визуализацию.

Эту и другие темы подробно рассмотрим на нашем семинаре 27-28 февраля 2019 года на семинар «Реальная оптимизация налогов» в Санкт-Петербурге (с онлайн-трансляцией). Приходите, будет интересно

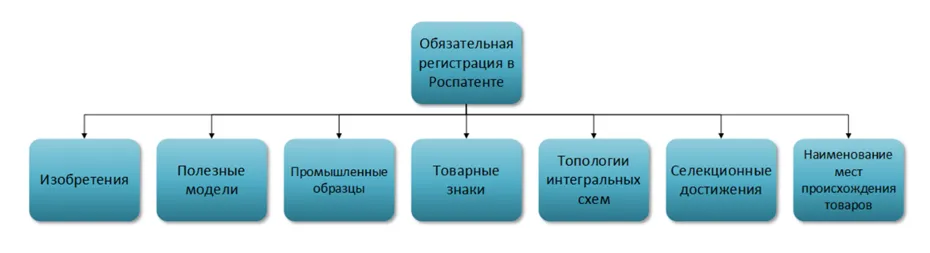

Интеллектуальные собственность регулируется четвертой частью ГК РФ, в соответствии с п.1 ст.1225 правовая охрана предоставляется шестнадцати видам интеллектуальной деятельности и приравненных к ним средствам индивидуализации юридических лиц, часть из них требует государственной регистрации, часть – нет:

Регистрация в Роспатенте требует времени: например, регистрация товарного знака занимает больше одного года, однако эффект того стоит:

Регистрация в Роспатенте требует времени: например, регистрация товарного знака занимает больше одного года, однако эффект того стоит:

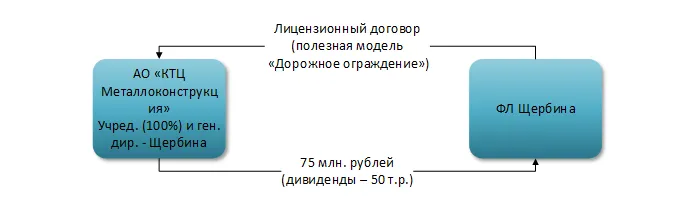

Учредитель и генеральный директор АО, заключила сама с собой лицензионный договор на использование полезной модели «Дорожное ограждение». Организация полезную модель в своей деятельности использовала и платила за нее 75 млн. рублей в год, из-за этого прибыль АО составляла всего 300-500 тыс. рублей и с нее даже выплачивались дивиденды – около 50 тыс. рублей в год.

Учредитель и генеральный директор АО, заключила сама с собой лицензионный договор на использование полезной модели «Дорожное ограждение». Организация полезную модель в своей деятельности использовала и платила за нее 75 млн. рублей в год, из-за этого прибыль АО составляла всего 300-500 тыс. рублей и с нее даже выплачивались дивиденды – около 50 тыс. рублей в год.

Такая структура расходов не могла не привлечь внимание налоговиков, да и сама полезная модель показалась им штукой надуманной и неоригинальной. Но суд указал, что российским законодательством не установлены ограничения относительно максимального размера выплачиваемых роялти по лицензионным договорам. Для установления размера роялти определяется «разумный» процент». Полезная модель фактически в деятельности общества использовалась, была зарегистрирована в Роспатенте и не дело налоговиков оценивать ее оригинальность.

Обращает внимание, что правообладатель не зарегистрировала себя в качестве ИП. По нашему мнению, это таило в себе опасность переквалификации деятельности по получению вознаграждения по лицензионному договору в предпринимательскую (систематическая и направленная на извлечение дохода), к тому же организация как налоговый агент удерживала 13% НДФЛ, вместо возможной оплаты УСН 6% самой правообладательницей, если бы она была зарегистрирована в качестве ИП.

Скорее всего такая схема была выбрана для того, чтобы не ставить свои расходы под контроль банка и не попасть под всеобъемлющий и слепой 115-ФЗ, в том числе при перечислении денег со счета ИП на свой личный.

А где же оптимизация НДС? Ведь выплата роялти в размере 75 млн. рублей не привела к возможности поставить его к вычету? Ответ прост, но не популярен: оптимизации НДС при использовании объектов интеллектуальной собственности нет, также как нет и других законных способов оптимизации этого косвенного налога (разделение НДС-ных и без НДС-ных потоков, равно как способы «передачи» его другой организации в группе компаний или отсрочки его уплаты – не в счет).

Существенный размер выплат по договору дает ответ на популярный у налогоплательщиков вопрос: «Сколько можно перечислять денег за объект интеллектуальной собственности?». Несмотря на победу налогоплательщика, отметим, что понятие «разумный» процент по лицензионному договору – понятие оценочное, а значит спорное.

(Постановление АС Поволжского округа от 31.01.2019 по делу А72-3656/2018).

В судебной практике предшествующих периодов, встречается утверждение о пределах рыночного диапазона ставок роялти в размере 0,09-9% (Постановление АС Московского округа от 13.07.2016 по делу А40-153860/2015). Отметим, что своим доверителям мы также советуем придерживаться указанного интервала цен.

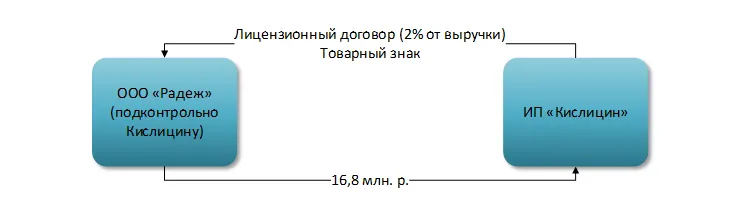

Чаще всего в качестве объекта интеллектуальной собственности налогоплательщики используют товарный знак (как наиболее простой и универсальный объект, правообладателем которого может стать любая организация или ИП).

В данном случае выездную налоговую проверку организация навлекла на себя использованием фирм-однодневок (в этой части налоговики выиграли полностью), но внимание налоговиков привлекли и расходы на товарный знак в пользу ИП. Во-первых, ФНС обратило внимание на возможную взаимозависимость ИП и ООО (генеральный директор ООО и ИП были лично знакомы, а по нынешним временам и это подозрительно), во-вторых, роялти в размере 2% от выручки за товарный знак – не многовато ли? И сняли расходы ООО по лицензионному договору полностью.

В данном случае выездную налоговую проверку организация навлекла на себя использованием фирм-однодневок (в этой части налоговики выиграли полностью), но внимание налоговиков привлекли и расходы на товарный знак в пользу ИП. Во-первых, ФНС обратило внимание на возможную взаимозависимость ИП и ООО (генеральный директор ООО и ИП были лично знакомы, а по нынешним временам и это подозрительно), во-вторых, роялти в размере 2% от выручки за товарный знак – не многовато ли? И сняли расходы ООО по лицензионному договору полностью.

Суды с этим не согласились указав, что организация реально использовала данный товарный знак; факты многократного отклонения цены сделки от рыночного уровня в совокупности с другими обстоятельствами, свидетельствующие о согласованности действий всех участников цепочки и о направленности их действий на получение необоснованной налоговой выгоды, налоговым органом не установлены.

(Постановление АС Поволжского округа от 27.09.2018 по делу N А12-33423/2017).

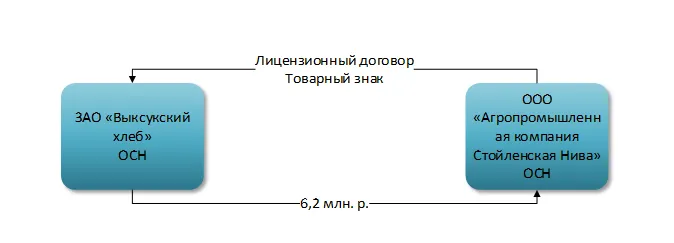

Даже применение сторонами лицензионного договора одинаковых систем налогообложения (ОСН) не ограждает организации от налоговых претензий. В данном случае, налоговикам не понравилось, что взаимозависимое лицо передало по лицензионному договору исключительное право на товарный знак, а лицензиат обязался использовать его в том виде, в котором он был указан в приложении к договору, но фактически использовал его в другом цветовом оформлении. Отметим, что налоговики в ходе выездной налоговой проверки накопали только это «подозрительный» факт, что, по нашему мнению, свидетельствует либо о некачественно проведенном предпроверочном анализе, либо заказном характере проверки, либо непрофессионализме проверяющих.

Даже применение сторонами лицензионного договора одинаковых систем налогообложения (ОСН) не ограждает организации от налоговых претензий. В данном случае, налоговикам не понравилось, что взаимозависимое лицо передало по лицензионному договору исключительное право на товарный знак, а лицензиат обязался использовать его в том виде, в котором он был указан в приложении к договору, но фактически использовал его в другом цветовом оформлении. Отметим, что налоговики в ходе выездной налоговой проверки накопали только это «подозрительный» факт, что, по нашему мнению, свидетельствует либо о некачественно проведенном предпроверочном анализе, либо заказном характере проверки, либо непрофессионализме проверяющих.

Налоговый орган тут же пришел к выводу, что фактически ЗАО «Выксунский хлеб» не использовался товарный знак в том виде, в котором он был зарегистрирован в Государственном реестре товарных знаков и знаков обслуживания, т.е. не использовался в деятельности Общества, а значит и оплату по лицензионному договору принять в составе расходов нельзя, так как они не были направлены на получение дохода и вообще были экономически необоснованными.

Надо отдать должное суду, который указал, что товарный знак использовался с незначительными изменениями в части цветового оформления словесных и изобразительных элементов, не меняющими его существа.

Что касается экономически необоснованных затрат, то суд процитировал «древнее», но действующее Определение КС РФ от 04.06.2007 № 320-О-П: обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения целесообразности, рациональности, эффективности или полученного результата, поскольку в силу принципа свободы экономической деятельности налогоплательщик осуществляет ее самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность.

(Решение АС Нижегородской области от 25.12.2018 по делу А43-7762/2018)

Объект интеллектуальной собственности является нематериальным активом и стоит денег. Иногда немаленьких:

Объект интеллектуальной собственности является нематериальным активом и стоит денег. Иногда немаленьких:

ИП Выперайленко в 2007 году зарегистрировал товарный знак «Колиз» (буква «К» выполнена в виде скрещивающихся палок колбасы), а в 2012 году нечужое ему ООО «ТД Колиз» попытался зарегистрировать товарный знак "KOLIZ" и кончено получил отказ: товарный знак оказался сходным до степени смешения с товарным знаком "Колиз", правообладателем которого являлся ИП Выперайленко О. В.

ИП Выперайленко О.В. в 2015 году обратился в Арбитражный суд с иском к ООО «ТД Колиз» о запрете использования товарного знака «KOLIZ», дело было прекращено в связи с утверждением мирового соглашения сторон, согласно которому: ООО «ТД Колиз» передал ИП Выперайленко О.В. права на товарный знак «KOLIZ» за 500 рублей (при рыночной стоимости 68 млн. рублей) и обязался выплатить компенсацию в размере 1% от оборота организации за время использования товарного знака, а после обязался выплачивать ИП компенсацию в размере 1,5 % от оборота организации в год. Всего получилось 102 млн. рублей, ИП получил исполнительный лист, перевел деньги на свой счет (банк его не мог заблокировать – исполнялось решение суда), а после - обналичил.

Налоговики посчитали, что организация и ИП действуя согласовано (будучи фактически взаимозависимыми) получили необоснованную налоговую выгоду: организация, продавая товарный знак за 500 рублей занизила доходы, а выплачивая компенсацию ИП в размере 102 млн. рублей завысила расходы.

Но суд не согласился с такой трактовкой: факт использования обществом товарного знака, перечисления компенсации за такое использование ИП Выперайленко О.В. и последующую передачу права на товарный знак «KOLIZ» налоговики не оспаривали, а цена за товарный знак была обусловлена исполнением мирового соглашения, утвержденного судом (ловкий ход – ведь мировое соглашение не было оспорено и было принято судом в налоговом споре как данность).

(Решение АС Нижегородской области от 18.10.2018 по делу А43-16326/2018, обжалуется в апелляции).

Классическая история про то, как делать не надо, описана в Постановлении 9 арбитражного апелляционного суда 22.08.2017 по делу А40-34089/2017: юридическое лицо передало ИП права на товарный знак за десять тысяч рублей, в последствии ИП заключил лицензионный договор на право использование товарного знака с этой же организацией, которая перечислила по нему роялти в размере более 54 млн. рублей, включив их в расходы.

Эту и другие темы подробно рассмотрим на нашем семинаре 27-28 февраля 2019 года на семинар «Реальная оптимизация налогов» в Санкт-Петербурге (с онлайн-трансляцией). Приходите будет интересно

Проведенной оценкой установлено, что реальная стоимость товарного знака преданного организацией ИП составляет не 10 тысяч рублей, а 193 млн. рублей, а значит занижение стоимости составило 193 млн. процентов. К тому же ИП принадлежат 50% долей организации. Суд указал, что экономический смысл в передаче прав на товарный знак за 10 тысяч рублей, чтобы потом заплатить 54 млн. рублей в качестве роялти отсутствовал, с чем сложно не согласиться. Сам же роялти являлся скрытой выплатой дивидендов, с целью получения необоснованной налоговой выгоды (ИП правообладатель применяла УСН 6%).

Не все объекты интеллектуальной собственности требуют регистрации:

Чаще всего налогоплательщики в оптимизации налогов используют секреты производства (ноу-хау). В отличии от изобретения, регистрируемого в Роспатенте, ноу-хау регистрации не подлежит, чем смущает налоговиков – а вдруг никакого секрета и нет, а расходы по нему «рисованные»?

Чаще всего налогоплательщики в оптимизации налогов используют секреты производства (ноу-хау). В отличии от изобретения, регистрируемого в Роспатенте, ноу-хау регистрации не подлежит, чем смущает налоговиков – а вдруг никакого секрета и нет, а расходы по нему «рисованные»?

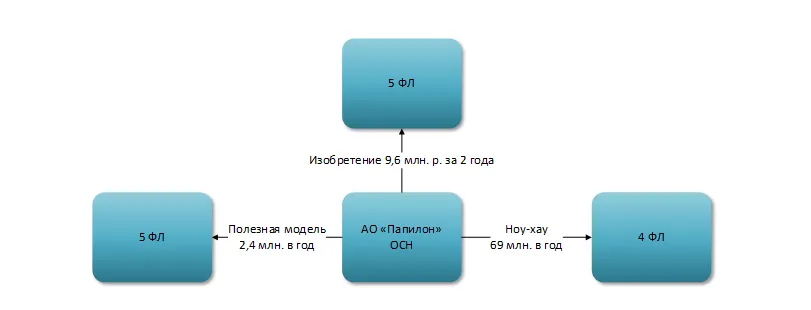

В данном случае налогоплательщик использовал целый ряд объектов интеллектуальной собственности: полезная модель, изобретение, ноу-хау, причем по последнему объекту платежи были наибольшими. Налоговиков заинтересовали «гуляющий» размер платежей по дополнительным соглашениям к договорам, возможно подгоняемый под нужды АО (от 40 тыс. рублей до 80 млн рублей). По нашему мнению, налоговики действовали по принципу лишь бы прикопаться на что обратил внимание и суд: инспекцией приняты расходы заявителя по выплате вознаграждений по лицензионным договорам в первоначальной редакции (в минимальных суммах), при этом не признаны эти расходы на увеличенные дополнительными соглашениями суммы.

В данном случае налогоплательщик использовал целый ряд объектов интеллектуальной собственности: полезная модель, изобретение, ноу-хау, причем по последнему объекту платежи были наибольшими. Налоговиков заинтересовали «гуляющий» размер платежей по дополнительным соглашениям к договорам, возможно подгоняемый под нужды АО (от 40 тыс. рублей до 80 млн рублей). По нашему мнению, налоговики действовали по принципу лишь бы прикопаться на что обратил внимание и суд: инспекцией приняты расходы заявителя по выплате вознаграждений по лицензионным договорам в первоначальной редакции (в минимальных суммах), при этом не признаны эти расходы на увеличенные дополнительными соглашениями суммы.

Впрочем, претензии налоговиков еще раз дают бизнесменам явный посыл – договоры, дополнительные соглашения к ним и бухгалтерские документы должны оформляться вовремя и правильно.

(Постановление 18 арбитражного апелляционного суда от 23.01.2019 по делу А76-6391/2018)

В некоторых случаях роялти может использоваться и как аргумент в пользу отсутствия искусственного дробления бизнеса, причем даже в очень сложной ситуации:

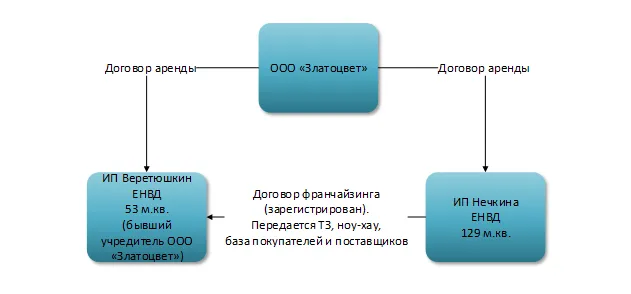

Магазин по продаже ювелирных изделий арендуется двумя ИП, применяющими ЕНВД, налоговики в ходе выездной налоговой проверки приходят к выводу о том, что применение специального режима незаконно (площадь торгового зала больше 150 м. кв.), а деление торговой площади на двух ИП – дробление бизнеса. Оперируют стандартными аргументами: единый вход, единая вывеска (с многообещающим названием «Дамский угодник»), дисконтная система, униформа продавцов, оформление витрин, поставщики.

Магазин по продаже ювелирных изделий арендуется двумя ИП, применяющими ЕНВД, налоговики в ходе выездной налоговой проверки приходят к выводу о том, что применение специального режима незаконно (площадь торгового зала больше 150 м. кв.), а деление торговой площади на двух ИП – дробление бизнеса. Оперируют стандартными аргументами: единый вход, единая вывеска (с многообещающим названием «Дамский угодник»), дисконтная система, униформа продавцов, оформление витрин, поставщики.

Однако у проверяемого ИП свои аргументы: все совпадения – результат соблюдения им договора франчайзинга, по которому он получил право на товарный знак и ноу-хау (секрет продажи товара – по нашему мнению ноу-хау это не является), базу поставщиков и покупателей. Конечно это не было единственным аргументом: налоговики не доказали взаимозависимость, персонал и кассы были у каждого ИП свои, а между отделами стояла хоть и нестационарная, но перегородка.

Тем не менее франшиза при правильном использовании – отличный аргумент, объясняющий наличие у разных юридических лиц единой CRM-системы, одинакового оформления торговых точек, униформы сотрудников, стандарта продаж.

(Постановление 4 арбитражного апелляционного суда от 04.12.2017 по делу А78-1159/2017).

В завершении отметим, что налоговых споров по использованию объектов интеллектуальной собственности мало, а налоговики берутся за них крайне неохотно.

При этом любая компания обладает интеллектуальной собственностью, но часто не акцентирует на этом внимание и не осуществляя ее защиту. Между тем чем успешнее организация, тем больше к ней интерес не только со стороны ФНС, но и конкурентов: начинают появляться фирмы-дублеры, в том числе состоящие из бывших сотрудников, которые «цельноутягивают» идеи, названия, технологии и без надлежащей защиты интеллектуальных прав, противостоять этому процессу невозможно.

Все бежим регистрировать товарные знаки? А вот тут стоит не спешить: необходимо решить кто станет правообладателем: организация или ИП? Что делать если бизнес компаньонский? С кем заключить лицензионный договор и по какой цене? Какую систему налогообложения выбрать у лицензиара и лицензиата? На основании каких договоров передать объект интеллектуальной собственности? Стоит ли избегать взаимозависимости? Как лицензионный договор будет сочетаться с иными способами налоговой оптимизации? Будет ли он соответствовать реальным бизнес-процессам? А может быть вообще выйти из операционного (а значит рискованного) бизнеса, став правообладателем франшизы? А может быть правообладателем станет иностранная организация?

Обо всем этом, а также о том, как законно и безопасно оптимизировать налоги в 2019 году, построить группу компаний без обвинений в дроблении, защитить активы бизнеса и собственников, защититься при проведении налоговых и полицейских проверок бизнеса, предотвратить корпоративные конфликты и при этом повысить маржинальность бизнеса – расскажем на нашем уникальном семинаре «Бизнес в эпоху перемен. Реальная оптимизация налогов», который пройдет в Санкт-Петербурге 27-28 февраля 2019 года с онлайн-трансляцией во все регионы. Приходите, будет полезно.

Комментарии

1Про налоговые риски ничего не сказали. Их становится больше.

https://dialexp.ru/nalogovye-riski-v-2019-godu/