Новое в стандарте, применение, порядок перехода и новые понятия

Итак, какие возникли новые понятия в ФСБУ 6/2020 «Основные средства»?

Балансовая стоимость — это первоначальная стоимость объекта, которая уменьшена на сумму накопленной амортизации и обесценения (ранее в ПБУ 6/01 не было сформулировано это определение). Раньше мы ничего не обесценивали, а делали переоценку основных средств. Сейчас и в ФСБУ 5/2019 по запасам есть такое же понятие.

Группа основных средств — это совокупность объектов основных средств одного вида, объединенных исходя из сходного характера их использования. Раньше группировали основные средства тоже по группам, для того, чтобы за ними следить, начислять амортизацию, присваивать срок полезного использования и так далее, а такое определение не формулировалось. Теперь оно есть в том числе, для того чтобы определять критерий существенности.

Инвестиционная недвижимость — это недвижимость, которая предназначена для предоставления за плату во временное пользование или для получения дохода от прироста его стоимости. Понятие введено потому, что для этой категории основных средств предусмотрен определенный порядок учета, и по ним может не начисляться амортизация, учет может вестись по справедливой стоимости. Раньше у нас были доходные вложения в материальные ценности — те, которые мы сдавали в аренду. Среди них выделялась недвижимость и так далее.

Ликвидационная стоимость — это стоимость основных средств, которую в случае выбытия в конце срока полезного использования компания может получить за вычетом затрат, которые предполагаются для выбытия этого ОС.

Элементы амортизации, к которым причисляется срок полезного использования, ликвидационная стоимость и способ начисления амортизации.

Переоцененная стоимость. Раньше мы говорили — «текущая» или «восстановительная» стоимость, теперь говорим «переоцененная». Это стоимость объекта основных средств после его переоценки.

Переоценка — мы использовали это понятие, если утвердили в своей учетной политике переоценку в определенное количество лет, обычно раз в три года, осуществляли проверку отклонений стоимости. Переоцененную стоимость сравниваем со справедливой стоимостью и смотрим, что у нас сейчас происходит с активами в виде основных средств на рынке.

Обесценение — состояние актива, при котором балансовая стоимость превышает сумму, которая может быть получена при использовании актива, то есть продажи или другом выбытии.

Процедура обесценения предназначена для того, чтобы активы, которые отражены в балансе в первом разделе, не были «перегреты». Это значит, что стоимость, по которой мы отражаем на данный момент у себя актив на отчетную дату в балансе, не соответствует той стоимости, которая у нас имеется фактически на рынке (стоимость завышена).

Критерии признания ОС по ФСБУ 6/2020

Ранее, основным средством считали актив, который предназначен для использования при производстве продукции, выполнении работ, оказания услуг и так далее.

Теперь основное средство — это актив, предназначенный для использования в ходе обычной деятельности, при производстве, продаже, выполнении работ, оказании услуг, а также для охраны окружающей среды, предоставления за плату во временное пользование, для управленческих нужд, использование в деятельности некоммерческой организации.

В отношении способности приносить экономические выгоды и так далее: здесь у нас практически все то же самое, за исключением способности приносить экономические выгоды в будущем (обеспечить достижение некоммерческой организации целей, ради которых она создана).

То есть здесь ничего практически не изменилось, добавились некоммерческие организации.

И норма, которую добавили к критериям: основное средство должно иметь материально-вещественную форму. Раньше у нас было, что организация не предполагает последующую продажу, теперь эта норма исключена, у нас она отсутствует, и теперь введена норма «имеет материально-вещественную форму».

На что не распространяется ФСБУ 6/2020

ФСБУ 6/2020 не применяется для капвложений, поскольку есть отдельный ФСБУ 26/2020 «Капитальные вложения».

Также не распространяется на долгосрочные активы к продаже, потому что у нас есть ПБУ 16/02 «Информация по прекращаемой деятельности», там все подробно расписано про долгосрочные активы к продаже — как их отражать и что это такое.

Не применяется в отношении арендованного имущества — здесь действует ФСБУ 25/2018 «Бухгалтерский учет аренды»: «предметы договора аренды (субаренды), а также предметов договоров, положения которых по отдельности или во взаимосвязи предусматривают предоставление за плату во временное пользование имущества».

Перечень объектов, не подлежащих амортизации

Не подлежит амортизации инвестиционная недвижимость, которая оценивается по переоцененной стоимости. Дело в том, что переоцененная стоимость уже формирует остаточную стоимость, то есть стоимость на рынке.

И не подлежат амортизации объекты основных средств некоммерческих организаций, земля — само собой.

Что нужно сделать, для того чтобы перейти на ФСБУ 6/2020

Сначала нужно определить стоимостной критерий основных средств. Существует Рекомендация Фонда «НРБУ «БМЦ» Р-126/2021-КпР «Стоимостной лимит для основных средств». Были споры, какой критерий установить, для того чтобы определить существенную и несущественную стоимость основных средств, можно ли это делать пообъектно, и так далее.

Минфин в прошлом году разрешил устанавливать лимит 100 тысяч для каждого конкретного объекта.

В учетной политике указываем применение ФСБУ 6/2022, прописываем критерий признания (стоимостной лимит) основного средства. Раньше у нас было прописано 40 тысяч, теперь мы должны этот критерий самостоятельно определить. Можно определить любой критерий — никаких ограничений нет на этот счет, но все делают 100 тысяч, приравнивая к налоговому учету.

По поводу стоимостного лимита: есть такие вехи, и написаны рекомендации, что мы должны для себя понять и определить.

Несущественные активы — это те активы, которые определяются организацией в соответствии с п. 5 ФСБУ 6/2020. Они характеризуются одновременно признаками основного средства, но имеют стоимость ниже лимита, который установлен организацией с учетом существенности информации о таких активах.

На основе п. 5 ФСБУ 6/2020 вырабатываем решение о неприменении данного стандарта в отношении определенных указанных пунктом активов. То есть фиксируем в учетной политике или в пояснениях (бухгалтерской справке) к расчетной таблице принятое решение и обосновываем его.

Что такое лимит? Стоимость, установленная организацией на основании п. 5 ФСБУ 6/2020 для определения основных средств, информация о которых несущественна. Здесь конкретное стоимостное значение. Лимит устанавливается организацией исходя из потенциального влияния решения на релевантные показатели — показатели бухотчетности, значения которых непосредственно зависят от применяемых организацией способов учета капвложений и основных средств.

Нужно обосновать свою позицию в отношении критерия. То есть пользователь бухгалтерской отчетности должен понимать реальное количество и стоимость ОС компании и не должен принимать решение, которое может быть впоследствии неправильным из-за некорректного определения критерия.

Например, нельзя признать несущественным активом здание стоимостью 5 млн, если строка баланса — 10 млн, то есть здание занимает 50% строки.

Во-первых, такое списание занизит размер активов. Во-вторых, этот же актив остается в пользовании. То есть несущественными активами, признаются ОС, при списании которых существенно не искажается строка «Основные средства».

Для того, чтобы составить обоснование, оформите бухгалтерскую справку, например, к расчетной таблице Excel.

Не обязательно самим придумывать формы, воспользуйтесь готовыми от экспертов «Правовест Аудит».

Можно рассчитать структуру активов (внеоборотных, естественно), затрат организации в виде амортизации этих основных средств, и сказать, что мы признаем такие-то активы несущественными, поскольку их списание не способно повлиять на решения, которые будут приниматься на основании бухгалтерской отчетности внешними пользователями.

Для этого выделяем из структуры активов совокупность основных средств, которые потенциально могут быть отнесены к несущественным.

Например, выделяют часто мелкий инвентарь, какие-то офисные ОС дешевле 100 тысяч рублей. А далее в учетной политике и бухгалтерской справке указываем, что такое уровень существенности для нас.

Уровень существенности — предельное искажение отчетности, начиная с которого пользователь этой отчетности не в состоянии принимать правильные решения на основании этих данных.

Пример:

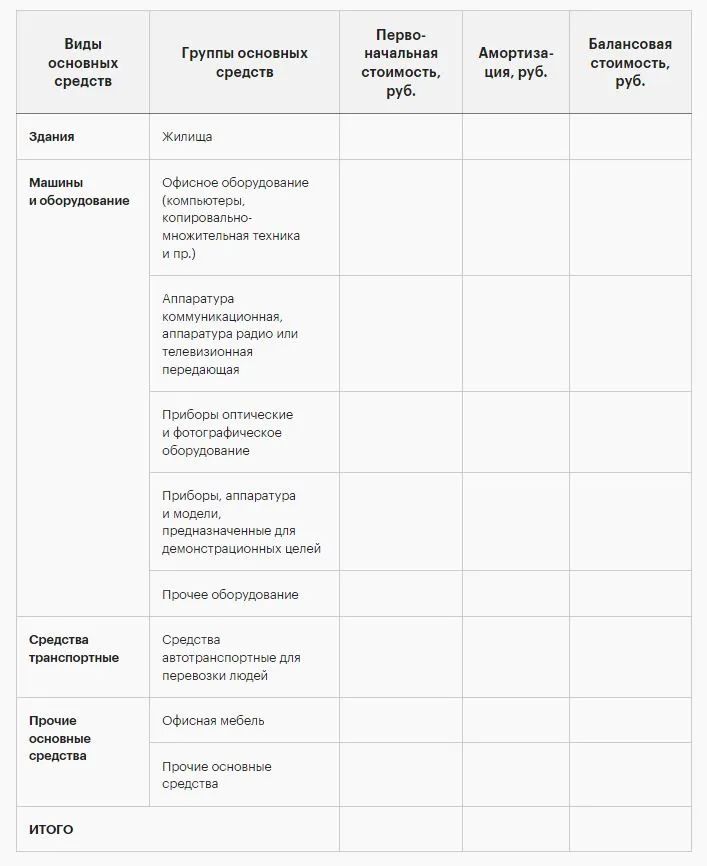

Например, у меня в группе по видам основных средств есть здания, машины и оборудование, транспортные средства, и прочие основные средства. Есть первоначальная стоимость, амортизация, балансовая стоимость. Это легко вычленяется из ведомости амортизации.

Дальше в этом раскрывающем пояснении или в бухгалтерской справке, можно это включить как раздел учетной политики. Рекомендуем привести структуру внеоборотных активов на основании уже непосредственно баланса, то есть внеоборотные активы.

Пример:

Нематериальные, результаты исследований и разработок, — включаем в таблицу, показываем балансовую стоимость и составляем прогноз.

С учетом того, что есть срок полезного использования, есть амортизация, можно прогнозно рассчитать балансовую стоимость на год и определить долю в структуре внеоборотных активов, показать, сколько основные средства занимают в общей структуре первого раздела бухгалтерского баланса.

Пример:

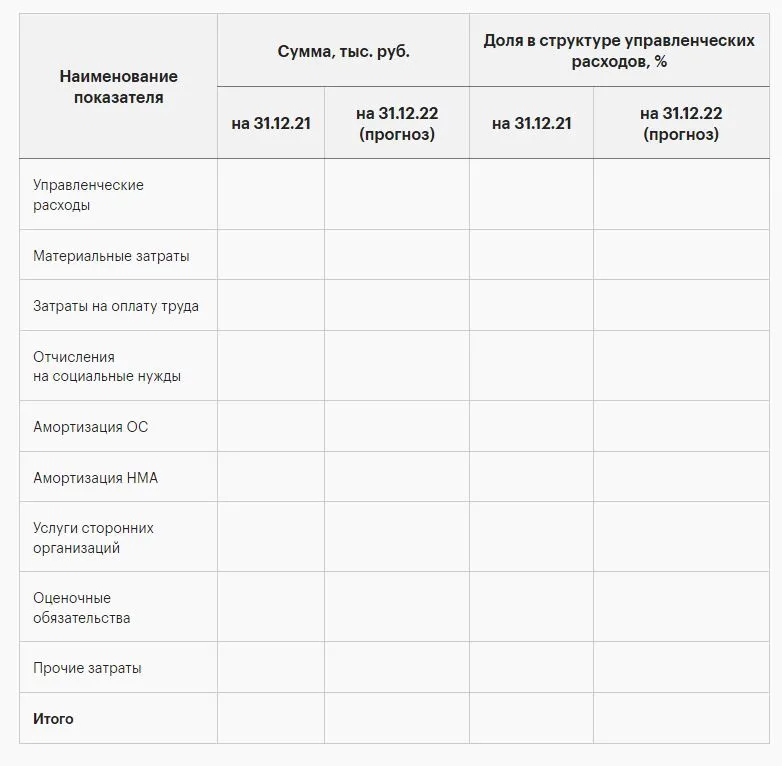

То есть, если амортизация формирует себестоимость, то нужно показать и обычные расходы. Здесь амортизация основных средств будет также в структуре управленческих расходов.

Посмотреть ситуацию на конец предыдущего года и прогноз на конец текущего. Посмотреть, что представляет из себя структура этих расходов, и показать, какую долю амортизации самих основных средств занимает в общей структуре расходов.

Практический пример: расчет порядка перехода на ФСБУ 6/2022

На основании расчетных таблиц можно увидеть, влияет ли строка «Основные средства» и амортизация ОС существенно на баланс, посмотреть, сколько она в принципе занимает в процентах.

Далее, делаем расчет и показываем, как мы переходим. На основании проведенного анализа, определяем лимит ОС для признания объекта несущественным.

Пример формулировки:

«На основании проведенного анализа с целью оптимизации учетного процесса принято решение об отнесении к несущественным активам основных средств, первоначальная стоимость которых менее 100 тысяч рублей, вне зависимости от принадлежности к какому-либо виду или группе».

Это формулировки, которые нужно включить в учетную политику или в справку к расчету.

«Принятый и закрепленный в учетной политике организации на 2022 год способ учета несущественных активов не оказывает какого-либо существенного влияния на релевантные показатели БФО».

Эту информацию тоже нужно включить, закрепить в учетной политике и таким образом сформулировать.

Далее производим корректировку балансовой стоимости основных средств по состоянию на начало года.

Если применяем альтернативный способ, то есть корректировка вводится разово в начале 2022 года (не трогаем 2020-й и 2021 год), исходим из тех составных частей и понятий об основном средстве, которые есть в ФСБУ 6/2020.

Действуем поэтапно:

1. Списываем балансовую стоимость тех ОС, которые признаны несущественными.

2. Определяем ликвидационную стоимость по каждому объекту ОС, которые не отнесены к несущественным, Это тоже предусмотрено как обязательство в стандарте ФСБУ 6/2020. Стремимся к тому, чтобы она была равна нулю.

Ликвидационная стоимость считается равной нулю в нескольких случаях:

если компания не ожидает поступления от выбытия объектов основного средства в конце полезного использования.

ожидаемая сумма не является существенной, согласно учетной политике.

Например,срок полезного использования ОС истекает через четыре года. По истечении срока металл или запчасти от этого ОС можно продать за 300 рублей. А эта сумма не превышает уровень существенности, который определен, как 5% от первоначальной стоимости.

если ожидаемая сумма не может быть определена.

Например, сложности в определении ликвидационной стоимости существуют по зданиям с длительным сроком полезного использования, (стоят уже 40 лет, и еще 40 лет будут стоять). То есть ожидаемую к получению сумму от выбытия этого ОС невозможно рассчитать, ни физически, ни технически, поэтому признаем ее равной нулю.

Есть мнение экспертов, что при пересмотре срока полезного использования ОС и определении ликвидационной стоимости каждого основного средства, нужно составить акт.

3. Пересматриваем срок полезного использования. Его нужно пересматривать каждый год.

СПИ определяется (п. 9 ФСБУ 6/2020) из ожидаемого периода эксплуатации, из ожидаемого физического износа с учетом режима эксплуатации, из ожидаемого морального устаревания, из планов по замене, модернизации, реконструкции и так далее.

По каждому ОС можно составить один акт: на определение ликвидационной стоимости и пересмотр срока полезного использования.

Пересматриваем срок полезного использования с учетом информации о том, будет ли производиться реконструкция, модернизация, ремонт этого ОС, которые повлияют на его качество таким образом, что срок полезного использования станет больше. То есть это ОС будет использоваться, например, уже более определенного срока полезного использования. Если остался по ОС срок полезного использования два года, но в этом году предстоит его модернизация — СПИ нужно продлить.

По некоторым ОС срок полезного использования может быть сокращен. Если ОС изношено, морально устарело. По тем ОС, которые самортизированы полностью, либо оставшийся срок полезного использования которых не более 12 месяцев, СПИ может быть пересмотрен в сторону увеличения.

4. Анализируем применяемый способ амортизации. Нужно зафиксировать, что в результате анализа актуальной схемы распределения ожидаемых экономических выгод был выбран следующий способ начисления амортизации (например: тот же линейный). То есть выбранный способ должен точно отражать распределение по времени ожидаемых к получению будущих выгод.

5. Определяем новую балансовой стоимость ОС. Здесь нужен расчет.

У вас уже есть:

первоначальная стоимость;

сумма накопленной амортизации;

новый срок полезного использования;

старый срок полезного использования;

срок лет (месяцев), который основное средство уже было использовано;

старый остаточный срок полезного использования;

новый, пересмотренный, остаточный СПИ.

Как считаем накопленную амортизацию? Разницу между первоначальной стоимостью и ликвидационной делим на СПИ, установленный по результатам пересмотра элементов амортизации, и умножаем на фактический срок СПИ до 1 января 2022 года, пересмотренный.

Балансовой стоимостью признается разница между первоначальной с учетом переоценок (если была эта переоценка) и рассчитанной накопленной амортизацией. Разницу нужно поделить на срок и умножить на фактический срок.

6. Отражаем в учете корректировки.

Списываем разницы, полученные в результате выполненных расчетов.

Делаем три проводки:

Дт 84 — Кт 01 — списание первоначальной стоимости объектов, являющихся несущественными;

Дт 02 — Кт 84 — списываем накопленную амортизацию по тем объектам, которые являются несущественными;

Дт 02 (84) — Кт 84 (02) — отражаем корректировку накопленной амортизации в связи с пересмотром элементов амортизации.

Когда произошел переход на новый ФСБУ 6/2020, нужно составить три бухгалтерские справки. Заполните форму и получите бесплатно эти справки.

А еще — бонус: две расчетные таблицы по переходу на ФСБУ 6/2020 с пояснениями. Это наглядные материалы сформированы для вас, с учетом накопленного опыта экспертов «Правовест Аудит».

Больше полезных материалов, анонсы вебинаров и комментарии экспертов в телеграм-канале «Правовест Аудит». Подписывайтесь!

Начать дискуссию