Опираясь на официальные статистические данные Банка России, Росстата, НБКИ, аналитического агентства «Автостат», Ассоциации европейского бизнеса и эксклюзивные внутренние данные маркетплейса Банки.ру, аналитики провели сравнение основных показателей развития авторынка и рынка автокредитования, изучили суммы, ставки, сроки и другие параметры автокредитов, а также выявили отличия в портрете заемщиков в эти периоды.

Что происходило на авторынке

В I квартале 2023 года, как и годом ранее, отечественный авторынок продолжил развиваться за счет вторичного сегмента.

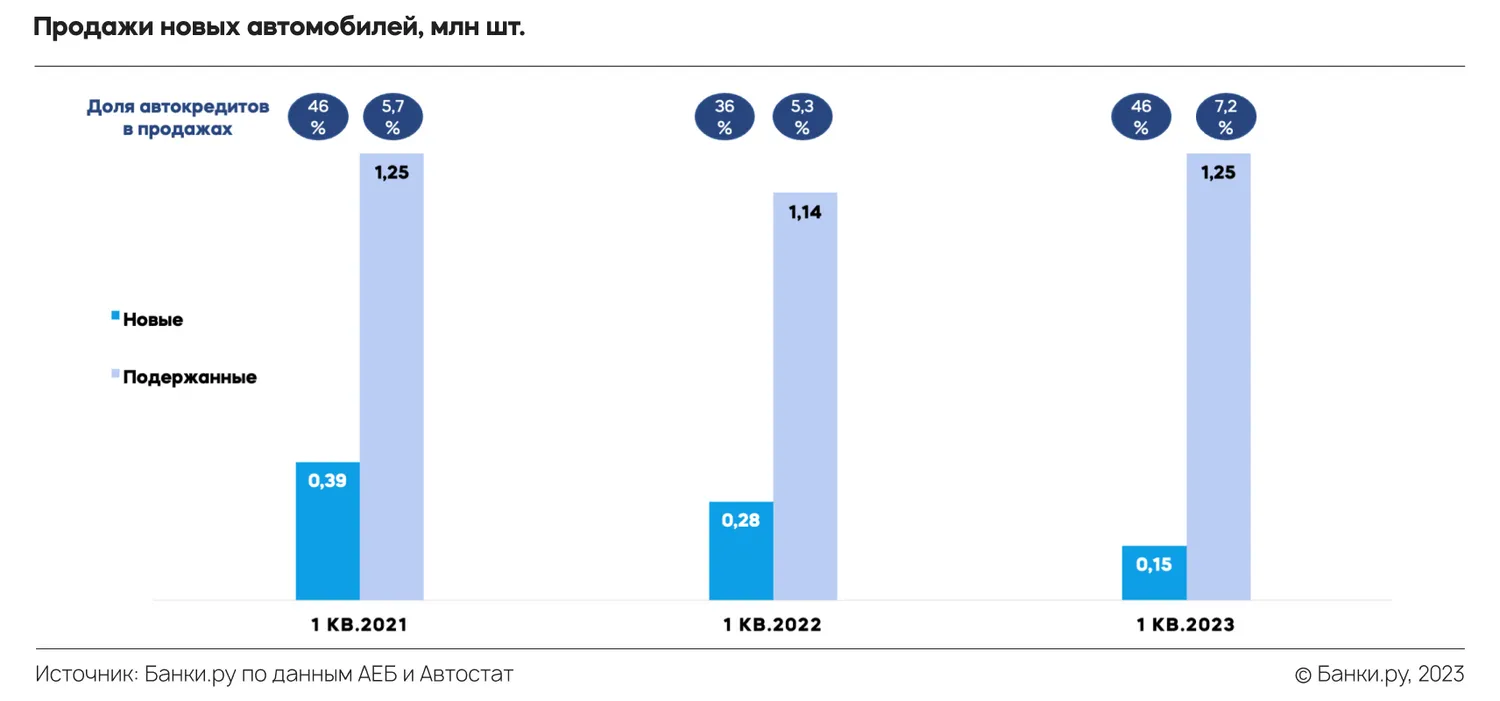

Согласно данным аналитического агентства «Автостат», за 3 первых месяца 2023 года в России было продано 1,25 млн автомобилей с пробегом, что соответствовало результатам двухлетней давности и почти на 10% превысило уровень 2022 года.

Количество проданных новых легковых и легких коммерческих автомобилей, согласно статистике комитета автопроизводителей АЕБ [1], сократилось за год почти на 45% и более чем на 60% — за два года и составило в I квартале 2023 года 153,5 тыс. штук.

Объясняется такая динамика несколькими причинами.

Во-первых, сокращением выпуска в отечественном автопроме. По данным Росстата, за 3 первых месяца 2023 года его спад составил 64,6% к уровню аналогичного периода прошлого года и 76,3% — к 2021, и всего с российских конвейеров сошло 86,4 тыс. легковых автомобилей.

Во-вторых, сохраняющимся на рынке с марта 2022 года дефицитом новых машин и изменившейся структурой продаваемых марок.

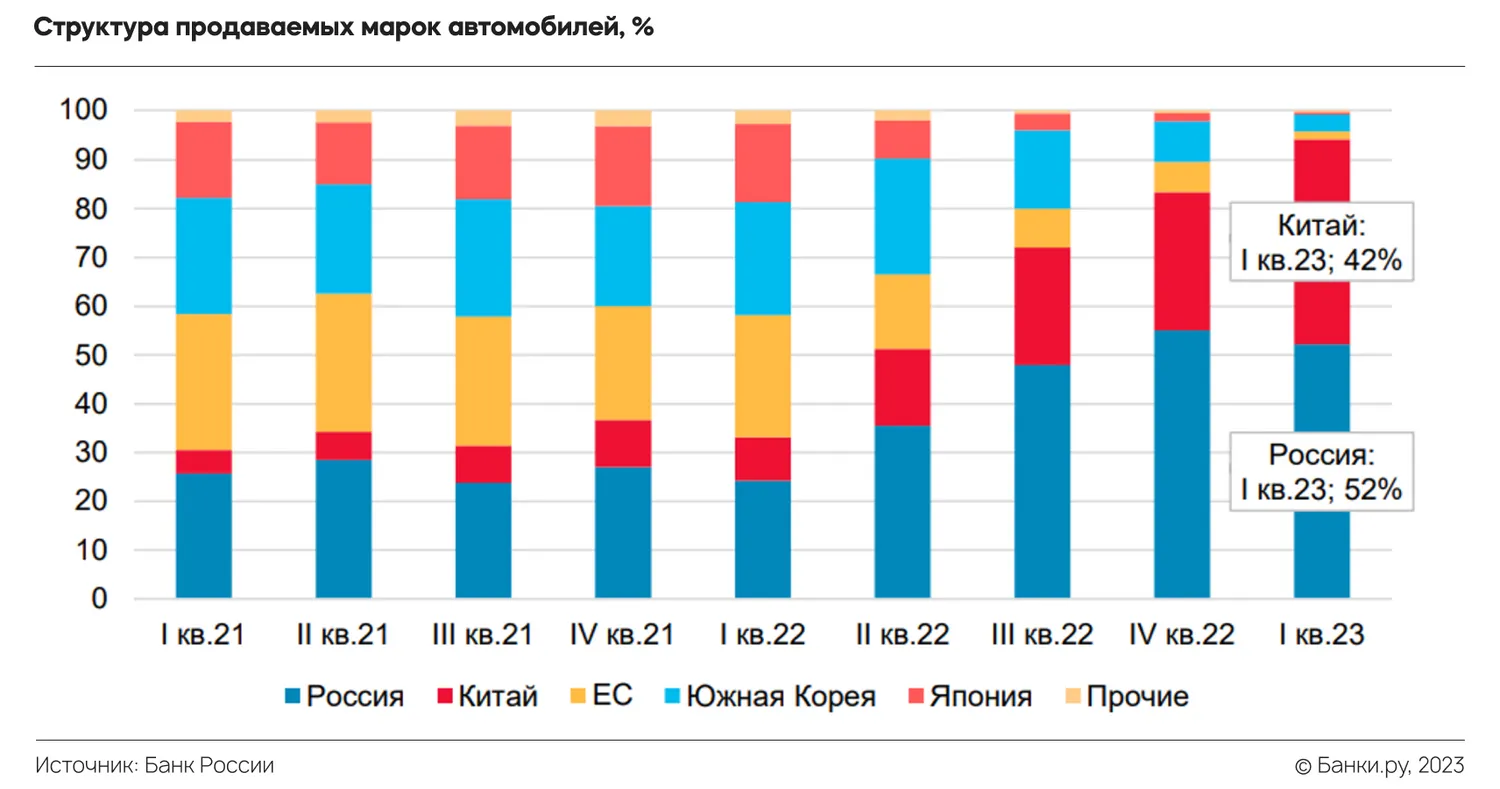

В I квартале 2023 года более 90% отечественного авторынка пришлось на российские и китайские машины, в то время как в аналогичном периоде 2021 и 2022 годов они занимали не более трети рынка.

Присутствие на нем других производителей за счет ухода из России ряда крупнейших автоконцернов и нарушения налаженных логистических цепочек поставок комплектующих практически сошло на нет.

Кроме того, немаловажную роль сыграл и продолжившийся в I квартале 2023 года рост цен на автомобили.

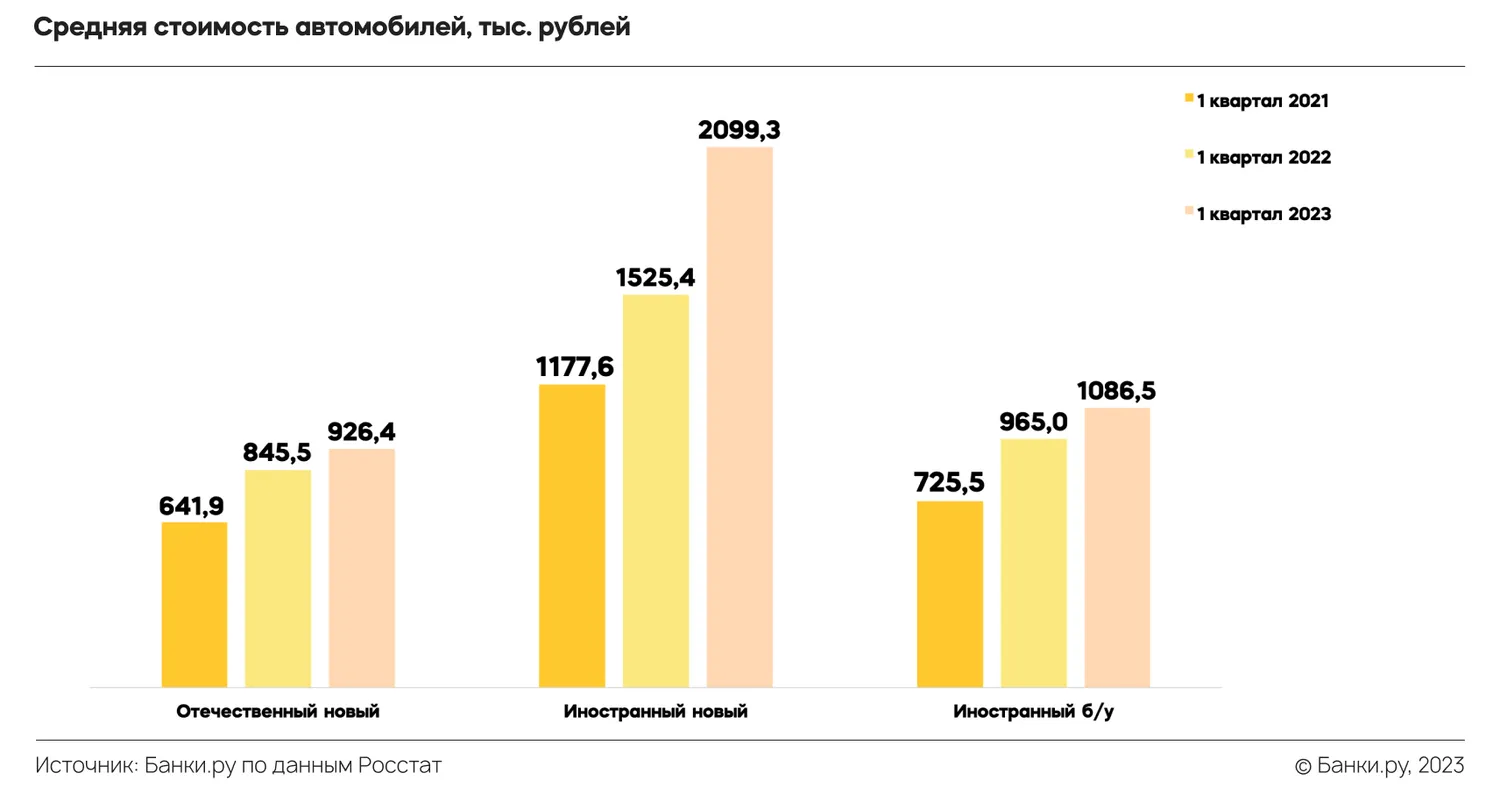

В частности, средняя стоимость новых иномарок увеличилась по сравнению с аналогичным периодом 2022 года на 38% (на 78% к итогу I квартала 2021) и составила 2,1 млн рублей.

Подержанные иномарки подорожали на 13% и 50% соответственно до 1,1 млн рублей.

Меньше всего (на 10% за год и на 44% за2 года) выросла средняя цена на новые автомобили отечественного производства, составив 926,4 тыс. рублей.

Сильнее всего за 2 года средний чек новых автомобилей вырос в Южном федеральном округе, а подержанных — в Северо-Западном ФО.

Меньше всего новые отечественные машины подорожали в Уральском федеральном округе, а иномарки — в Дальневосточном и Северо-Кавказском.

Наименьший прирост средней цены на подержанные ТС зафиксирован Росстатом в Центральной России.

Сложившаяся структура авторынка повлекла за собой более значительный рост в банковских выдачах кредитов на покупку подержанных машин, нежели новых.

По оценкам агентства «Автостат», количество кредитов, выданных в марте 2023 года на покупку новых автомобилей, выросло к марту 2022 года в 3,6 раза, а объем — в 3,4 раза, а на б/у транспорт — в 3,5 и 4,5 раза соответственно.

В результате их доля в структуре автокредитов банков, участвующих в регулярном мониторинге агентства, составила 59% в количественном отношении и 54% — в денежном.

Одновременно стала больше и доля проникновения автокредитов в сделки купли-продажи подержанных машин, увеличившись с 5,7% по итогам I квартала 2021 года до 7,2% в 2023.

В части новых машин этот показатель традиционно был гораздо выше и после снижения в 2022 году до 36% вернулся в I квартале 2023 года к уровню двухлетней давности (46%).

По данным Банка России, всего в I квартале 2023 года банками было выдано автокредитов на сумму 232 млрд рублей, что на 27,5% больше итогов аналогичного периода 2022 года и на 21,5% — I квартала 2021 года.

Как результат, совокупный портфель автокредитов в банковском секторе достиг 1,25 трлн рублей, увеличившись за первые 3 месяца 2023 года на 3,3%, что выше как итогов I квартала 2022 года (когда он сократился на 0,6%), так и 2021 года, в первом триместре которого он вырос только на 3%.

В то же время из-за того, что ежемесячные темпы прироста портфеля автокредитов были ниже, чем у других сегментов розничного кредитования, его доля в портфеле выданных физлицам ссуд снизилась в I квартале 2023 года до 4,45% против 5,04% в I квартале 2021. Так, по отношению к марту 2021 года портфель автокредитов вырос в марте 2023 на 18%, в то время как портфель ипотечных жилищных кредитов увеличился на 46%, а необеспеченных потребительских ссуд (НПС) — на 22%.

По сравнению с мартом 2022 размер портфеля автокредитов практически не изменился, увеличившись лишь на 0,2%, в то время как прирост ипотечного портфеля составил 15%, а портфеля НПС — 5%.

Несмотря на позитивную динамику развития рынка в объемном выражении, в количественном до уровня предыдущих 2 лет он не восстановился.

Опираясь на данные НБКИ, можно сделать вывод, что в целом количество автокредитов, хоть и превысило на 15% уровень I квартала 2022 года, не достигло значений 2021.

По сравнению с ним, в первые 3 месяца 2023 года, банками было выдано на 28% меньше автокредитов (167,9 тыс.). Исходя из этого, можно заключить, что наблюдаемое восстановление автокредитования прежде всего вызвано ростом объема выдаваемых средств из-за существенного подорожания автомобилей, о чем косвенно свидетельствует и рост больше чем на 40% за 2 года среднего размера автокредита: с 910 тыс. рублей на начало 2021 года до 1,28 млн рублей на март 2023 года.

Также в числе факторов восстановления рынка можно отметить эффект низкой базы и реализацию прошлогоднего спроса. В прошлом году в марте из-за дефицита машин и заградительных ставок банков спрос и предложение в автокредитовании замерли и начали постепенно проявляться лишь во второй половине года.

Поэтому в сравнении с ним наблюдаемые в марте 2023 года показатели развития рынка и продемонстрировали такие значительные темпы прироста, в то время как январские и февральские выдачи до уровней 2021 и 2022 годов не дотянули.

Связать повышенный мартовский спрос на автокредиты можно и с тем, что, ожидая ужесточения условий кредитования и роста стоимости машин в дальнейшем, многие покупатели стремились успеть оформить автокредит на «горящий» вариант на вторичном авторынке на уже одобренных условиях, опасаясь возникновения на нем в дальнейшем дефицита марок по аналогии с новыми машинами.

Кроме того, сыграла свою роль и сезонность: традиционно первые месяцы года для розничного кредитного рынка являются более спокойными, а оживление начинает прослеживаться начиная с весны на фоне подготовки населения к дачному и отпускному сезонам.

Возраст и пол заемщиков

В I квартале 2023 года спрос на автокредиты со стороны пользователей «Мастера подбора кредитов» финансового маркетплейса Банки.ру был на 83% больше, чем в I квартале 2022 года и на 126% — чем в первые 3 месяца 2021 года.

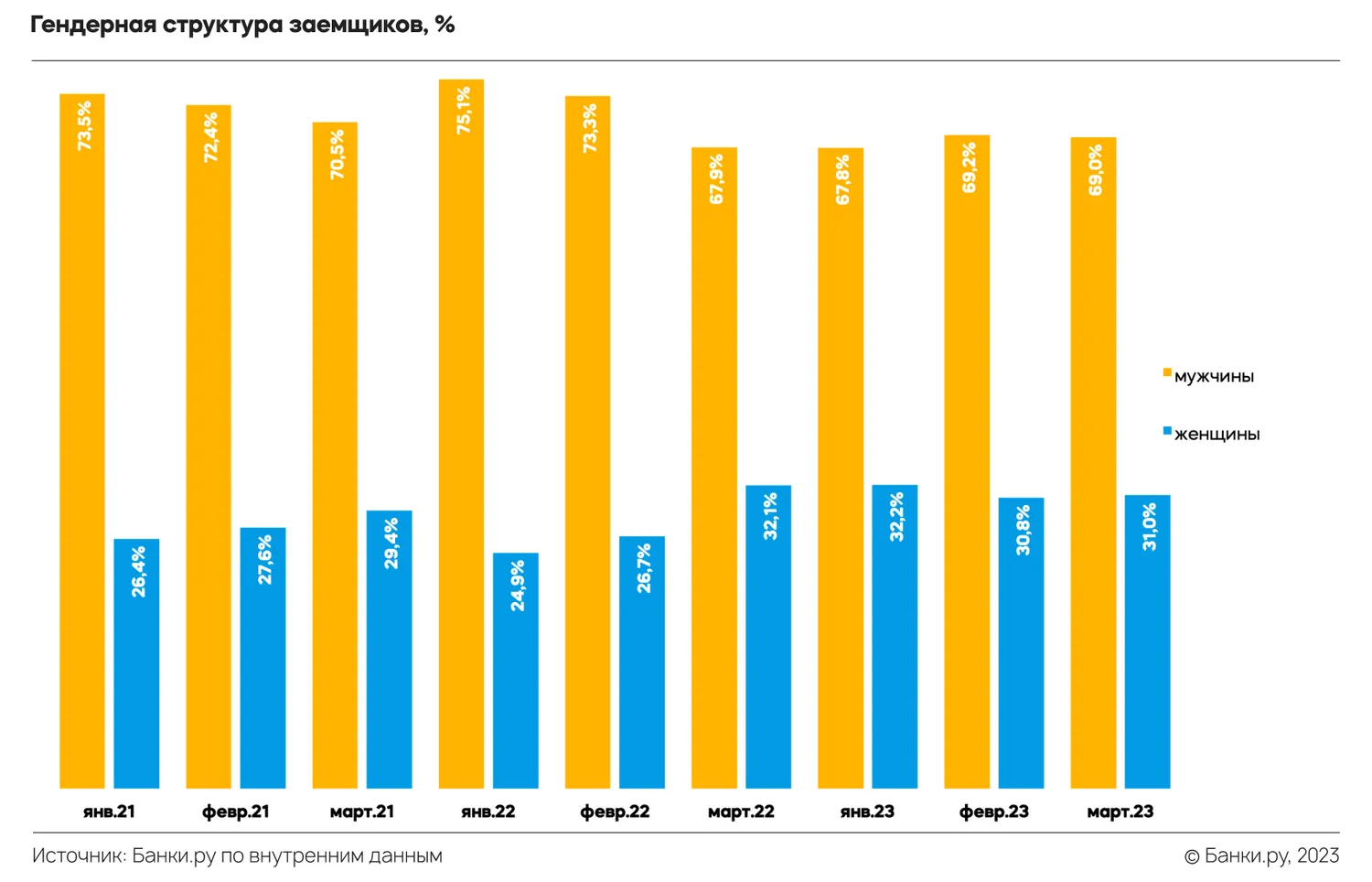

Преимущественный интерес отмечался со стороны мужчин, но, если в начале 2021 и 2022 годов их доля в гендерной структуре стабильно была выше 70%, достигая в отдельные периоды даже 75%, то начиная с марта 2022 года снизилась и вплотную стала приближаться к этой отметке только с февраля 2023.

Возможной причиной возобновления интереса к автокредитам со стороны мужчин является включение в конце 2022 года в перечень категорий заемщиков, имеющих право оформить его по госпрограмме, пенсионеров, военнослужащих и работников правоохранительных органов.

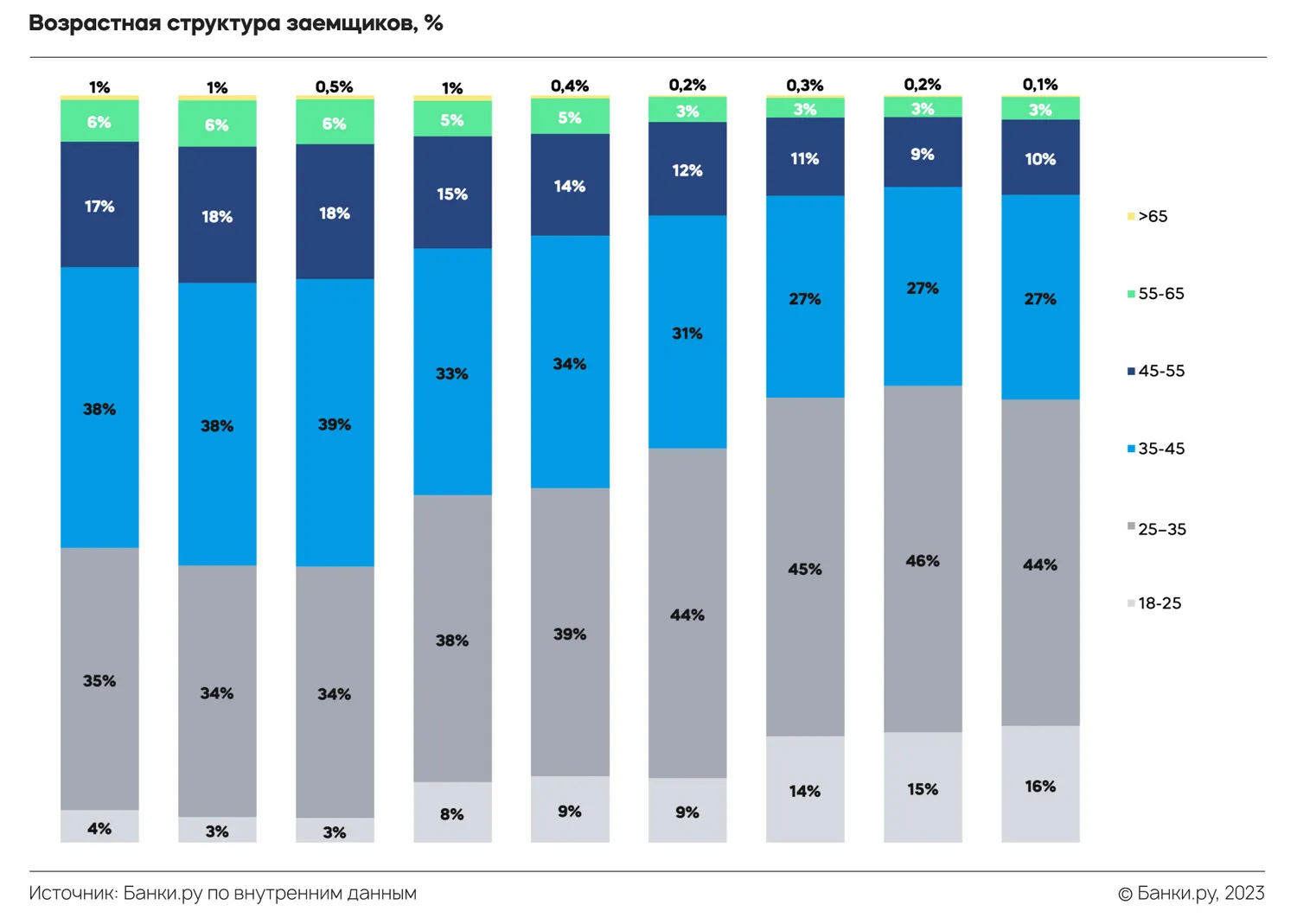

Практически половину заявок оставили пользователи в возрастном диапазоне от 25 до 35 лет, доля которых в возрастной структуре начала ощутимо расти с марта 2022 года.

Если в I квартале 2021 года она составляла 34%, годом ранее — 40%, то в I квартале 2023 года выросла до 45%.

Еще одним сегментом, который показал рост в указанный период, стал сегмент клиентов в возрасте от 18 до 25 лет: за два года доля выросла с 4% до 15%.

Интерес же к автокредитованию со стороны других групп уменьшился, в особенности у заемщиков старше 55 лет, спрос со стороны которых в I квартале 2023 года снизился больше чем в 2 раза по сравнению с аналогичным периодом 2021 года.

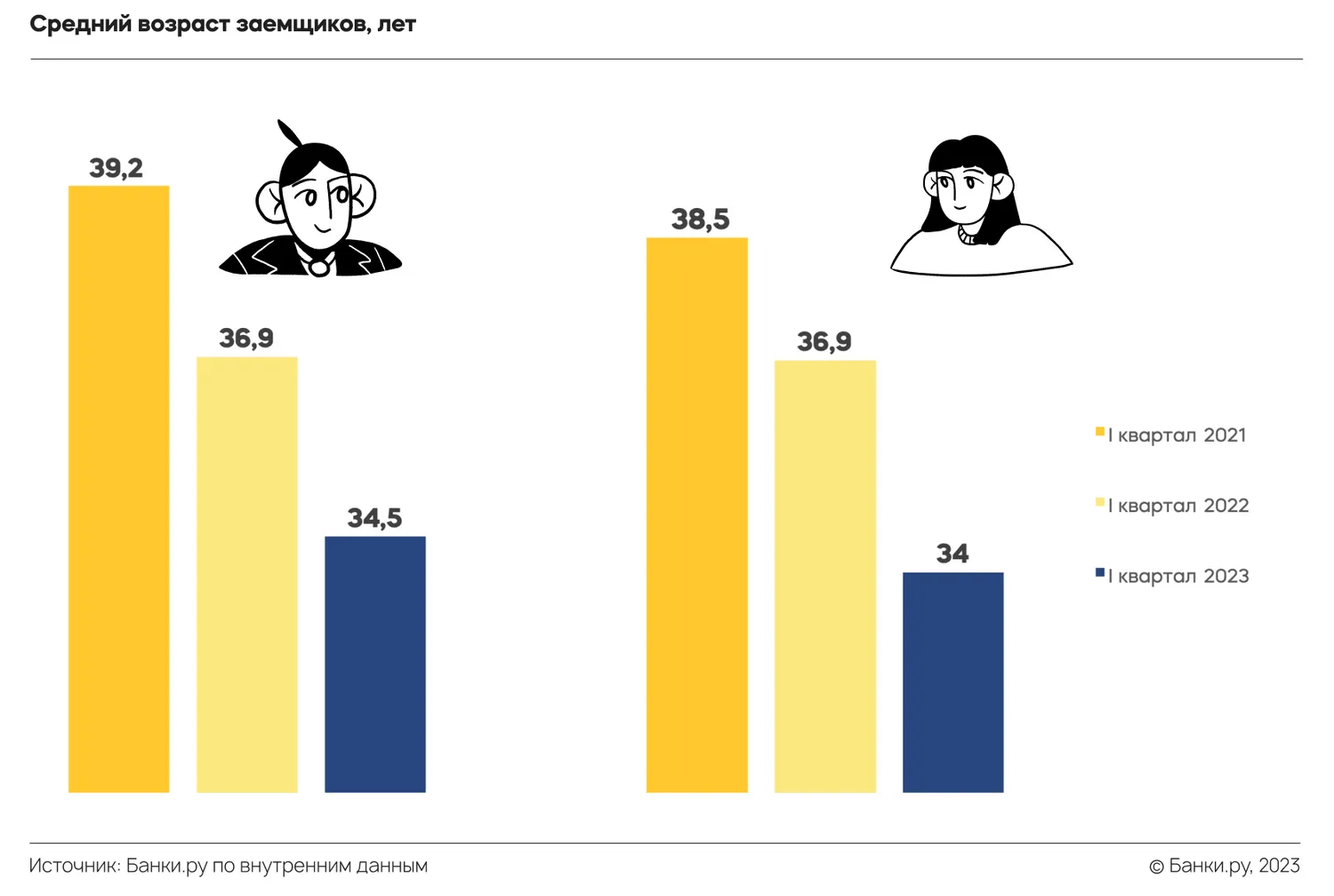

Средний возраст пользователей, оставивших в I квартале 2023 года заявки на автокредиты в сервисах Банки.ру, составил 34 года.

По сравнению с I кварталом 2022 года он снизился на 2 года, а с аналогичным периодом 2021 — на 5 лет. Заемщики-женщины, хоть и незначительно, но были младше мужчин, хотя в I квартале 2023 года разница, наблюдаемая на протяжении предыдущих 2 лет, практически сошла на нет.

Какие суммы запрашивали заемщики

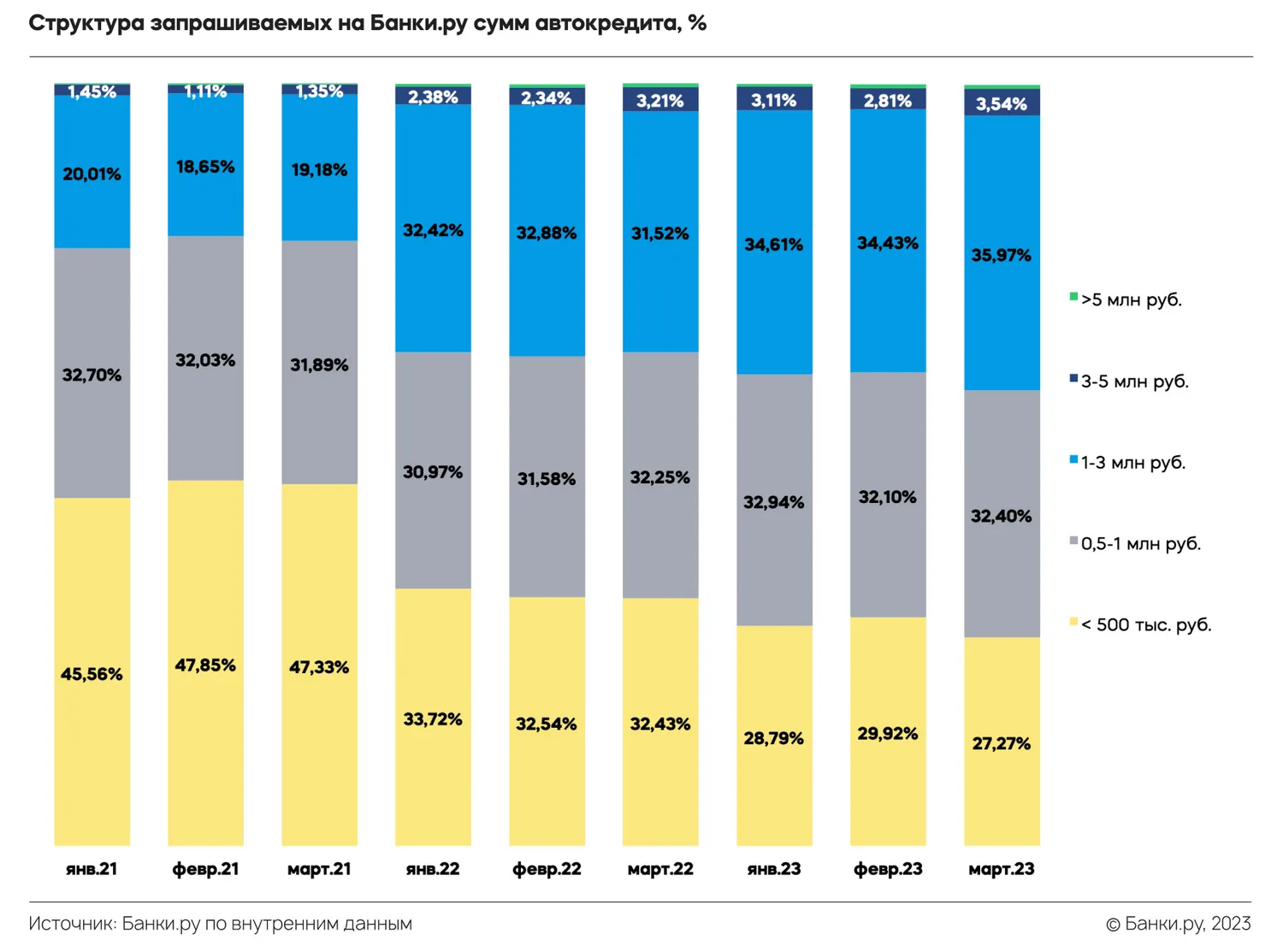

Как и двумя годами ранее, желающие получить автокредит пользователи чаще всего запрашивали сумму от 0,5 до 3 млн рублей, однако на фоне существенного удорожания машин в 2023 году начала прослеживаться тенденция снижения доли заявок на сумму до 1 млн рублей.

Одновременно с этим постепенно стала расти доля заявок с желаемой суммой автокредита свыше 3 млн рублей, а вот с суммой запроса менее 500 тыс. рублей — снижаться, в то время как в I квартале 2021 года этот диапазон интересовал практически половину заемщиков.

Средняя же запрашиваемая сумма автокредита в сервисах Банки.ру составила в I квартале 2023 года 990,5 тыс. рублей.

По сравнению с 2021 годом она выросла на 44%, а с 2022 — на 7%. Пиковое значение этого показателя на двухлетнем горизонте отмечалось в марте 2023 года, а минимальное — в феврале 2021 года.

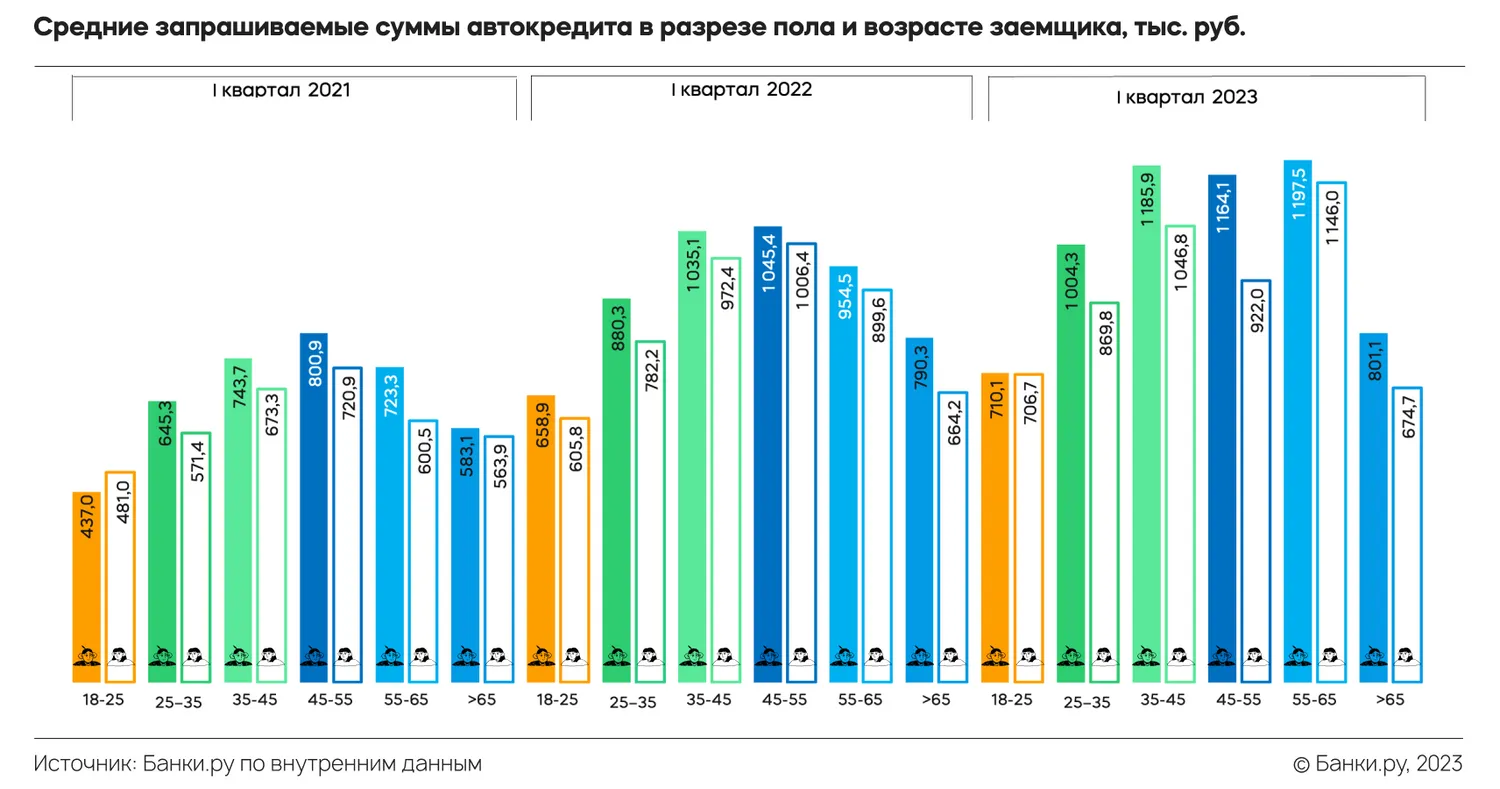

На наиболее высокие средние чеки автокредита рассчитывали мужчины в возрасте от 55 до 65 лет. С небольшим отрывом от них идут мужчины в возрасте от 35 до 45 лет, лидировавшие вместе с мужчинами возрастом от 45 до 55 лет по этому показателю в I квартале 2021 и 2022 годов.

Наименьшие же средние суммы интересовали женщин старше 65 лет, в то время как в другие рассматриваемые нами периоды на них рассчитывали представители обоих полов возрастом от 18 до 25 лет.

На какой срок брали автокредиты

Средний запрашиваемый через сервисы «Банки.ру» срок автокредита вырос за 2 года с 4,5 года до 5 лет. Это отвечает сложившейся во всем банковском секторе картине в части их срочности.

Доля автокредитов сроком более 3 лет выросла с 82% по итогам I квартала 2021 года до 96,7% в I квартале 2023 года.

При этом обращает на себя внимание, что в I квартале 2023 года заемщики перестали оформлять автокредиты сроком до года: их доля в структуре выдач сократилась до 0,1% (небольшая часть таких ссуд была выдана в январе), тогда как в аналогичном периоде 2021 года была равна 1,2%.

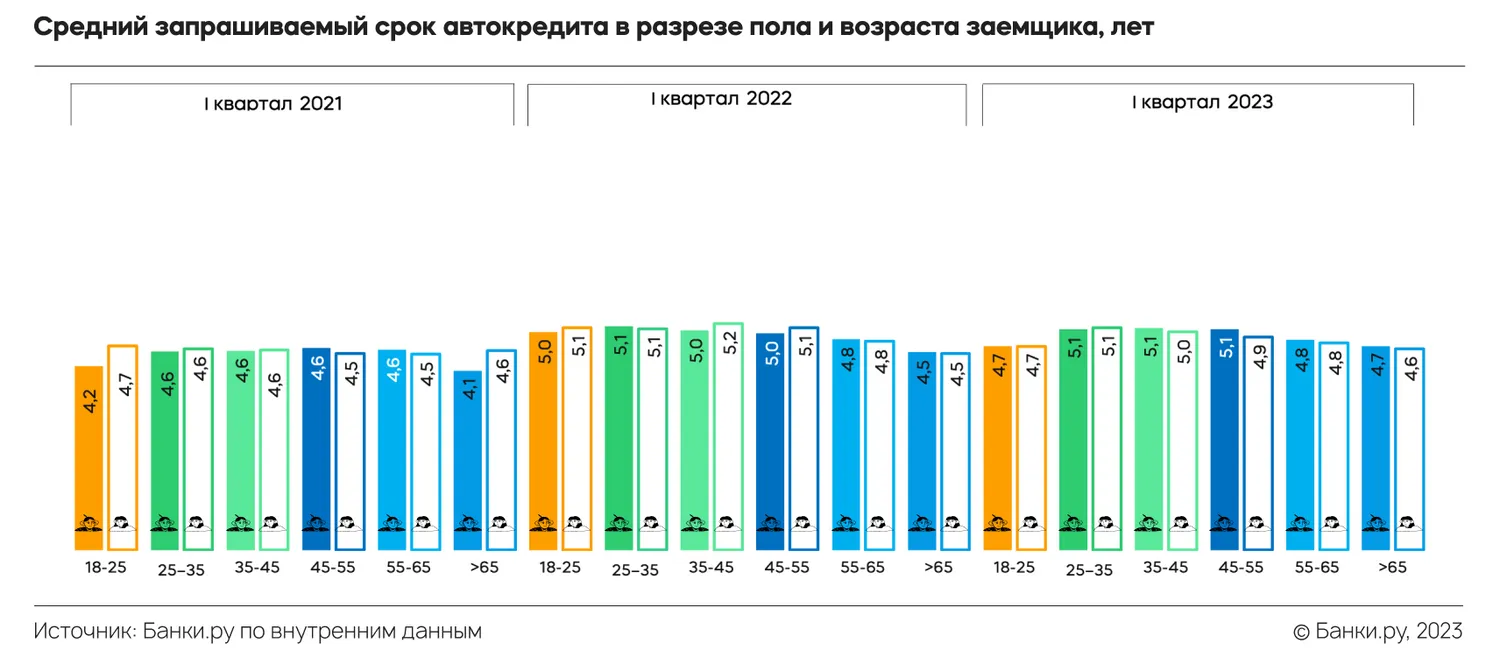

Преимущественная часть возрастных групп пользователей, желавших получить автокредит через «Мастер подбора автокредитов Банки.ру», запрашивали денежные средства на приближенный к 5 годам период.

На чуть больший рассчитывали мужчины в возрасте от 35 до 55 лет и представители обоих полов возрастом от 25 до 35 лет. Наименьший средний срок интересовал женщин старше 65 лет.

В аналогичном периоде 2022 года получить кредитные средства на самый длительный срок пытались женщины возрастом от 35 до 45 лет, а на самый меньший — заемщики старше 65 лет.

В I квартале 2021 года мы фиксировали наибольший запрашиваемый срок со стороны женщин в возрасте от 18 до 25 лет, а наименьший — у мужчин этой возрастной категории и старше 65 лет.

Объяснить такое «удлинение» автокредитов можно следующим.

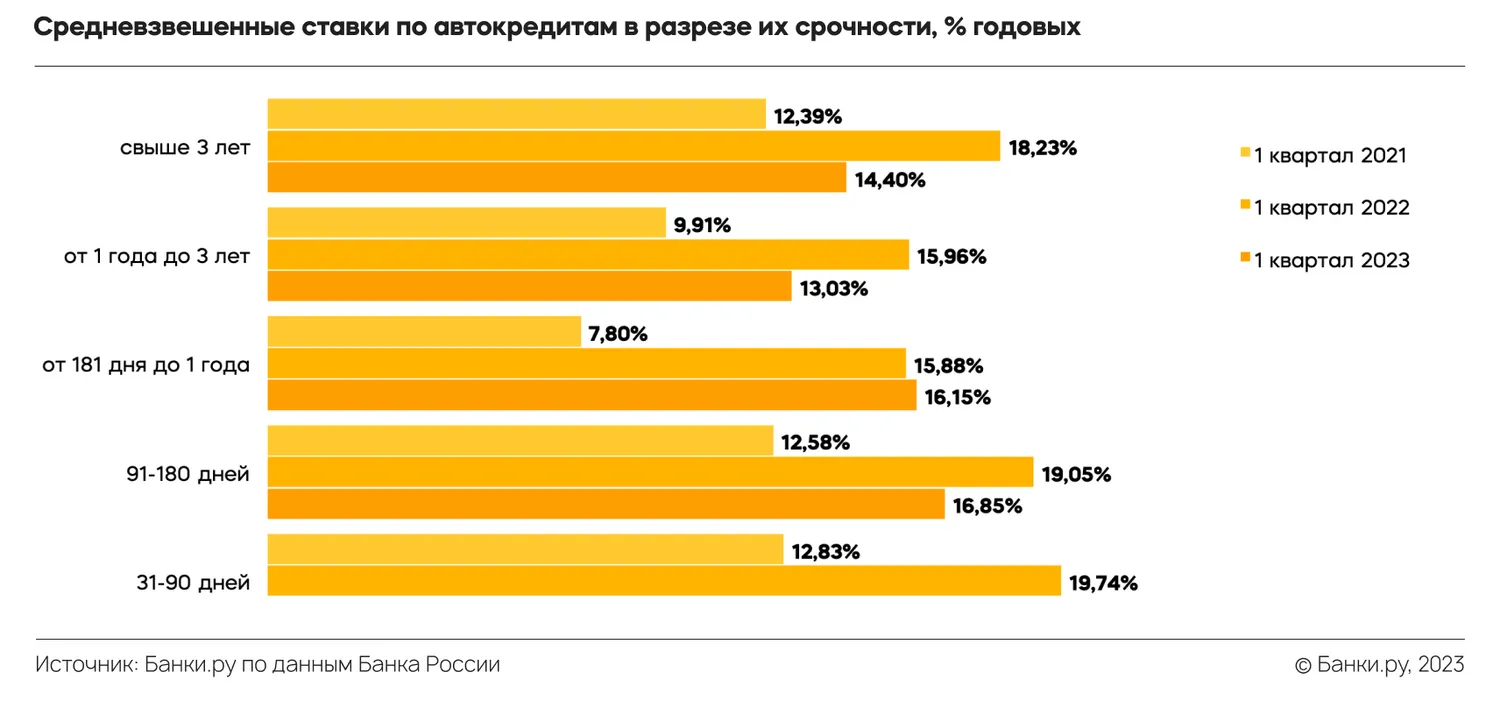

Во-первых, устанавливаемые банками ставки по долгосрочным автокредитам в I квартале 2023 года, как и в аналогичном периоде 2022, были ниже, чем по краткосрочным. По данным Банка России, средневзвешенная ставка по автокредитам до года составила 16,3% годовых, а на срок более года — 14,4% годовых.

Для сравнения: в I квартале 2021 года наблюдалась противоположная тенденция: средняя ставка по автокредитам до года находилась на уровне 8,1% годовых, а свыше года — 12% годовых.

Во-вторых, ставки по долгосрочным автокредитам снизились за год сильнее краткосрочных (в I квартале 2022 года они составляли 18% и 16,2% годовых соответственно), что и повлекло за собой смещение спроса заемщиков.

Несмотря на то что минимальные ставки по автокредитам в I квартале 2023 года банки устанавливали на срок от года до 3 лет, их доля в структуре выдаваемых автокредитов снизилась по сравнению с I кварталом 2021 года больше чем в пять раз до 3,1%.

На наш взгляд, объясняется это прежде всего существенным подорожанием машин, из-за чего заемщики стали оформлять автокредиты на большие суммы, а банки — растягивать их сроки с целью обеспечения более низкого ежемесячного платежа и соблюдения требований регулятора в части ПДН.

Работа и доход заемщиков

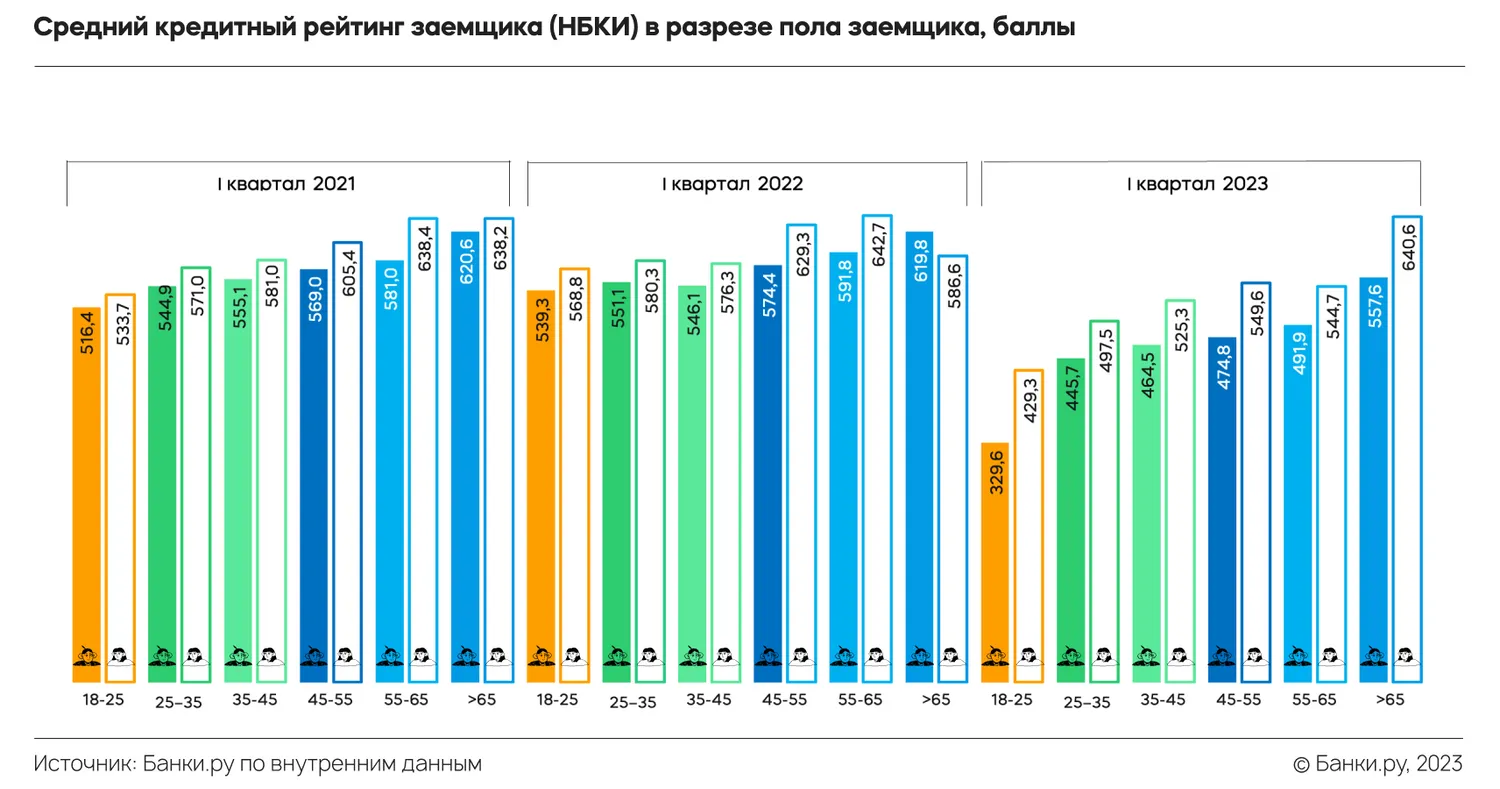

По данным НБКИ, средний персональный кредитный рейтинг заемщиков в автокредитовании в I квартале 2023 года был высоким и составлял 685 баллов.

Уровень кредитоспособности пользователей, планировавших получить автокредит через сервисы Банки.ру, был ниже, и у большинства половозрастных групп заемщиков оценивался как средний (от 150 до 593 баллов).

Высоким кредитным рейтингом (присваивается при количестве баллов от 594 до 903) [2] обладали только женщины старше 65 лет, а минимальным, как и двумя годами ранее, отличались мужчины в возрасте от 18 до 25 лет.

В аналогичных периодах 2021–2022 годов число заемщиков с высоким кредитным рейтингом было больше. Годом ранее мы фиксировали его у женщин 45–65 лет и мужчин старше 65 лет, а в 2021 году в их число входили также женщины этого возрастного диапазона.

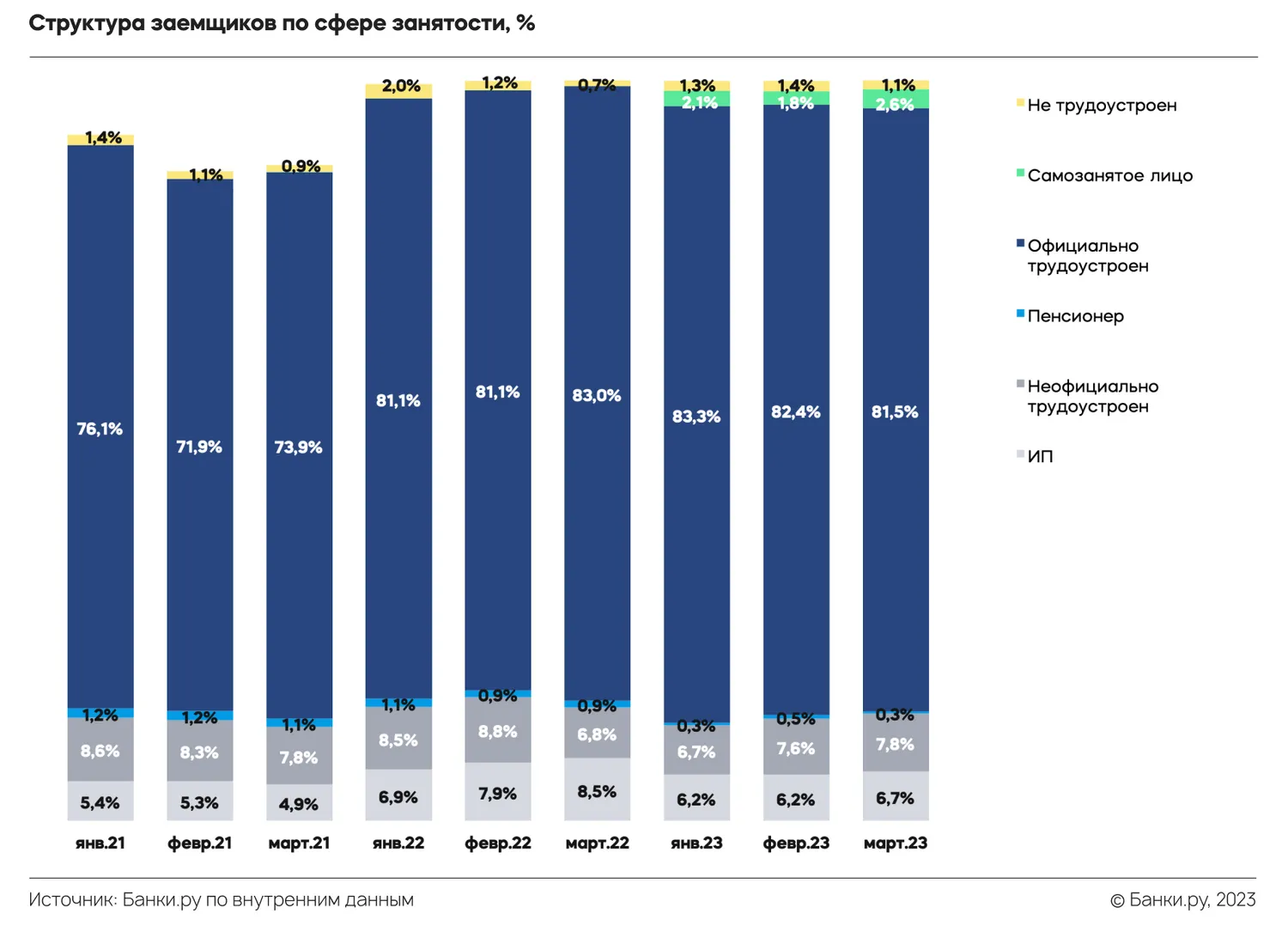

Как и двумя годами ранее, превалирующая часть граждан, желающих получить автокредит, имели среднее образование и состояли в официальном браке. Кроме того, преобладающая часть потенциальных заемщиков были официально трудоустроены — их доля в I квартале 2023 года увеличилась на 8% по сравнению с аналогичным периодом 2021 года и составила 82%.

Доля ИП находилась на уровне 2021 года, но немного снизилась по сравнению с I кварталом 2022 года.

На 1% ниже, чем в предыдущие периоды, стал процент граждан с «серым» доходом. Интерес пенсионеров, нетрудоустроенных заемщиков и самозанятых к этому продукту оставался минимальным, однако в первом триместре 2023 года доля заявок от последней категории стала постепенно расти.

Одновременно в I квартале 2023 года продолжил расти указываемый уровень ежемесячного дохода потенциальных автовладельцев: его среднее значение составило 98,9 тыс. рублей. По сравнению с I кварталом 2022 года он вырос практически на 10%, а к уровню 2021 года — на 32%.

Средний указываемый пользователями Банки.ру стаж стал в I квартале 2023 года больше на 2 года по сравнению с 2022 и составил 5,5 года. А вот в части типа организации-работодателя изменений не произошло: по-прежнему более половины потенциальных заемщиков работали в коммерческих организациях (ООО), а доля бюджетников была минимальной.

Как и 2 годами ранее, больше всего автокредитами в сервисах Банки.ру интересовались заемщики из Москвы, Санкт-Петербурга, Московской области и Краснодарского края.

Топ-10 регионов на протяжении анализируемого нами периода практически не изменился, за исключением того что в 2023 году Новосибирскую область в нем сменила Самарская. Закономерно, что большинство из этих регионов являются лидерами и по числу выданных кредитов.

В частности, по данным НБКИ, наибольшее количество выданных в I квартале 2023 года автокредитов было отмечено в Москве (10,5 тыс.), Московской области (9,6 тыс.), Татарстане (8,8 тыс.), Санкт-Петербурге (8,5 тыс.) и Краснодарском крае (7,5 тыс.).

Итоги

По нашему мнению, в 2023 году автокредитование в России вряд ли вернется к рекордной допандемийной динамике в части количества выданных автокредитов. В условиях неопределенности банки будут продолжать удерживать повышенные ставки, а спрос со стороны населения будет оставаться нестабильным.

Важным критерием для сохранения устойчивого потребительского спроса станет отсутствие новых геополитических шоков.

В условиях роста цен на автомобили и сохраняющегося ограниченного предложения машин многие люди будут по-прежнему стремиться успеть купить желаемую марку и модель машины, поэтому большая часть спроса, на наш взгляд, и далее будет преимущественно сосредоточена на вторичном сегменте. Исходя из этого, в объемном выражении рынок, действительно, по итогам года может превысить показатели прошлых лет, а именно этот параметр и влияет на прирост портфеля автокредитов.

По нашему мнению, при условии отсутствия на рынке потрясений и макроэкономических шоков можно ожидать сохранения стремительных среднемесячных темпов восстановительного роста выдач автокредитов в начале 2023 года на уровне 6,7% в месяц в количественном выражении и 22,2% в квартал — в денежном.

В этом случае рынок сможет достигнуть рекордов 2021 года по количеству выдач в последние месяцы 2023 года, традиционно показывавшими всплеск спроса в докризисные периоды, и даже превысить их. При этом в объемном выражении превысить показатели 2021 года он сможет, вероятно, уже в III квартале текущего года.

Ключевыми факторами активизации потребительского спроса будут являться снижение стоимости автомобилей и расширение их ассортимента, а также сохранение госпрограммы поддержки рынка и увеличение лимитов по ней.

Одновременно считаем, что в 2023 году на рынке по-прежнему будет наблюдаться тенденция роста среднего чека выдаваемых автокредитов на фоне удорожания машин.

По нашему прогнозу, к концу года при сохранении текущих темпов роста он может достигнуть 1,6 млн рублей. Отчасти это сможет нивелировать переориентация заемщиков на приобретение машин более низкого класса с меньшей стоимостью.

Ожидаем мы и дальнейшего увеличения средних сроков выдаваемых автокредитов: этому способствует переход большей части банков к консервативному подходу в одобрении заемщиков.

По итогам текущего исследования мы закладываем в свой базовый прогноз рост портфеля автокредитов по итогам года до 1,4 трлн рублей, что на 16% превысит уровень января 2023 года.

Ввиду обозначенных выше факторов мы ожидаем сохранения меньших среднемесячных темпов его прироста (1,3%), чем в 2021 году (1,7%).

Для отслеживания произошедших изменений в портрете заемщика и параметрах автокредитования использовались эксклюзивные внутренние данные Банки.ру. В расчет входили данные заявок на автокредиты банков, оставленные в «Мастере подбора кредитов Банки.ру» в период с 1 января по 31 марта 2021, 2022, 2023 годов.

По состоянию на июнь 2023 года на нашей платформе зарегистрировано уже более 13 млн пользователей. Ежемесячно Банки.ру обрабатывает более 1,4 млн заявок на финансовые продукты. Наши сервисы работают более чем в 20 продуктовых категориях.

[1] По данным агентства «Автостат», продажи составили 171,3 тыс. новых легковых автомобилей, что на 35,1% меньше, чем в I квартале 2022 года. Разница обусловлена различными методиками подсчета показателей в этих организациях. АЕБ ведет статистику, опираясь на данные по отгрузкам автомобилей дилерам, а «Автостат» — по первичной регистрации машин в ГИБДД на основе выгрузки АО «Электронный паспорт» (оператор системы ЭПТС).

[2] Для справки: персональный кредитный рейтинг НБКИ бывает еще двух градаций: низкой (до 149 баллов включительно) и очень высокой (от 904 баллов).

Начать дискуссию