По какой форме и как сдавать декларацию по УСН за 2023 год

Актуальная форма декларации — приказ ФНС № ЕД-7-3/958@ от 25.12.2020 (в ред. от 01.11.2022).

Сдайте отчёт в налоговую инспекцию по месту жительства: в ней вы стоите на учёте.

Подать декларацию можно в бумаге и электронно:

бумажную декларацию подают письмом с описью вложения или лично — в ИФНС или МФЦ;

электронную декларацию подают через оператора ЭДО или через «Личный кабинет налогоплательщика ИП» на сайте ФНС.

Бумага — только для ИП без сотрудников и тех, у кого их среднесписочная численность в прошлом году была меньше 100 человек.

Всем остальным — только электронная декларация, которую подписывают УКЭП (усиленной квалифицированной электронной подписью).

Основание — п. 3 ст. 80 НК РФ.

В каком составе сдавать декларацию по УСН

В «упрощённой» декларации шесть разделов.

Какие заполнять, зависит от объекта налогообложения.

Объект УСН «доходы»

Титульный лист.

Раздел 1.1 — налог к уплате / уменьшению.

Раздел 2.1.1 — расчёт «упрощённого» налога.

Раздел 2.1.2— расчёт суммы торгового сбора, которая уменьшает налог.

Раздел 3 — отчёт по целевому использованию финансирования.

Объект УСН «доходы минус расходы»

Титульный лист.

Раздел 1.2 — налог к уплате / уменьшению, в том числе минимальный.

Раздел 2.2 — расчёт налога, в том числе минимального.

Раздел 3 — отчёт по целевому использованию финансирования.

Чек-лист для ИП: как заполнять декларацию по УСН за 2023 год

Заполняйте декларацию на основании данных из КУДиР за 2023 год.

Стоимостные показатели указывайте так — менее 50 копеек «отбрасывайте», а 50 копеек и больше округляйте до рубля.

Текстовые поля заполняйте печатными заглавными буквами. В пустых ячейках ставьте прочерки.

Пронумеруйте все страницы отчёта.

Электронный отчёт распечатайте с одной стороны листа, не скрепляйте страницы степлером.

Не исправляйте ошибки с помощью корректора.

Порядок заполнения отчёта — приказ № ЕД-7-3/958@ от 25.12.2020.

Коды для отчёта — таблицы в приложениях 1-6 к Порядку заполнения.

Скачать чек-лист можно здесь.

Заполнить декларацию без ошибок помогут профессионалы Бухгалтерского аутсорсинга «Моё дело». Они правильно рассчитают налоги, корректно, с учётом требований закона заполнят отчётность и сдадут её в ИФНС без просрочек и штрафов. В одной подписке вас ждет бухгалтерское, налоговое, юридическое и кадровое сопровождение.

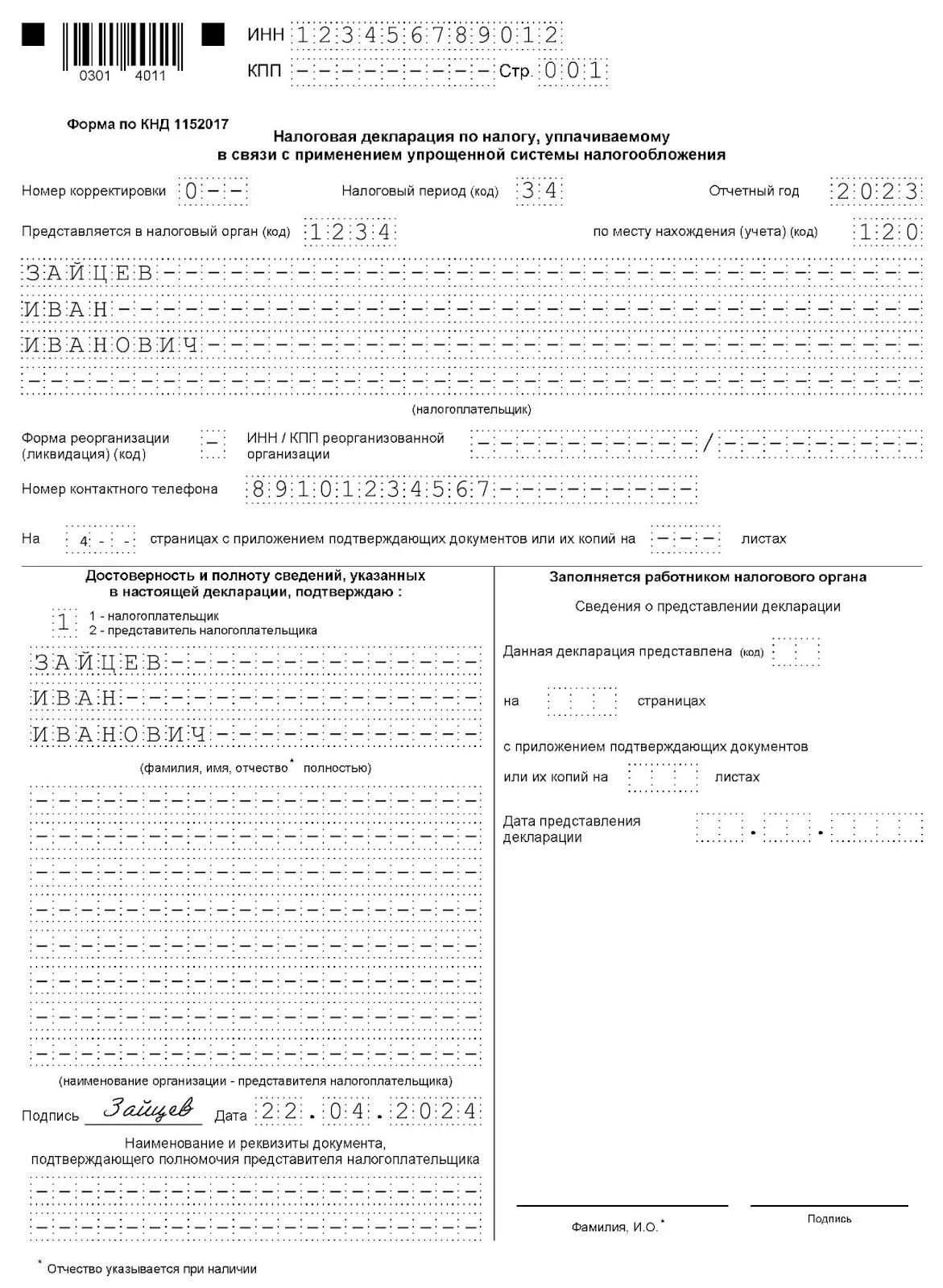

Титульный лист

Правила заполнения «Титульного листа» общие для всех, они не зависят от объекта обложения.

В поле «ИНН» титула и каждой страницы декларации внесите свой 12-значный ИНН. В поле «КПП» поставьте прочерк, так как у ИП нет такого кода.

Остальные поля заполняйте так:

Поля «Титульного листа» | Заполнение |

«Номер корректировки» | «0--» — подаёте первичный отчёт, «1--», «2--», «3--» и т.д. – сдаёте уточнённые декларации |

«Налоговый период» (код)» | Код «34» из приложения № 1 к Порядку заполнения, отчётный год «2023» |

«Представляется в налоговый орган (код)» | Четырёхзначный код ИФНС |

«По месту нахождения (учета)» | Код «120» — по месту жительства ИП |

«Налогоплательщик» | ФИО предпринимателя полностью |

«Номер контактного телефона» | Номер своего телефона для связи — без тире и пробелов |

Впишите количество страниц отчёта и документов-приложений. Если декларацию подаёт представитель ИП, число страниц доверенности тоже указывают.

Внизу страницы ИП подтверждает достоверность сведений своей подписью и ставит дату, когда подписал отчёт. Представитель предпринимателя указывает ФИО и реквизиты доверенности.

Разделы декларации УСН «доходы»

Заполняйте разделы в таком порядке:

Раздел 2.1.1. — расчёт налога.

Раздел 1.1 — обобщающий раздел.

Разделы 2.1.2 и 3.

Пример: как заполнить декларацию при УСН «доходы»

ИП Зайцев работает на УСН «доходы».

В 2023 году получил доход — нарастающим итогом:

за I квартал — 160 000 руб.;

за полугодие — 305 000 руб. (160 000 + 145 000);

за 9 месяцев — 495 000 руб. (305 000 + 190 000);

всего за год — 795 000 руб. (495 000 + 300 000).

В течение года ИП перечислял авансы по УСН:

за I квартал — 9 600 руб. (160 000 х 6%);

за полугодие — 18 300 руб., а к уплате с учётом аванса за I квартал — 8 700 руб. (30 5000 х 6% — 9 600);

за 9 месяцев — 29 700 руб., за вычетом авансов к уплате — 11 400 руб. (49 5000 х 6% — 9600 — 8700).

Годовой налог составил 47 700 руб. (795 000 х 6%).

С учетом авансов нужно перечислить — 18 000 руб. (795 000 х 6% — 9 600 — 8 700 — 11 400).

С 1 января 2023 года ИП могут уменьшать налог и авансы по УСН «доходы» на сумму фиксированных взносов «за себя» и на 1% дополнительного взноса с дохода свыше 300 тыс. руб., даже если они еще не уплачены в бюджет.

Основание — п. 3.1 ст. 346.21 НК РФ.

Работников у ИП Зайцева нет.

В ноябре он уплатил за себя фиксированные взносы за 2023 год — 45 842 руб.

1% допвзноса за 2023 год — 4 950 руб. ((795 000 – 300 000) х 1%).

Итого взносы ИП «за себя» по итогам 2023 года — 50 792 руб. (45 842 + 4 950).

Так как работников у ИП нет, уменьшить налог можно на всю сумму страховых взносов без ограничений. Сумма взносов ИП «за себя» полностью перекрывает сумму налога, поэтому налога к уплате нет.

Торговый сбор ИП не платит, целевых поступлений не было.

Отразим это в декларации.

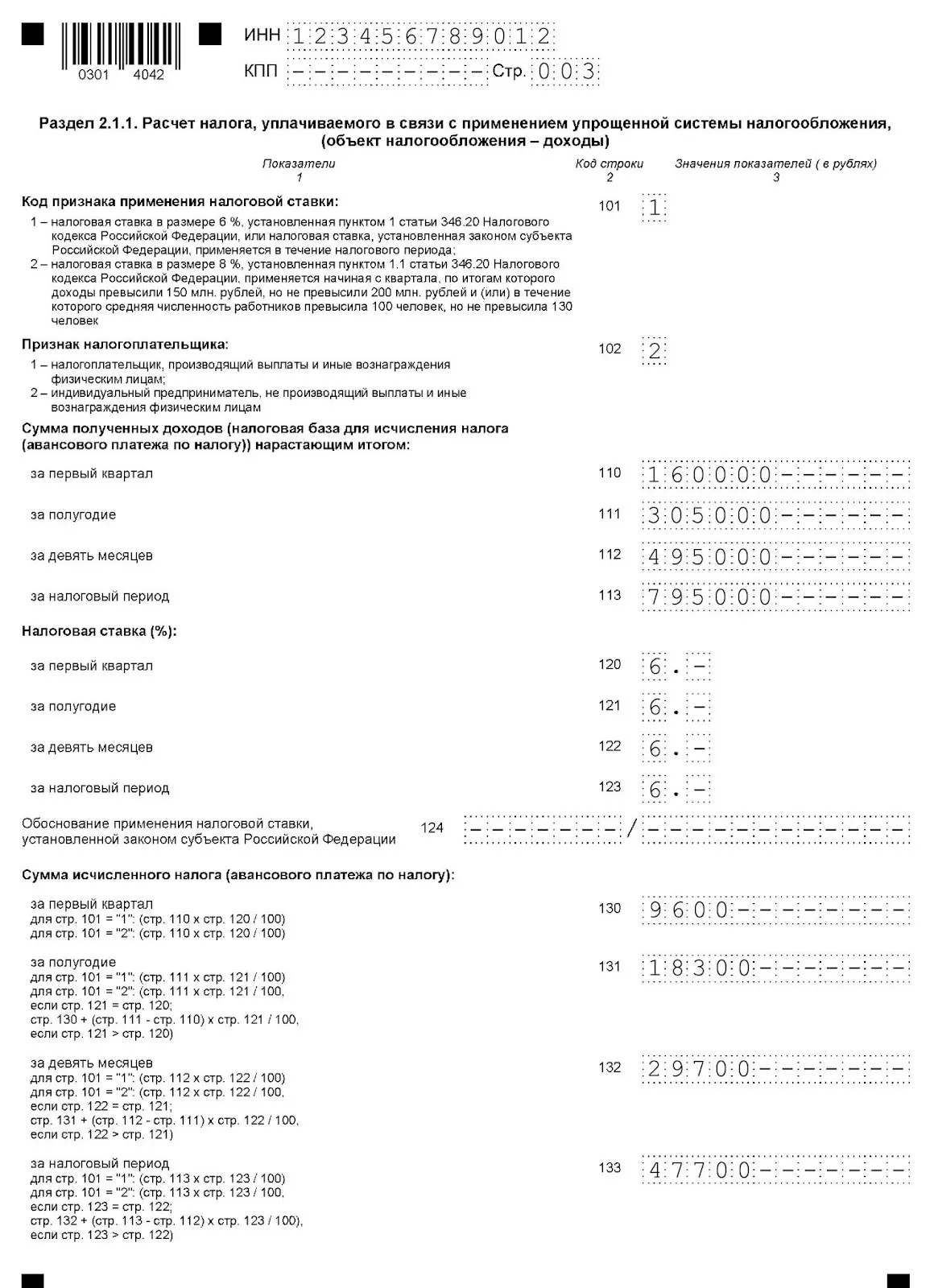

Раздел 2.1.1

ИП применял в 2023 году обычную ставку 6%, поэтому в строке 101 — код «1». При повышенной ставке 8% — код «2».

«Признак налогоплательщика» для ИП без работников в строке 102 — код «2».

Строки 110 — 113 — налоговая база.

Строки 120 — 123 — ставка налога.

Строки 130 — 133 — авансы и годовой налог.

При региональной ставке УСН «Доходы» ниже 6% обоснуйте её в строке 124 — выберите код уменьшения из приложения № 5 к Порядку и укажите статью закона субъекта РФ, который её установил.

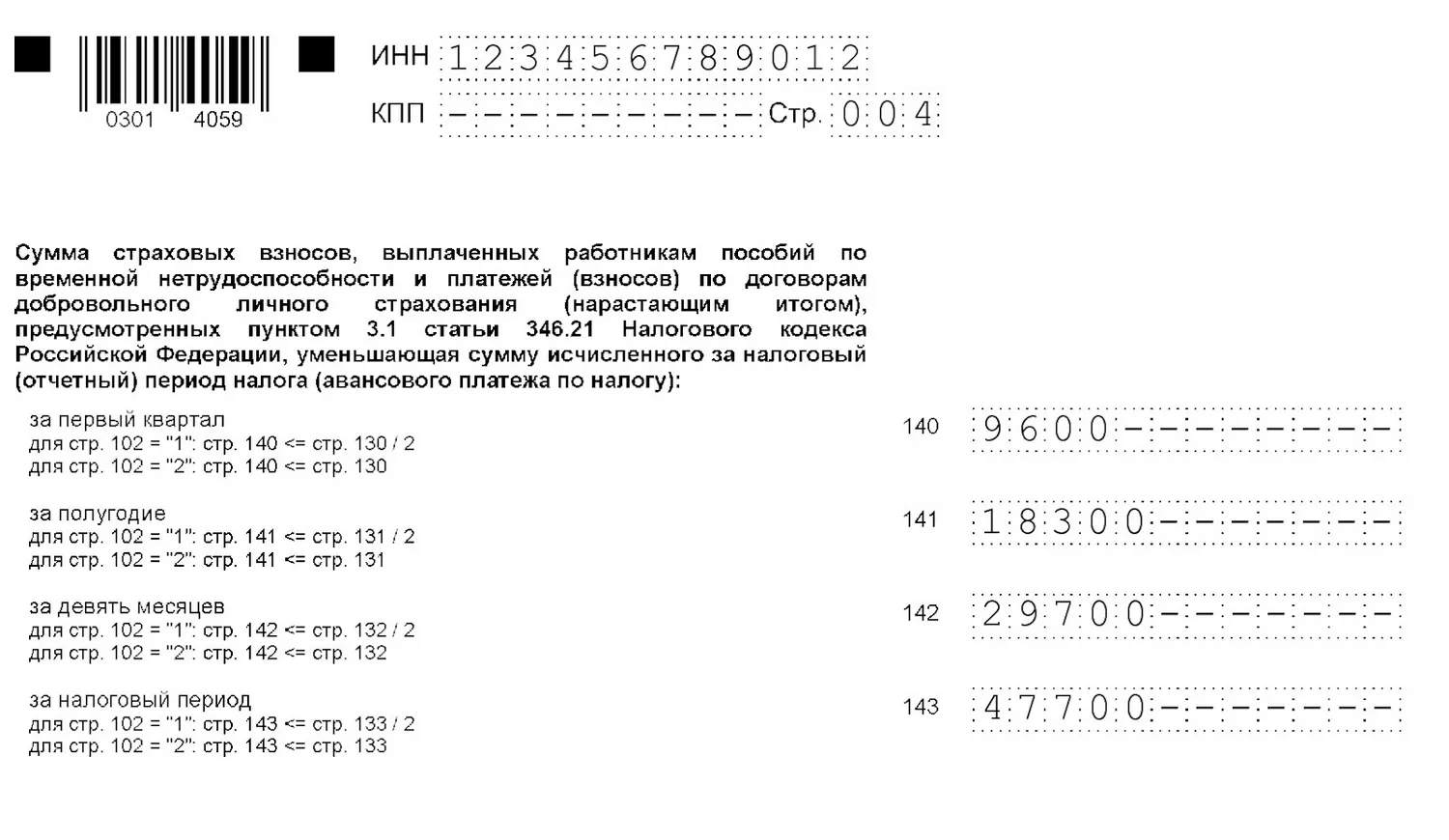

Строки 140 — 143 — взносы ИП «за себя», на которые можно снизить авансы и налог. В примере суммы уменьшения равны сумме начислений.

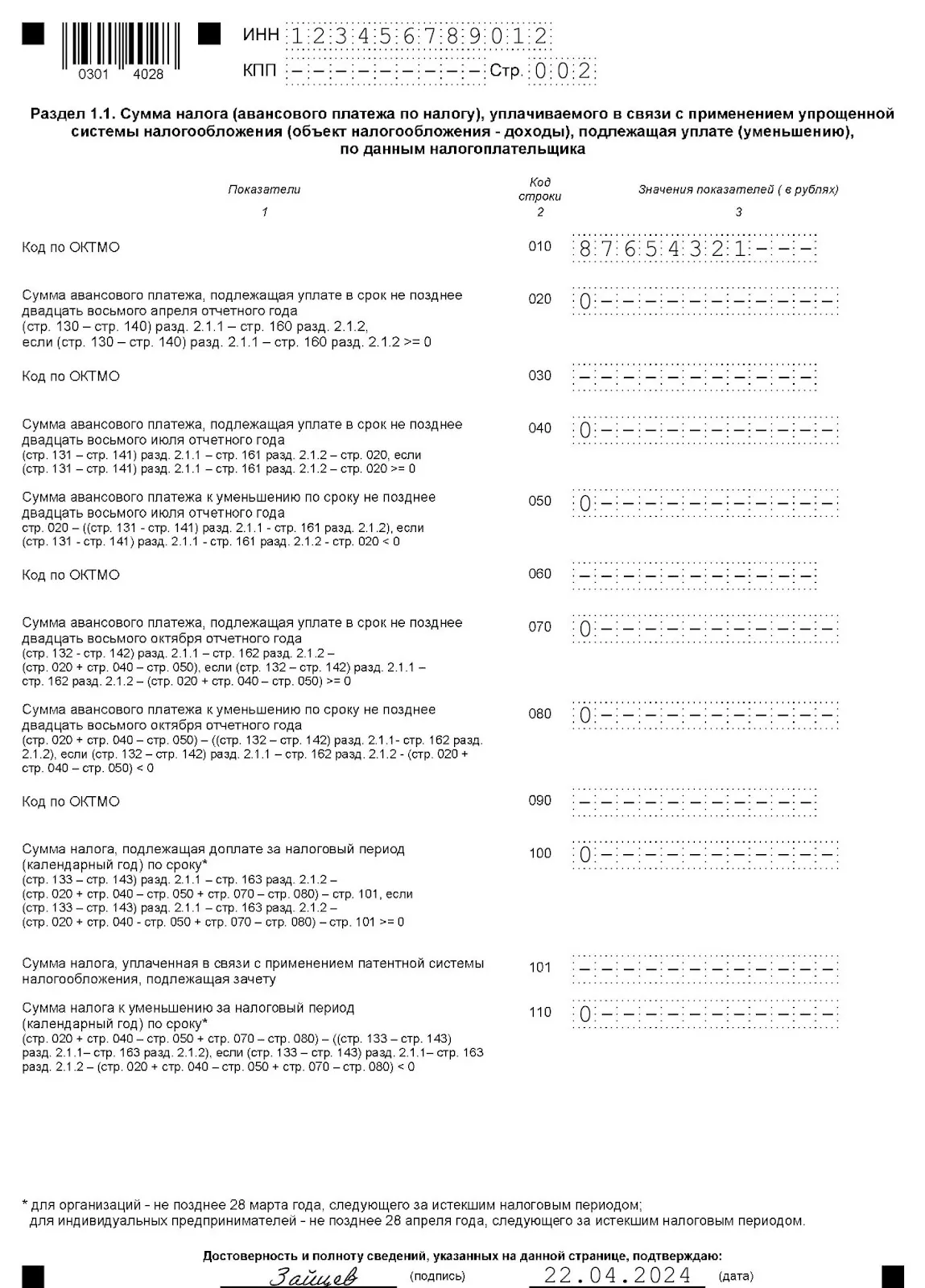

Раздел 1.1

Соберём суммы налога к уплате или к уменьшению.

Строка 010 — код территории по ОКТМО, на которой уплачивается налог. Он может состоять из восьми или 11 цифр.

Строки 030, 060, 090 — соответствующий код ОКТМО, если в 2023 году менялось место жительства ИП. Если не менялось — прочерки.

Строки 020, 040, 070 — суммы авансов за вычетом страховых взносов ИП по каждому отчётному периоду. Если результатом стала переплата, по строкам 050 и 080 — сумма к уменьшению.

Строка 100 — сумма годового налога к доплате.

Строка 110 — сумма годового налога к уменьшению.

В примере суммы авансов и налога равны нулю — с I квартала их уменьшали на фиксированные взносы.

Другие разделы ИП из нашего примера включать в декларацию не нужно. Для справки расскажем, как их заполнять.

Раздел 2.1.2

На сумму торгового сбора можно снизить налог при УСН «доходы», но только в той части, которая относится к «упрощённой» деятельности.

Основание — п. 8 ст. 346.21 НК РФ.

Строки 110 — 143 — для деятельности, по которой платят торговый сбор. Если сбором облагается вся деятельность ИП, показатели будут аналогичны сведениям из раздела 2.1.1.

Строки 150 — 153 — сумма уплаченного сбора.

Строки 160 — 163 — УСН-налог.

Раздел 3

Раздел 3 для тех, кто получал целевое финансирование.

Графа 1 — код вида поступлений из приложения № 6 к Порядку заполнения.

Графа 2 «дата поступления» и графа 5 «срок использования» — деньги с определённым сроком использования.

Платежные сложности: как работать с ЕНП и ЕНС в 2024 году

Забирайте подробный гайд по работе с ЕНП и ЕНС в 2024 году бесплатно!

Получите большой гайд, чтобы легко решать любые проблемы, связанные с ЕНП и ЕНС в 2024 году

Оставляйте заявку, вышлем гайд вам на e-mail:

Разделы декларации УСН «Доходы минус расходы»

Заполняйте разделы в таком порядке:

Раздел 2.2 — расчёт налога.

Раздел 1.2 — суммы к уплате.

Раздел 3 — целевое финансирование.

При УСН «доходы минус расходы», рассчитайте годовой налог:

Умножьте разницу между доходами и расходами на ставку 15%.

Возьмите 1% от суммы годовых доходов.

Выберите большую сумму из двух получившихся.

Это будет ваш налог.

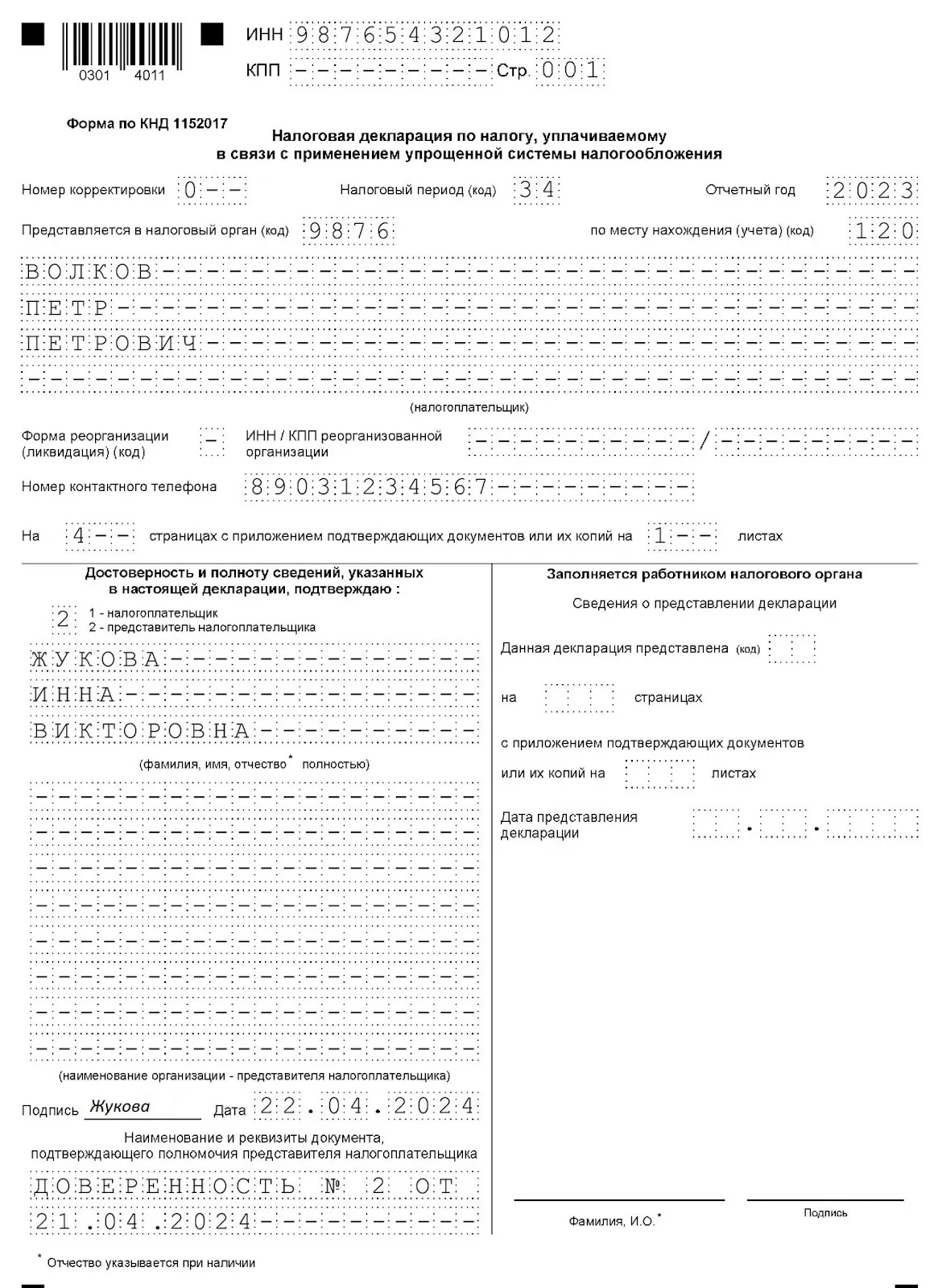

Пример: как заполнить декларацию при УСН «доходы минус расходы»

По итогам 2023 года ИП Волков получил — нарастающим итогом:

Период | Доходы | Расходы | Облагаемая база (доходы – расходы) | Сумма авансов и налога (ставка 15%) |

I квартал | 200 000 | 206 000 | 0 (убыток 6 000) | 0 |

полугодие | 470 000 | 310 000 | 160 000 | 24 000 |

9 месяцев | 650 000 | 430 000 | 220 000 | 33 000 |

2023 год | 820 000 | 605 000 | 215 000 | 32 250 |

Сумма минимального налога — 820 000 х 1% = 8 200 руб.

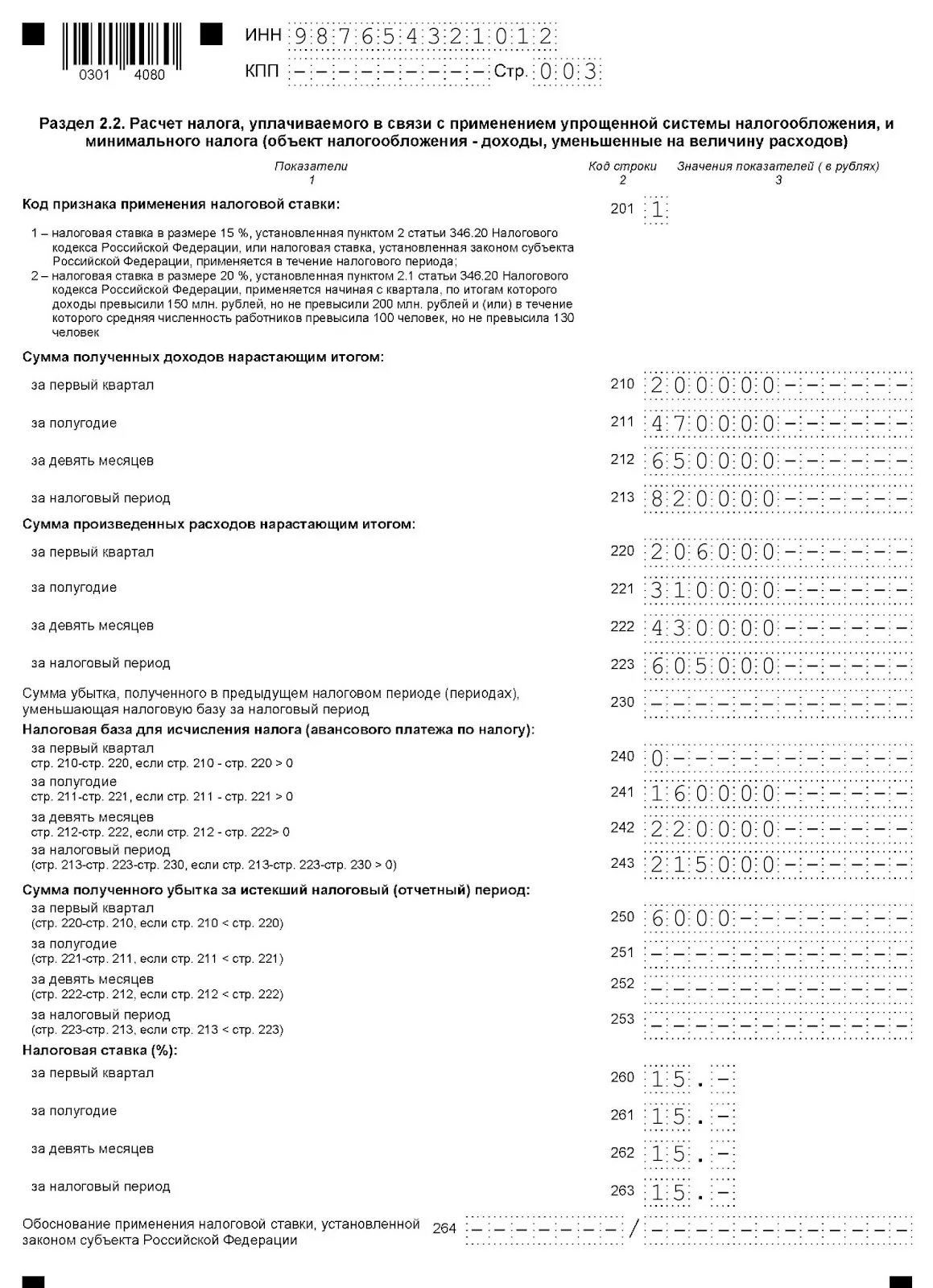

Раздел 2.2

ИП Волков применял только стандартную ставку 15%, поэтому код признака в строке 201 — «1».

Строки 210 — 213 — доходы.

Строки 220 — 223 — расходы нарастающим итогом.

В примере убытков прошлых периодов нет. Если они есть — на них можно уменьшить базу 2023 года — строка 230.

Строки 240 — 243 — налоговая база для расчёта УСН-налога. Это разность строк 210 — 213 и 220 — 223.

Строка 250 — убыток за I квартал в размере 6000 руб.

Строки 260 — 263 — ставка 15%.

Строка 264 — ставка менее 15% в регионе.

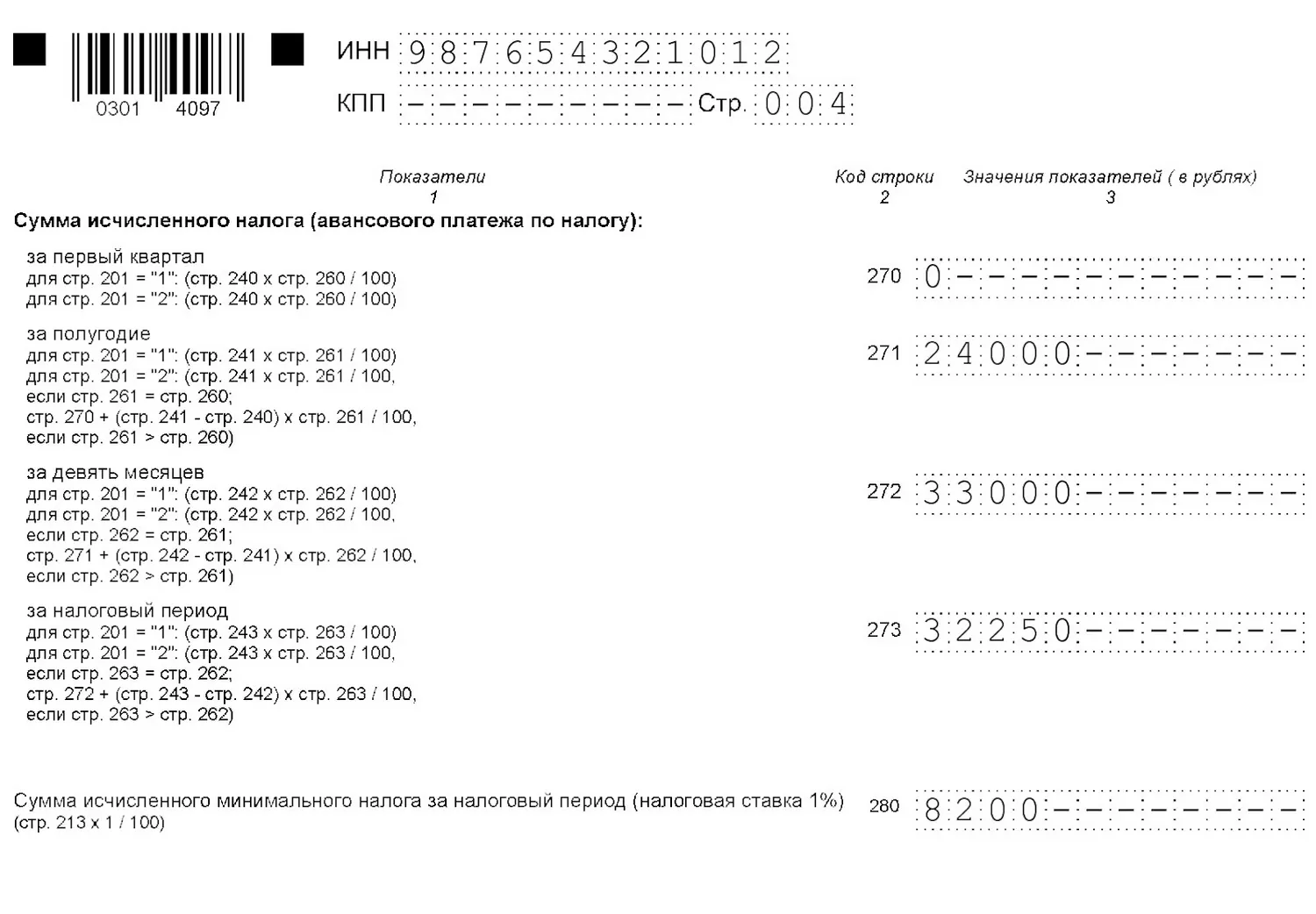

Строки 270 — 273 — суммы авансов и годового налога. При убытке ставьте прочерк.

Строка 280 — минимальный налог.

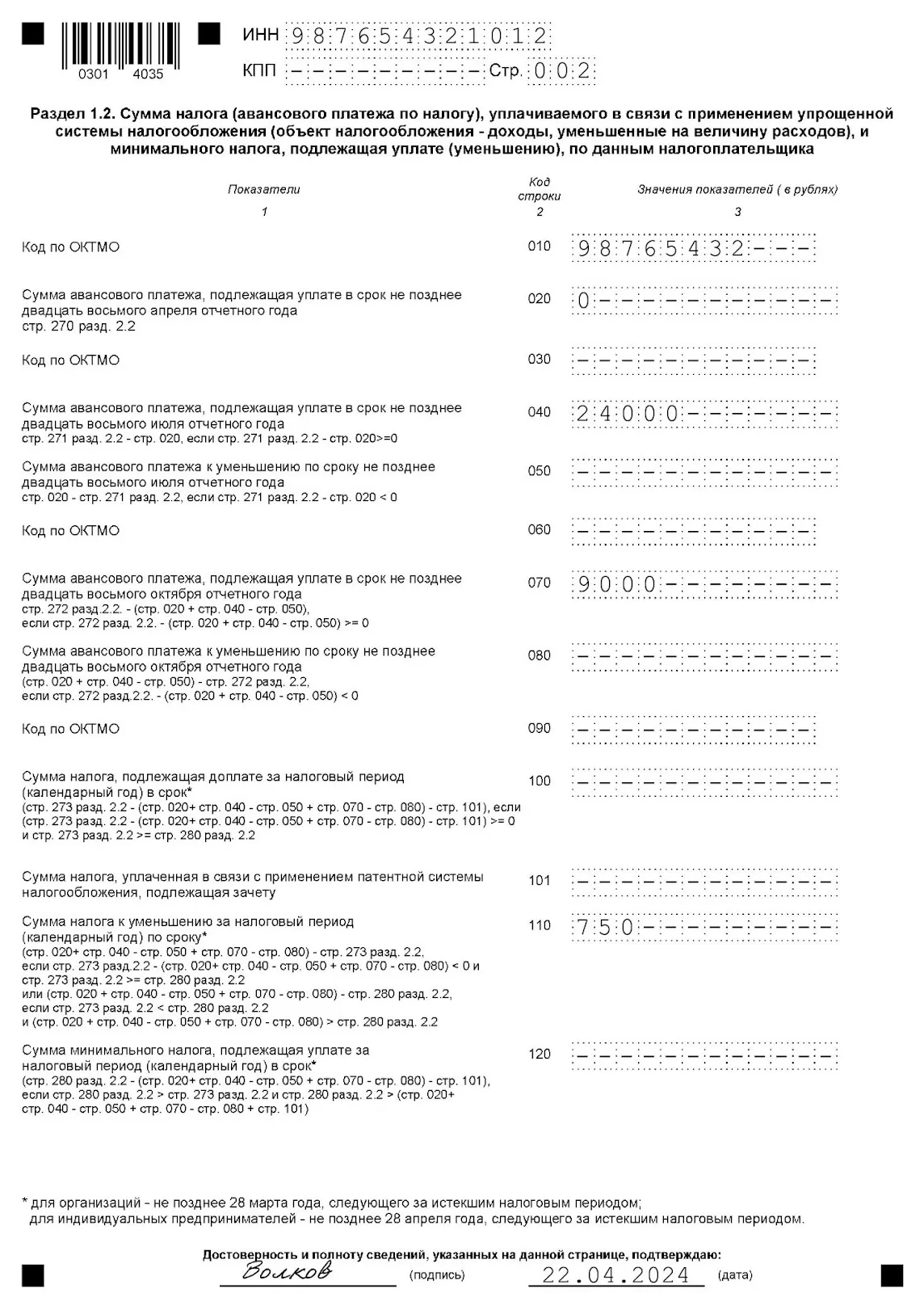

Раздел 1.2

Строка 010 — код ОКТМО.

Строки 030, 060, 090 — прочерки.

Сроки 020, 040, 070 — авансы по каждому отчётному периоду. Авансы за полугодие и 9 месяцев уменьшайте на сумму авансов за I квартал и полугодие соответственно.

Строки 050 и 080 — сумма годового налога к уменьшению.

Строка 100 — сумма годового налога к доплате.

У ИП Волкова авансы в сумме 33 000 руб. превысили сумму годового налога 32 250 руб., поэтому отражаем налог к уменьшению по строке 110 – 750 руб. (33 000 – 32 250).

В примере единый УСН налог больше минимального. Если бы было наоборот, сумма минимального налога за вычетом авансов отражалась бы по строке 120.

Заполнить и сдать декларацию с первого раза поможет сервис готовых решений Бюро «Моего дела». Для вас — пошаговые инструкции, которые помогут решить рабочие вопросы, и всегда актуальная правовая база. Все готовые решения основаны на реальном опыте и включают нормативное обоснование, схемы проводок и разъяснения налоговых последствий. Получите онлайн-консультацию экспертов по самым спорным вопросам учёта и права.

Моё дело Бюро

Справочно–правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KNvSQ

Начать дискуссию