В практике хозяйственной деятельности предприятий все чаще встречаются случаи покупки техники, бывшей в употреблении (б/у). На то могут быть разные причины. Иногда имеет смысл купить не новое оборудование, автомобили, станки, погрузчики и т.д., что дает возможность при меньших капитальных затратах получить планируемую выручку.

Обычно б/у техника приобретается:

- для использования по прямому функциональному назначению. Чаще временно, так как оставшийся ресурс такой техники все же небольшой;

- для продажи целиком в составе одной инвентарной единицы или для разборки и продажи каждой пригодной запчасти по отдельности.

Рассмотрим эти случаи подробнее.

Для временного использования в своих нуждах

При приобретении техники для использования в своих нуждах с последующей возможной разборкой на запчасти приходуем объект на счете 01 (п. 4 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина от 30.03.2001 г. № 26н).

После чего амортизация в процессе использования техники как основного средства начисляется в обычном порядке. Через некоторое время, когда затраты на возможный ремонт превысят доход, получаемый от эксплуатации данного ОС, принимается решение о его разборке, так как это стало более выгодно экономически.

Далее производим разборку основного средства. Стоимость материальных ценностей, полученных при разборке, можно определить исходя из пропорционального уменьшения их стоимости с учетом начисленной амортизации и количества деталей.

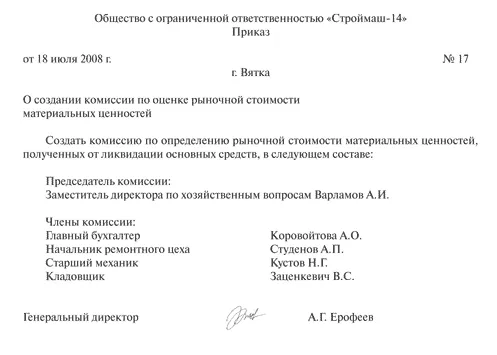

Имеет смысл создать на фирме комиссию по определению возможности использования отдельных узлов, деталей и прочих комплектующих выбывающего объекта ОС и определению их текущей рыночной стоимости по данным сторонних организаций. Например, в виде приказа, который может быть Приложением к учетной политике или одним из ее пунктов (Пример 1).

Пример 1

Пример 2

Организация приобрела бывший в употреблении шлифовальный станок, уплатив за него 118 000 рублей (включая НДС). Бухгалтеру следует отразить операцию следующими проводками:

|

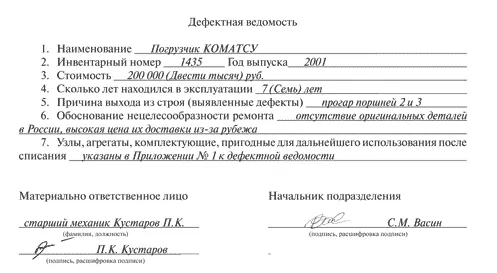

Кроме того, в подобных случаях имеет смысл использовать дефектную ведомость, которая может быть использована как приложение к акту списания (см. Пример 3).

Пример 3

В налоговом учете появляются внереализационные доходы согласно пункту 13 статьи 250 Налогового кодекса. Доход будет признан на дату составления акта ликвидации амортизируемого имущества (подп. 8 п. 4 ст. 271 НК РФ), то есть непосредственно в тот момент, когда была проведена ликвидация (письмо Минфина РФ от 19.09.2007 г. № 03-03-06/1/675), что существенно при выведении объекта из эксплуатации и ликвидации в разных налоговых периодах.

Акт следует составить по форме № ОС-4 «Акт о списании объекта основных средств», утвержденной постановлением Госкомстата России от 21.01.2003 г. № 7.

Также следует составить приходный ордер по форме № М-4, утвержденной постановлением Госкомстата России от 30.10.1997 г. № 71а (далее – Постановление № 71а). Приходный ордер является основанием для оприходования материалов, полученных при демонтаже ликвидированных основных средств.

Но при учете запчастей (металлолома) в ремонтных работах или при реализации в расходы можно будет списать лишь сумму налога на прибыль (стоимость запчастей × 24%) (п. 2 ст. 254 НК РФ – при учете в ремонтных работах, подп. 2 п. 1 ст. 268 НК РФ – при реализации).

В нашем примере 90 000 руб. × 24% + 25 000 руб. × 24% = 27 600 руб.

Данный подход объясняется позицией, согласно которой в расходы принимаются затраты, реально понесенные налогоплательщиком, а в данном случае это как раз налог на прибыль, исчисленный с внереализационного дохода.

Датой расхода в случае использования запчасти в ремонте будет дата передачи материалов в производство (п. 2 ст. 272 НК РФ). При этом составляется требование-накладная по форме № М-11 (утв. Постановлением № 71а).

В случае реализации (продажи) запчастей расход принимается на дату продажи (ст. 320 НКРФ) и одновременно составляется накладная на отпуск материалов на сторону по форме № М-15 (утв. Постановлением № 71а).

Следует отметить, что в соответствии с подпунктом 18 пункта 1 статьи 251 Налогового кодекса не включается в доходы стоимость материалов и иного имущества, которые получены при демонтаже, разборке при ликвидации выводимых из эксплуатации объектов, уничтожаемых в соответствии со статьей 5 Конвенции о запрещении разработки, производства, накопления и применения химического оружия и о его уничтожении и с частью 5 Приложения по проверке к указанной Конвенции (ратифицирована законом от 05.11.1997 г. № 138-ФЗ).

Также обращаем внимание, что при использовании запчастей в оборотах, не облагаемых НДС (например, гарантийный ремонт), следует восстановить НДС на остаточную стоимость следующей проводкой: Дебет 68 Кредит 19.

В бухучете НДС будет списан проводкой: Дебет 91 Кредит 19.

В налоговом учете он не будет принят в уменьшение налоговой базы налога на прибыль. Возникает постоянное налоговое обязательство, которое следует отразить проводкой Дебет 99 Кредит 68/прибыль (согласно Положению по бухгалтерскому учету «Учет расходов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина РФ от 19.11.2002 г. № 114н).

В случае использования запчастей в операциях, облагаемых НДС (случаи, рассмотренные выше, – продажа, обычный ремонт техники), налог восстанавливать не требуется.

Приобретение техники для последующей продажи или для разборки на запчасти

При приобретении б/у техники для продажи отражаем ее приобретение по счету 41 «Товары» согласно пункту 2 ПБУ 5/01.

Если с течением времени выясняется отсутствие спроса на данный вид б/у техники, то принимается решение разобрать ее на запчасти и продать по частям или использовать запчасти в ремонтных работах, производимых предприятием.

Согласно ОК005-93 (утв. постановлением Госкомстандарта от 30.12.1993 г. № 301) детали, полученные при разборке, квалифицируем как материальные ценности, так как б/у техника выполняет в данном случае своего рода роль материала для переработки, в результате которой мы получим запчасти.

Поэтому после решения о разборке («переработке») б/у техники отражаем ее на счетах бухгалтерского учета как материалы.

Полученные при разборке запасные части следует оприходовать на одноименный счет 10-5 «Запасные части». Согласно пункту 64 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина РФ от 28.12.2001 г. № 119н, цену оприходования определяем следующим образом:

Цена оприходования = Сумма разборки (сч. 70, сч. 69...) + Стоимость б/у техники (сч. 41) – Стоимость некондиции (сч. 10-6).

Подетально стоимость запчастей можно определить пропорционально исходя из общей суммы деталей, их количества и общей стоимости б/у техники за минусом количества некондиционных деталей.

Пример 4

Организация приобрела технику, бывшую в употреблении. Бухгалтер сделал следующие проводки:

|

В данном случае отсутствует внереализационый доход, так как отсутствует безвозмездность получения запчастей. Производится разборка неиспользовавшегося основного средства, поскольку оно было куплено не для использования его по прямому назначению, а для разборки на детали, из которых ОС состоит.

Также следует отметить, что при последующем использовании запчастей (в ремонте или продаже) в расходах налогового учета принимается стоимость оприходования на счете 10-5, то есть в сумме реально понесенных затрат на покупку деталей в составе б/у техники.

Все письма ФНС РФ касаются разборки ОС после их использования на предприятии. В данном же случае происходит покупка по сути дела деталей, которые могли продать оптом (без разборки ОС) или по частям (разобрав ОС).

Следует отметить, что по деталям, которые нельзя реализовать (некондиция), Налоговый кодекс не предусматривает включения их стоимости в состав расходов, учитываемых при налогообложении прибыли, то есть это будет убыток, покрываемый за счет собственных средств предприятия.

По таким деталям следует составить акт о ломе товарно-материальных ценностей (форма № ТОРГ-15). Первый экземпляр отдают в бухгалтерию для списания потерь ТМЦ, второй остается в подразделении, третий – у материально ответственного лица.

Также необходимо восстановить НДС по этим списанным материальным ценностям, так как они не будут использоваться в операциях, облагаемых НДС, следовательно, вычета по ним не будет (подп. 1 п. 2 ст. 171 НК РФ).

Если при покупке «входной» НДС по ним был уже принят к вычету, то его необходимо восстановить в том налоговом периоде, в котором списаны реализованные детали. НДС можно определить из пропорции стоимости списанных и проданных материальных ценностей.

Дебет 68 Кредит 19 – НДС на остаточную стоимость (сторно) и далее списать в бухучете проводкой Дебет 91 Кредит 19.

Как и в предыдущем примере, этот НДС не будет учтен в расходах по налоговому учету. Кроме того, здесь также возникает постоянное налоговое обязательство, оформленное проводкой Дебет 99 Кредит 68/прибыль.

Начать дискуссию