Под налоговым агентом по НДС понимают лицо, которое обязано исчислить и уплатить налог в бюджет. Когда российские компании и предприниматели выступают в качестве налоговых агентов, как им правильно рассчитать и уплатить НДС, расскажем в статье.

В 2024 году много важных нюансов по НДС: как учесть их все и правильно сдать отчетность? Больше того, ошибки с этим налогом ― прямой путь к штрафам и даже уголовной ответственности.

Вывод простой: для работы с НДС нужна особая квалификация. Клерк подготовил супер-курс про НДС, на который сейчас можно записаться со скидкой за 20700 6900 руб.

Срок уплаты НДС налоговым агентом

Срок уплаты НДС налоговым агентом зависит от основания признания компании или индивидуального предпринимателя таковым. Если они (ст. 161 НК РФ):

приобретают товары у иностранных лиц, которые не состоят на налоговом учете в РФ;

арендуют или приобретают имущество, принадлежащее федеральным и региональным органам госвласти и муниципалитетам;

реализуют имущество по решению суда, а также продают бесхозные ценности, конфискованное имущество;

выступают посредниками при продаже товаров, работ, услуг иностранными лицами, которые не состоят на налоговом учете в РФ;

оказывают услуги по предоставлению железнодорожного подвижного состава или контейнеров на основании договоров поручения, комиссии, агентских договоров;

владеют судном, которое в течение 90 дней с момента покупки не было зарегистрировано в Российском международном реестре судов;

продают сырые шкуры животных, лом черных и цветных металлов, макулатуру,

то должны уплачивать НДС равными долями в течение трех месяцев, следующих за истекшим кварталом. Срок уплаты — не позднее 25-го числа каждого месяца (ст. 163, пп. 1, 3 ст. 174 НК РФ).

Так, за I квартал 2021 года налог нужно заплатить не позднее 26.04.2021 (25.04.2021 приходится на воскресенье), 25.05.2021, 25.06.2021.

За нарушение сроков уплаты налоговая может начислить пени по ст. 75 НК РФ в размере:

1/300 от ставки рефинансирования за каждый день просрочки — в отношении ИП, а также компаний, если просрочка составила до 30 календарных дней;

1/150 от ставки рефинансирования за каждый день просрочки — в отношении компаний, начиная с 31-го дня просрочки.

Компания или предприниматель также признаются налоговыми агентами при покупке работ и услуг у иностранных лиц, которые не состоят на налоговом учете в РФ. В этом случае уплатить НДС нужно одновременно с перечислением подрядчику денежных средств (п. 4 ст. 174 НК РФ). То есть в банк нужно представить два платежных поручения: одно — на перечисление денег иностранцу, другое — на перечисление в бюджет суммы удержанного НДС. В противном случае банк не примет платежку на выплату денежных средств иностранной компании или ИП (письмо Минфина РФ от 10.10.2019 № 03-07-08/77819).

Порядок уплаты НДС налоговым агентом

Разберем порядок уплаты НДС налоговым агентом на примере аренды государственного и муниципального имущества. Арендатор признается налоговым агентом, если (п. 3 ст. 161 НК РФ):

берет во временное пользование имущество у органов госвласти или местного самоуправления;

это имущество находится на территории РФ.

Налоговыми агентами будут и те организации и ИП, которые применяют спецрежимы в виде ЕСХН, УСН, ПСН (п. 4 ст. 346.1, п. 5 ст. 346.11, п. 11 ст. 346.43 НК РФ, письмо Минфина РФ от 24.09.2015 № 03-07-11/54577).

Налоговую базу следует определять как сумму арендной платы с учетом НДС отдельно по каждому объекту (п. 3 ст. 161 НК РФ).

Момент возникновения налоговой базы — это дата перечисления полностью или частично арендной платы (письмо Минфина РФ от 23.06.2016 № 03-07-11/36500).

Для расчета НДС налоговую базу нужно умножить на налоговую ставку. В зависимости от того, указана ли в договоре плата с учетом НДС или без него, налог следует рассчитать так:

если по договору арендная плата включает НДС, то сумму налога определяют расчетным методом: сумму арендной платы с учетом НДС умножают на 20/120 (п. 4 ст. 164 НК РФ);

если арендная плата не включает НДС, то сначала сумму арендной платы увеличивают на НДС по ставке 20 процентов, а затем полученный результат умножают на 20/120 (п. 3 ст. 161, п. п. 3, 4 ст. 164 НК РФ).

Арендную плату следует перечислить в размере, который предусмотрен договором, не удерживая из нее НДС. Уплатить налог в бюджет нужно за счет своих средств.

Пример.

В договоре установлено, что сумма арендной платы составляет 500 тыс. рублей без НДС. Налоговая база будет равна 500 тыс. 500 тыс. х 20 процентов = 600 тыс., а НДС — 100 тыс. рублей (600 тыс. х 20/120). Арендодателю следует перечислить арендную плату по договору 500 тыс. рублей и уплатить в бюджет НДС 100 тыс. рублей.

Компания должна заплатить удержанный НДС по месту своего нахождения в общий срок — не позднее 25-го числа каждого из трех месяцев, следующих за кварталом, в котором был удержан налог.

Уплаченные суммы НДС можно принять к вычету в том квартале, в котором был уплачен налог. Для вычета нужно соблюсти следующие условия (п. 3 ст. 171, ст. 172 НК РФ, письмо Минфина РФ от 26.01.2015 № 03-07-11/2136):

компания или ИП состоит на учете в налоговых органах и является плательщиком НДС. Если они применяют спецрежимы или не платят НДС, то удержанный налог к вычету принять нельзя;

у налогоплательщика есть платежные документы, которые подтверждают, что удержанный налог был перечислен в бюджет;

компания или ИП использует арендованное имущество для деятельности, облагаемой НДС;

налогоплательщик принял услуги по аренде к учету;

компания или ИП имеет надлежащим образом оформленный счет-фактуру, выписанный за продавца.

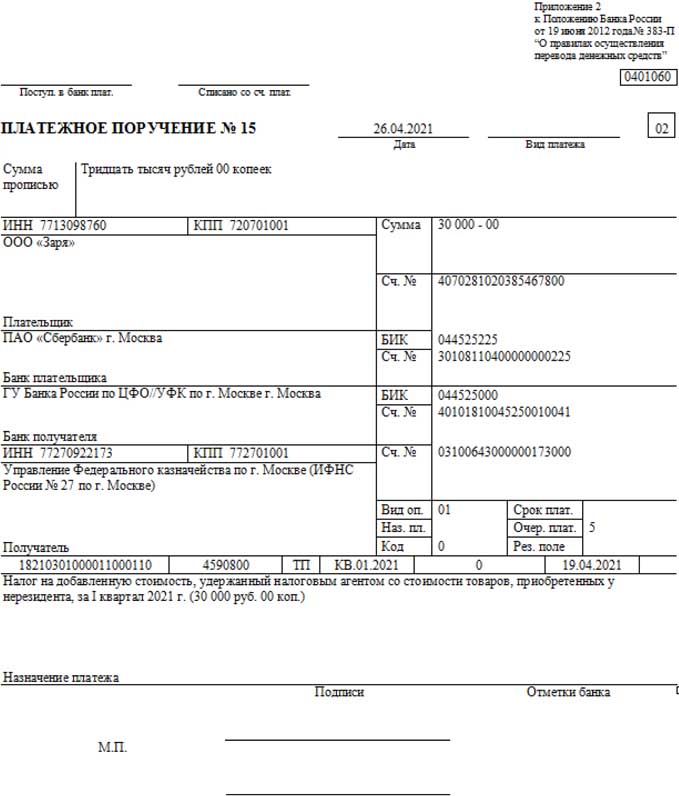

Платежное поручение для уплаты НДС налоговым агентом

Налоговый агент заполняет платежное поручение по НДС по общим правилам (приложения № 1, 2, 5 к Приказу Минфина РФ от 12.11.2013 № 107н, далее — приказ № 107н). Форму документа можно найти в приложении 2 к Положению Банка России от 19.06.2012 № 383-П.

В поле 101 следует указать код статуса плательщика (приложение № 5 к приказу № 107н): 02 — налоговый агент.

В реквизитах плательщика нужно прописать (п. 4 приложения № 1 к приказу № 107н, приложение 1 к Положению Банка России от 19.06.2012 № 383-П):

в поле 8 — полное или сокращенное название организации. Предприниматель указывает полностью свои Ф.И.О. и в скобках ставит пометку «ИП», а также свой адрес. Перед адресом и после него ставит знак «//»;

в поле 60 — ИНН организации или предпринимателя;

в поле 102 — КПП компании, ИП в этом поле ставят ноль;

в полях 9–12 — номер банковского счета, название и место нахождения банка (если платежное поручение оформляете на бумаге), БИК и номер корреспондентского счета банка.

Реквизиты получателя и его банка для уплаты НДС заполняют следующим образом (п. 11 приложения № 1 к приказу № 107н, приложение 1 к Положению Банка России от 19.06.2012 № 383-П, письмо ФНС РФ от 08.10.2020 № КЧ-4-8/16504):

в полях 61, 103 — ИНН и КПП налоговой инспекции, в которой компания или ИП стоит на учете;

в поле 16 — сокращенное название регионального казначейства и в скобках — сокращенное название налоговой инспекции. Например: «УФК по г. Москве (ИФНС России № 27 по г. Москве)»;

в полях 13, 14 — название и местонахождение банка получателя (при оформлении платежного поручения на бумаге), его БИК;

в поле 15 — номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета);

в поле 17 — номер счета получателя (номер казначейского счета). До 30.04.2021 еще действуют банковские счета, открытые ТОФК в подразделениях Банка России на балансовом счете № 40101.

В поле 21 «Очередность платежа» следует проставить «5» — уплата текущих платежей (п. 2 ст. 855 ГК РФ, приложение 1 к Положению Банка России от 19.06.2012 № 383-П, письмо Минфина РФ от 17.05.2016 № 03-02-07/2/28207).

В поле 22, где указывается УИН, нужно проставить ноль («0»), так как при перечислении налогов юрлицами и ИП УИН не формируется (п. 12 приложения № 2 к приказу № 107н).

В поле 24 «Назначение платежа» следует пояснить, что компания или ИП перечисляет НДС как налоговый агент, например: «1/3 НДС, удержанного налоговым агентом со стоимости аренды муниципального имущества за I квартал 2021 г.» (приложение 1 к Положению Банка России от 19.06.2012 № 383-П).

В поле 104 нужно указать КБК.

В поле 105 — прописать код ОКТМО по месту нахождения организации или по месту жительства ИП. Он должен быть таким же, как и в декларации по НДС.

В поле 106 — указать код основания платежа из п. 7 приложения № 2 к приказу № 107н, например «ТП» — по платежам текущего года.

В поле 107 — прописать код квартала, за который уплачивается НДС:

в 1-м и 2-м знаках — код квартального платежа: КВ;

в 4-м и 5-м — номер квартала: 01, 02, 03 или 04;

в 7-м—10-м — год.

В 3-м и 6-м знаках нужно проставить разделительные точки. Например: «КВ.01.2021» при уплате НДС за I квартал 2021 года.

При перечислении НДС в бюджет одновременно с оплатой иностранному лицу работ или услуг (п. 4 ст. 174 НК РФ), в поле 107 вместо кода налогового периода нужно указать конкретный срок уплаты налога, потому что у таких платежей нет периодичности.

Например: «19.04.2021».

В поле 108 нужно указать номер документа — основания платежа. Если это текущий платеж по налоговой декларации (в поле 106 стоит «ТП»), то нужно проставить ноль («0»). При погашении недоимки по требованию инспекции нужно проставить номер требования. При этом знак номера «№» не проставляется.

В поле 109 следует указать дату документа, являющегося основанием платежа. Если это текущий платеж по налоговой декларации, то ставят дату подписания декларации.

При перечислении НДС в бюджет одновременно с оплатой иностранному лицу работ или услуг в поле 109 нужно поставить ноль «0», так как нет документа — основания платежа (п. 4 приложения № 2 к приказу № 107н).

Поле 110 не заполняется (приложение 1 к Положению Банка России от 19.06.2012 № 383-П).

Пример заполнения.

Реквизиты для уплаты НДС налоговым агентом в 2021 году

Федеральное казначейство переходит на новую систему счетов. С 01.01.2021 по 30.04.2021 действует переходный период, в течение которого функционируют одновременно два счета: банковские счета, которые в дальнейшем будут закрыты, и казначейские счета. С 01.05.2021 нужно будет использовать только новые реквизиты:

в поле 15, которое раньше не заполнялось, следует ставить счет УФК, начинающийся на 40102;

в поле 17 — указывать новый казначейский счет, который начинается с 03100 (ранее в этом поле проставляли счет УФК).

Реквизиты для уплаты НДС можно найти на сайте регионального УФНС.

КБК для уплаты НДС налоговым агентом

Для уплаты НДС налоговым агентом используют обычные КБК:

182 1 03 01000 01 1000 110 — для перечисления суммы налога;

182 1 03 01000 01 2100 110 — для перечисления пени;

182 1 03 01000 01 2200 110 — для перечисления процентов;

182 1 03 01000 01 3000 110 — для перечисления штрафов.

Уплата НДС налоговым агентом за нерезидента

Компании и ИП признаются налоговым агентом, если:

покупают товары, работы, услуги у иностранных организаций и предпринимателей, которые не состоят на налоговом учете в РФ (пп. 1, 2 ст. 161 НК РФ);

продают их товары, работы, услуги, имущественные права в качестве в качестве посредника по договорам поручения, комиссии или агентским договорам с участием в расчетах (п. 5 ст. 161 НК РФ).

При этом должны быть соблюдены следующие условия (пп. 1, 2, 5 ст. 161 НК РФ):

российская компания состоит на учете в налоговом органе РФ;

иностранная организация не состоит на учете в налоговых органах РФ;

место реализации по сделке — территория РФ;

операция облагается НДС.

При покупке товаров у иностранцев НДС определяется как стоимость товаров с учетом НДС, умноженная на 20/120 (10/110, если применяется ставка 10 процентов). Если российская организация оплачивает также другие расходы, связанные с покупкой, например, стоимость проезда и проживания специалистов, которые будут осуществлять монтаж и наладку оборудования, такие траты нужно включить в стоимость товара для исчисления НДС (письмо Минфина РФ от 13.05.2020 № 03-07-08/38578).

Если в договоре не предусмотрена сумма налога, подлежащая уплате в бюджет, налоговую базу нужно определить самостоятельно, увеличив стоимость товаров на размер НДС (письмо Минфина РФ от 16.11.2020 № 03-07-08/99626). Полученный результат следует умножить на расчетную ставку 20/120 или 10/110.

Пример.

По договору стоимость приобретаемых у иностранной компании товаров составляет 50 тыс. рублей, сумма НДС не указана. Реализация облагается НДС по ставке 20 процентов. Сумма налога, уплачиваемая агентом, составит (50 тыс. 50 тыс. х 20 процентов) * 20/120 = 10 тыс. рублей.

Налог следует рассчитывать отдельно по каждой покупке при оплате иностранному лицу стоимости товаров или при внесении предоплаты (пп. 1, 2 ст. 161 НК РФ). При проведении расчетов в иностранной валюте стоимость продукции нужно пересчитать в рубли по курсу Банка России на дату перечисления денежных средств (п. 3 ст. 153 НК РФ).

При покупке у нерезидентов товаров НДС уплачивают в общем порядке. При покупке работ и услуг — одновременно с перечислением денежных средств продавцу.

При осуществлении продаж в качестве посредника сумма НДС, которую нужно уплатить за иностранца, равна стоимости продукции без НДС умноженной на ставку 20 или 10 процентов. Налог нужно исчислять в общем порядке — на дату отгрузки либо на дату получения предоплаты и затем на дату отгрузки (п. 5 ст. 161, пп. 1, 14, 15 ст. 167 НК РФ).

При поступлении аванса в счет будущей поставки НДС рассчитывают путем умножения суммы аванса на 20/120 или 10/110 (п. 4 ст. 164 НК РФ). При расчете НДС в момент отгрузки в счет аванса сумму НДС с аванса следует принять к вычету. Исчисленный налог нужно уплатить по месту своего нахождения в общем порядке.

Комментарии

2Добрый день!

Контрагент из Казахстана - неплательщик казахского НДС по законодательству РК, по сублицензионным договорам будет продавать нам неисключительные права на использование программного обеспечения (не российского), мы - своим клиентам, юридическим лицам РФ. Подскажите, пожалуйста, должно ли казахское ЮЛ платить в России НДС самостоятельно, или мы должны выступить налоговым агентом, или казахское ЮЛ не будет являться плательщиком НДС в России?

Заранее спасибо за ответы.

Вопросы лучше в форуме задавать: https://club.klerk.ru/ Вот все что известно на форуме с тегом Казахстан