В этой публикации мы решили раскрыть один из часто задаваемых нам вопросов – это не отражение расходов в книге доходов и расходов ИП.

Расскажем при каких условиях расходы должны попадать в КУДиР, а также дадим полезные ссылки на другие наши статьи, которые помогут разобраться с текущими ошибками.

Курс «ОСНО: налоговая и бухгалтерская отчетность»

Обучение по программе 2024 года + удостоверение о повышении квалификации: вы научитесь всему, что необходимо бухгалтеру знать для заполнения и сдачи отчетов общей системы, отработаете заполнение деклараций, будете уверены в своих навыки и сдадите отчетность в налоговую без ошибок! Сейчас на курс действует скидка 79%.

Как ИП на ОСНО отражает расходы

Каждый ИП на ОСНО обязан вести Книгу доходов и расходов ИП руководствуясь приказом Минфина № 86н, МНС № БГ-3-04/430 от 13.08.2002 (с изменениями от 19.06.2017 г.).

У предпринимателя, применяющего общую систему налогообложения, на основании статьи 221 НК, расходы должны попадать в книгу доходов и расходов ИП при одновременном выполнении условий:

услуги поставщиков отражаются в Книге, если они оприходованы и есть оплата поставщику;

материалы должны быть оприходованы, оплачены поставщику и переданы в производство;

товары необходимо оприходовать и оплатить поставщику;

основные средства нужно принять к учёту, оплатить поставщику и начислить амортизацию;

заработная плата должна быть начислена и выплачена.

Но, зачастую, мы сталкиваемся с ситуациями, что все условия выполнены, а расходы в Книгу не попадают. Почему так происходит?

Самыми популярными причинами являются: неверная настройка программы, ручная корректировка документов, операции, введённые вручную, а также некорректно заполненная аналитика.

Рассмотрим все эти пункты более подробно. Поэтому в этой публикации мы решили раскрыть один из часто задаваемых нам вопросов – это не отражение расходов в книге доходов и расходов ИП.

Настройка учётной политики

Начнём с первоначальной настройки программы.

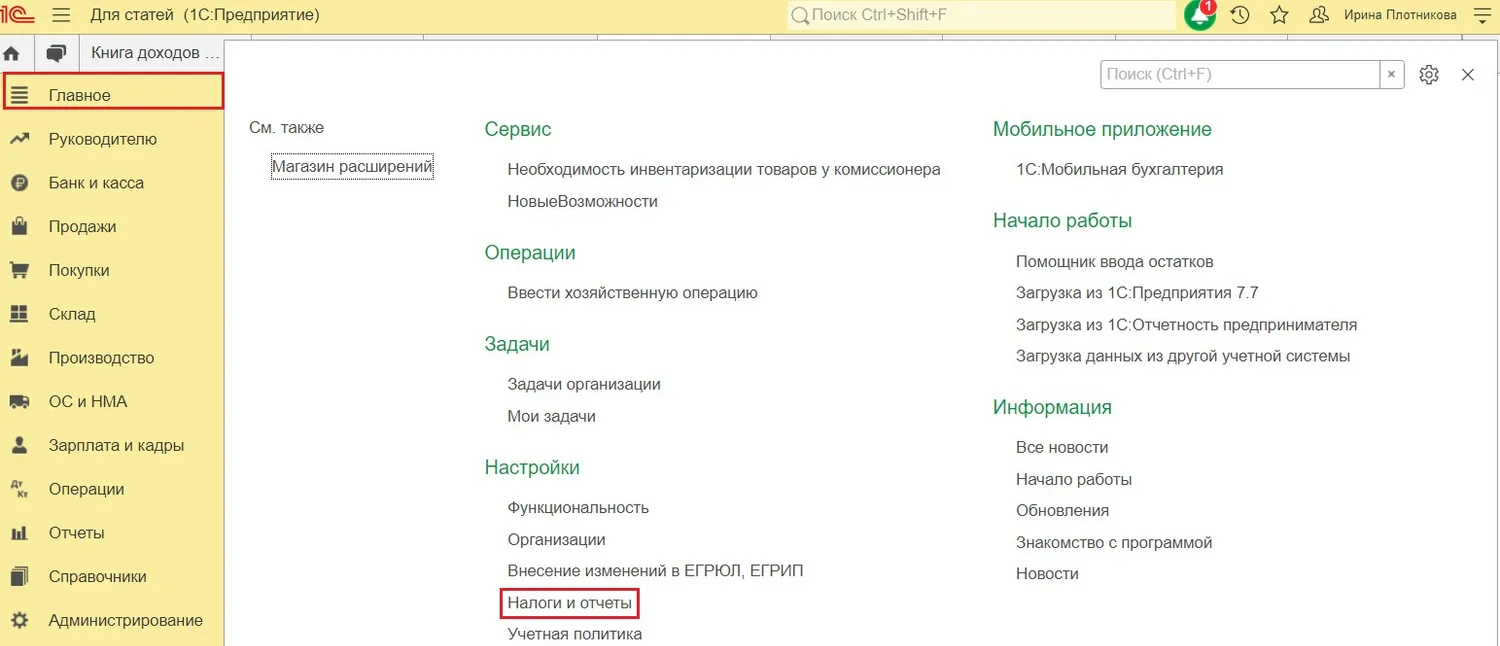

Перейдём в раздел «Главное» и выберем пункт «Налоги и отчёты».

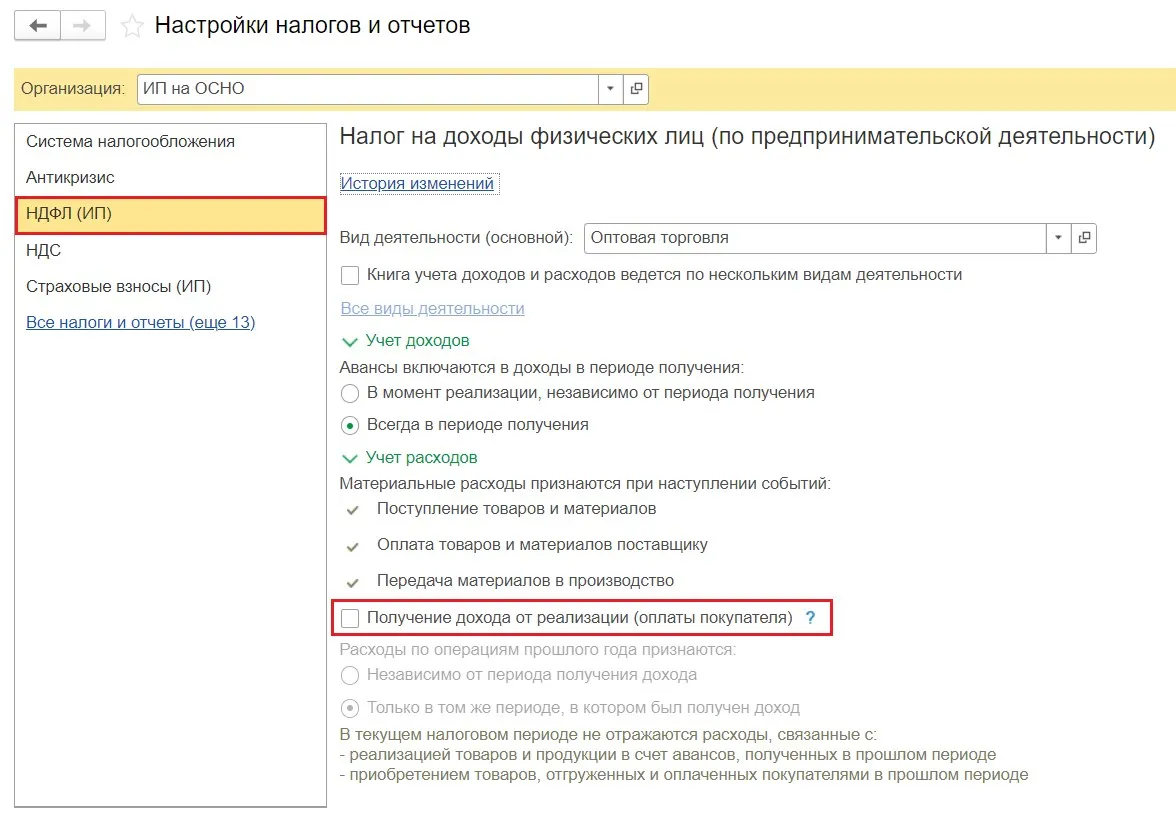

В открывшемся окне перейдём на вкладку «НДФЛ (ИП)» и проверим, не установлен ли флаг «Получение дохода от реализации (оплаты покупателя)».

Данный флаг не даёт принять в расходы реализованные товары, материалы до тех пор, пока не будет получена оплата от покупателя, даже если оплата поставщику проведена.

Установленная галочка будет замедлять процесс принятия расходов при незакрытой дебиторской задолженности.

Всё дело в том, что в Приказе Минфина № 86н, МНС № БГ-3-04/430 от 13.08.2002 в пункте 15 подпункте 1 сказано: «Стоимость приобретенных материальных ресурсов включается в расходы того налогового периода, в котором фактически были получены доходы от реализации товаров, выполнения работ, оказания услуг».

Если перевести данный текст на простой язык, то получается, что расходы на покупку товаров и материалов мы можем принять лишь тогда, когда они будут и реализованы, и оплачены поставщику, да ещё и оплачены нам покупателем.

Но, решением Высшего Арбитражного Суда от 08.10.2010 г. №ВАС-9939/10 данный пункт был отменён. А в НК об этом вообще чётко не сказано.

И получается, чтоданный флаг до сих пор является спорным, так как разные инстанции высказывают разное мнение о нём.

Бардак на 60 счёте при включении дополнительной аналитики

Как уже говорилось ранее, товары и материалы отражаются в Книге только если они оплачены поставщику.

Вы заходите в Банковские выписку и видите оплату, но товары всё равно не попадают в расходы. Зачастую такая ошибка наблюдается из-за неразберихи по счёту 60.

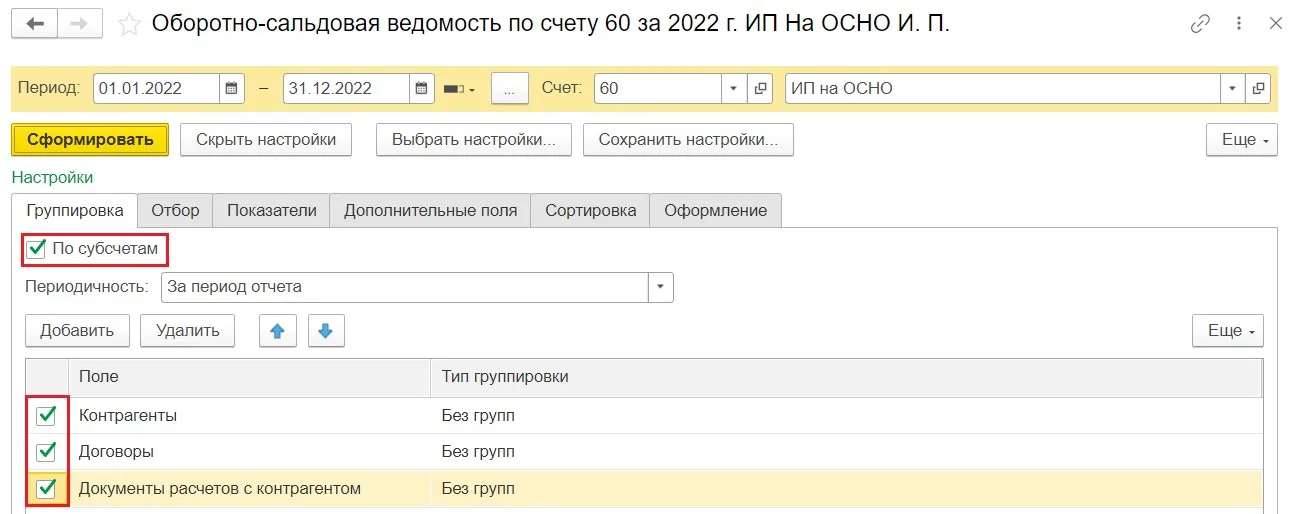

Перейдите в раздел «Отчёты» и выберите пункт «Оборотно-сальдовая ведомость по счёту». Затем нажмите на кнопку «Показать настройки» и на первой вкладке «Группировка» установите все флаги:

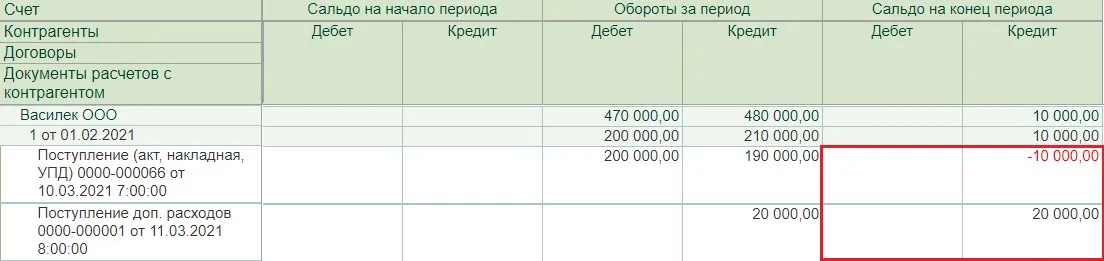

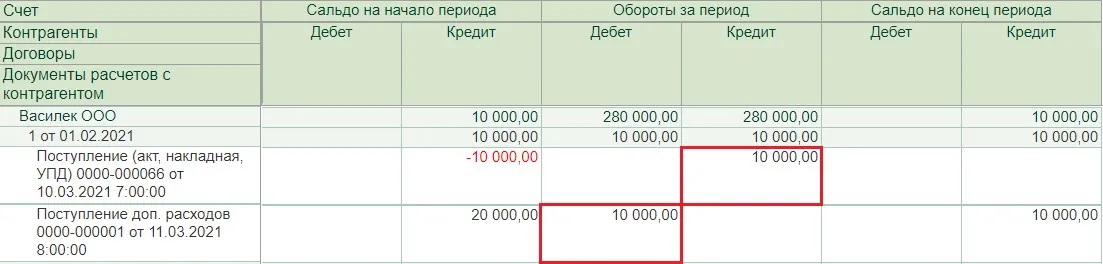

После чего нажмите на кнопку «Сформировать». Если в полученном отчёте вы видите отрицательные значения, значит оплата лежит не на том документе, и данная сумма в книгу не попадает.

Пример ошибки приведён на рисунке:

Как это исправить? Сделать это можно двумя способами:

Способ 1: если ошибка, которую вы нашли произошла в текущем периоде, то может помочь перепроведение или перезаполнение документов.

Например, в документе оплаты может быть указан способ погашения задолженности «По документу», при том, что оплата была не за указанное поступление. В таком случае поможет изменение способа погашения задолженности на «Автоматически».

Или, допустим, была нарушена последовательность ввода документов, и тогда на помощь придёт обработка «Групповое перепроведение документов», расположенная в разделе «Операции».

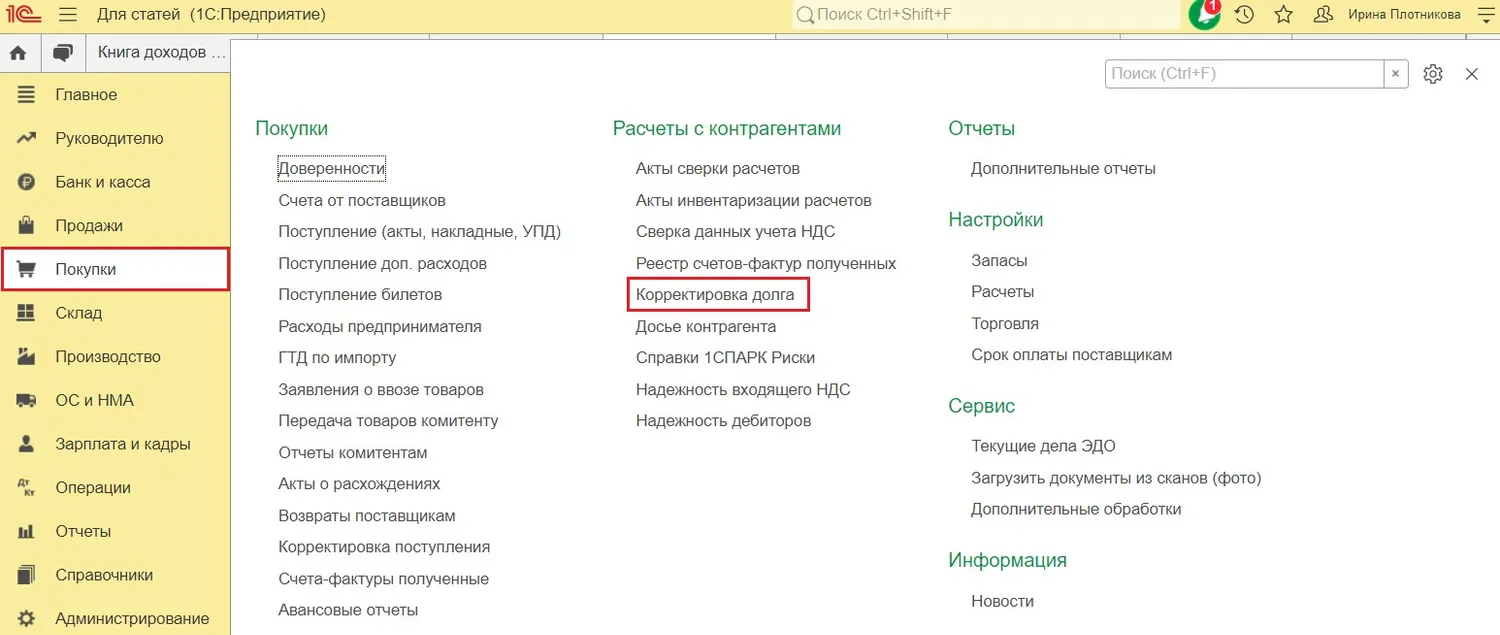

Способ 2: если ошибка была совершена не в текущем периоде, то вам поможет ввод документа «Корректировка долга», в разделе «Покупки».

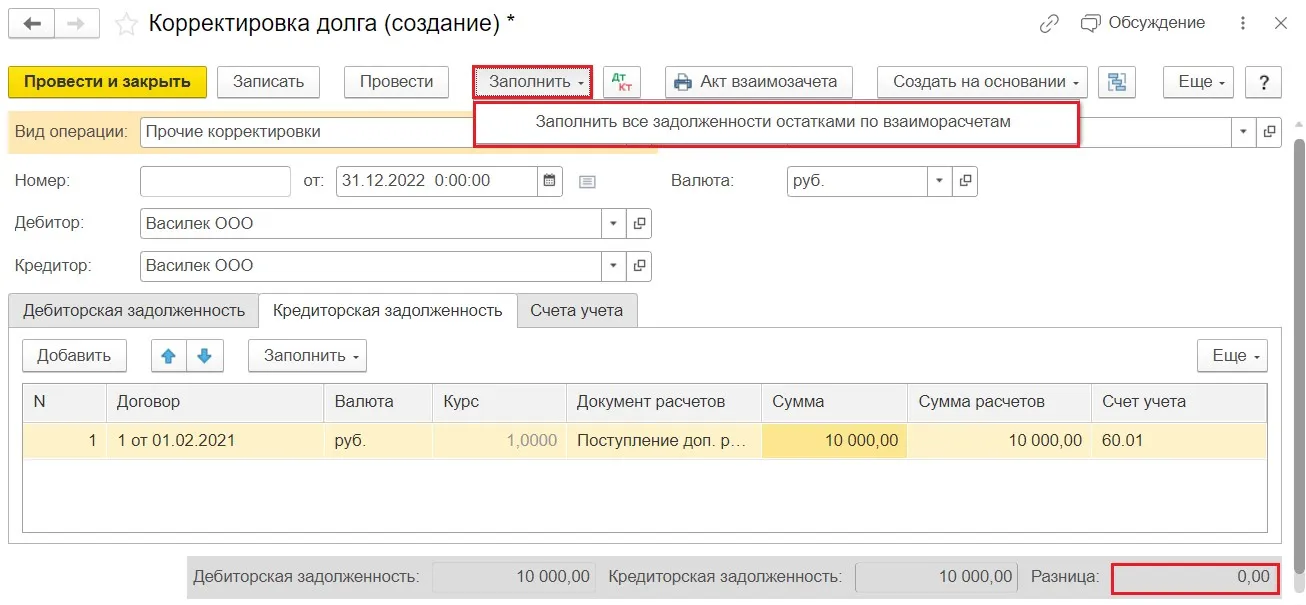

При помощи кнопка «Создать» вводим новый документ. В поле «Вид операции» выбираем «Прочие корректировки».

В графах «Дебитор» и «Кредитор» выбираем поставщика, по которому обнаружены ошибки, и в шапке документа нажимаем на кнопку «Заполнить» – «Заполнить все задолженности остатками по взаиморасчётам».

Программой будут заполнены две вкладки документа «Дебиторская задолженность» и «Кредиторская задолженность».

Задача пользователя – уравнять суммы на этих вкладках, если при заполнении их суммы не равны.

В нашем примере, отрицательная сумма составляла 10000 рублей, а положительная 20000 рублей. Соответственно, взаимозачёт мы можем сделать лишь по наименьшей сумме задолженности, в нашем случае 10000 рублей.

Поэтому на вкладке «Кредиторская задолженность» мы сумму исправили вручную, изначально программой была заполнена сумма – 20000 рублей на кредиторской задолженности, и 10000 на дебиторской. Когда поле «Разница» будет равна нулю – проводим документ.

Проведённый документ даст проводки не только по счетам учёта, но и сделает запись в регистр для включения этой суммы в расходы при выполнении всех остальных условий принятия к учёту затрат.

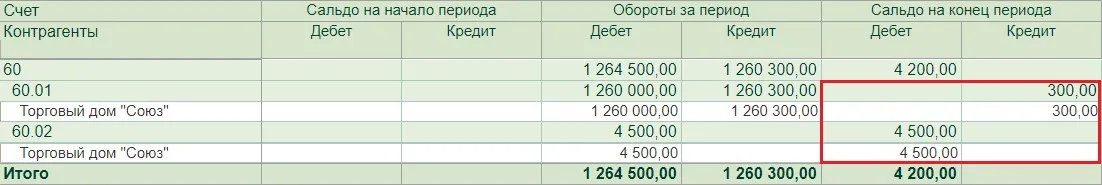

Оборотно-сальдовая ведомость будет выглядеть так:

Выделенные суммы были сформированы документом «Корректировка долга».

Перекрёстное сальдо на 60 счёте

Это ещё одна популярная ошибка на счёте 60.

Зачастую она происходит из-за неверно выбранных договоров. Например, оприходовали товары по Договору № 1, а оплату произвели по Договору № 2.

В этом случае, программа считает, что товары не оплачены и оплата по Договору № 2 ложится на счёт авансов.

Исправление данной ошибки так же может производиться двумя способами:

исправление договора в документе оплаты;

перепроведение документов периода, или ввод документа «Корректировка долга».

Выявить данную ошибку помогает также отчёт «Оборотно-сальдовая ведомость по счёту 60»:

Ручные операции

В программном продукте 1С: Бухгалтерия предприятия ред. 3.0 ведётся как бухгалтерский, так и налоговый учёт.

Для верного ведения бухгалтерского учёта используются счета учёта, а для формирования налогового – специальные налоговые регистры, такие как: ИП Доходы, ИП МПЗ, ИП Обороты МПЗ, ИП МПЗ Отгруженные, ИП Иные материальные расходы, ИП Расходы на оплату труда, ИП Прочие доходы, ИП Прочие расходы, ИП РБП.

Когда для отражения каких-то начислений используется документ «Операции, введённые вручную», пользователи забывают о том, что помимо сумм начислений по счетам учёта, также необходимо ещё вводить суммы по специальным регистрам. В итоге это приводит к неверному отражению расходов предпринимателя.

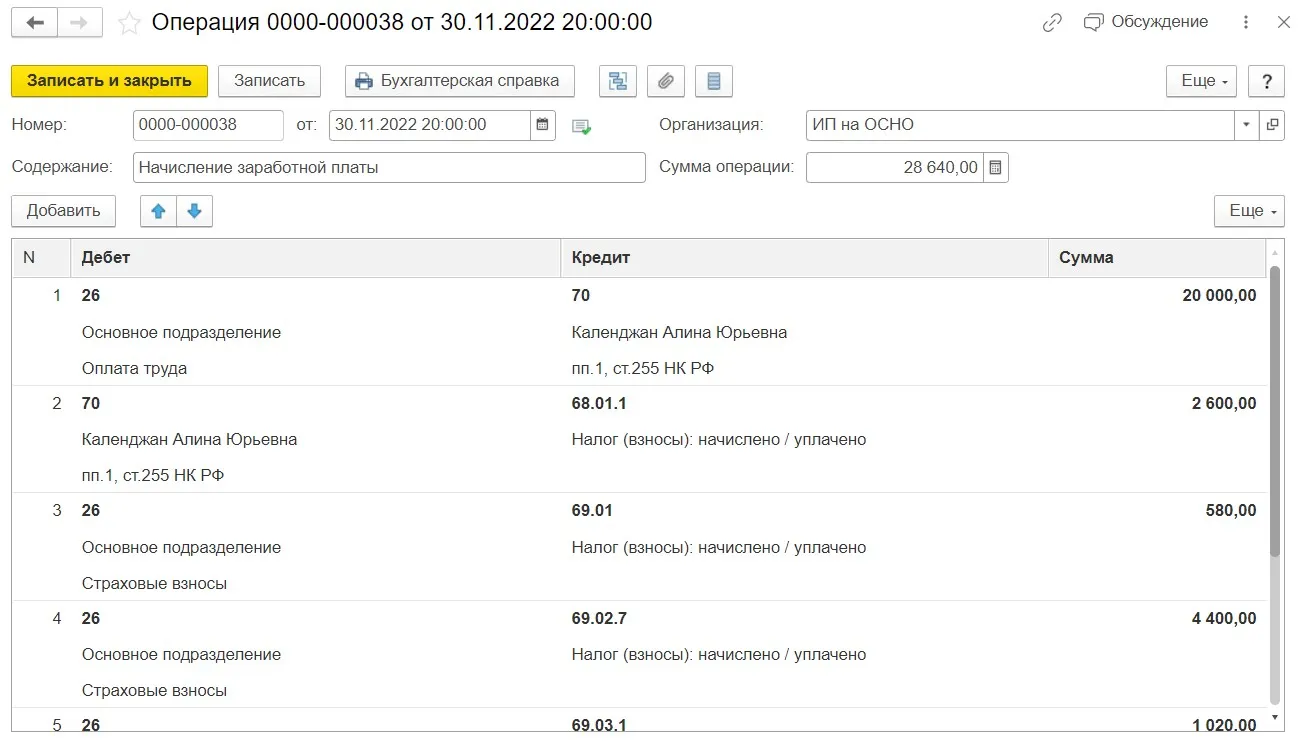

Например, начисление заработной платы пользователь 1С производит в сторонней программе 1С: ЗУП. Но синхронизация программ не настроена, и пользователь решает перенести сводно заработную плату вручную.

Он заходит в раздел «Операции» и выбирает документ «Операции, введённые вручную» и вводит документ:

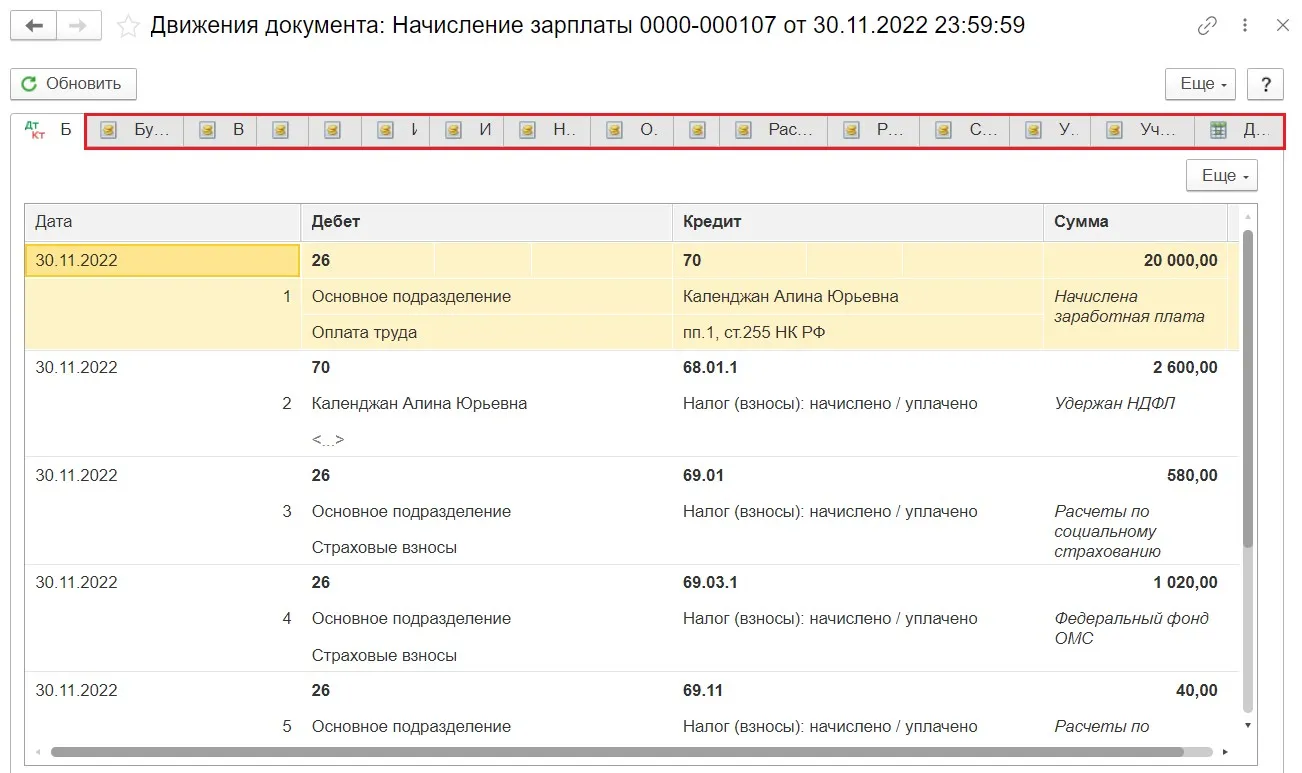

И вроде всё правильно, но, если бы данный документ был введён в разделе «Зарплата и кадры» документом «Отражение зарплаты в бухучёте» или документом «Начисление зарплаты», то он бы сформировал не только такие же проводки, но и специальные регистры.

С регистрами можно ознакомиться нажав на значок Дт/Кт в проведённом документе начисления заработной платы.

Вкладки с регистрами выделены на рисунке красным:

То есть, в данном случае, мы рекомендуем использовать унифицированные документы программы 1С, вместо ручных.

Бардак на 10, 41 или 43 счетах

Помимо перечисленных выше ошибок, мы также часто встречаем ошибки на счетах учёта товарно-материальных запасов, вследствие задвоения номенклатурных позиций или неверно выбранного подразделения или склада.

Например, купили материал на Основной склад, а в производство передают уже с Оптового. Или, оприходование произошло в подразделение Производство, а реализация из подразделения Продажи.

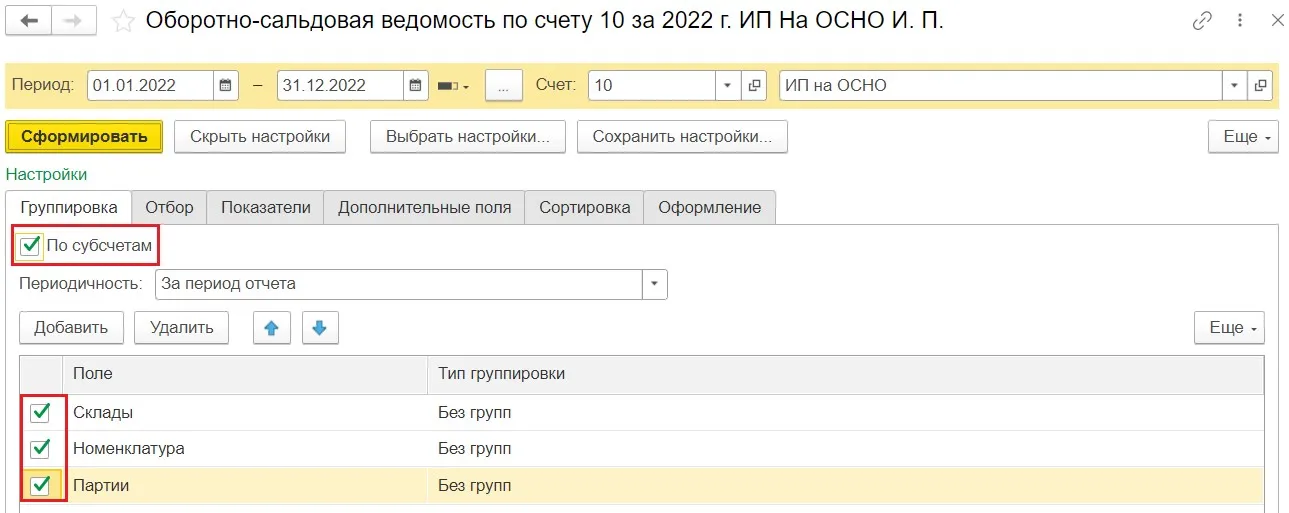

Для того, чтобы обнаружить такие ошибки, необходимо формировать оборотно-сальдовые ведомости по счетам учёта запасов с максимально включённой аналитикой.

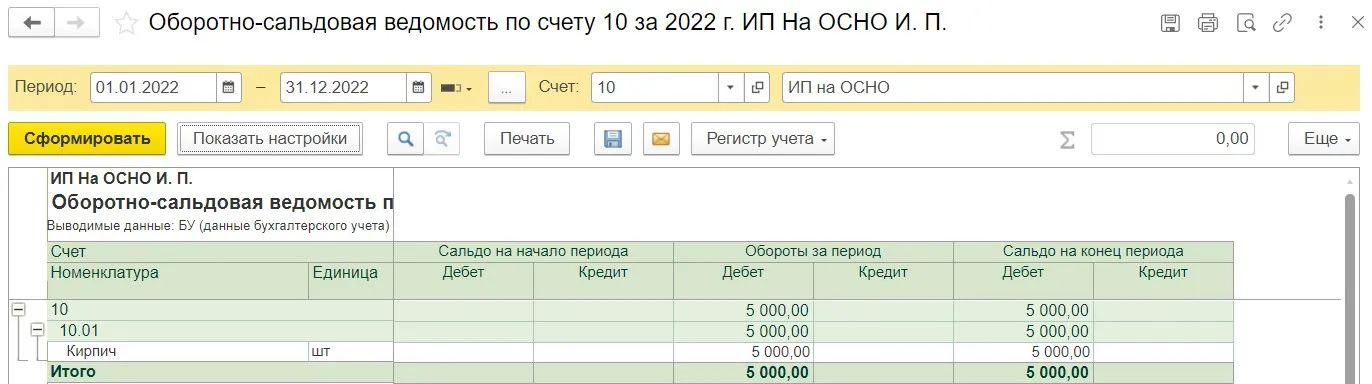

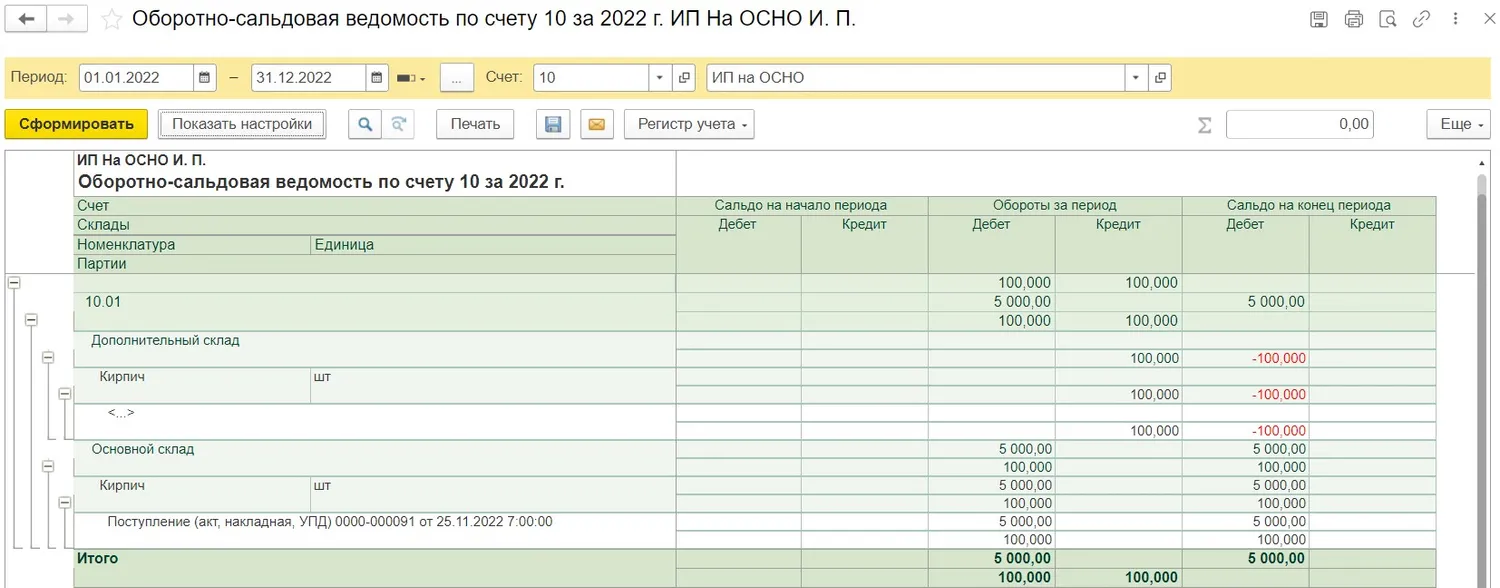

Допустим, вы формируете оборотно-сальдовую ведомость по 10 счёту, и она выглядит так:

На первый взгляд всё хорошо, на складе лежит Кирпич на сумму 5000 рублей. Теперь перейдём по кнопке «Показать настройки».

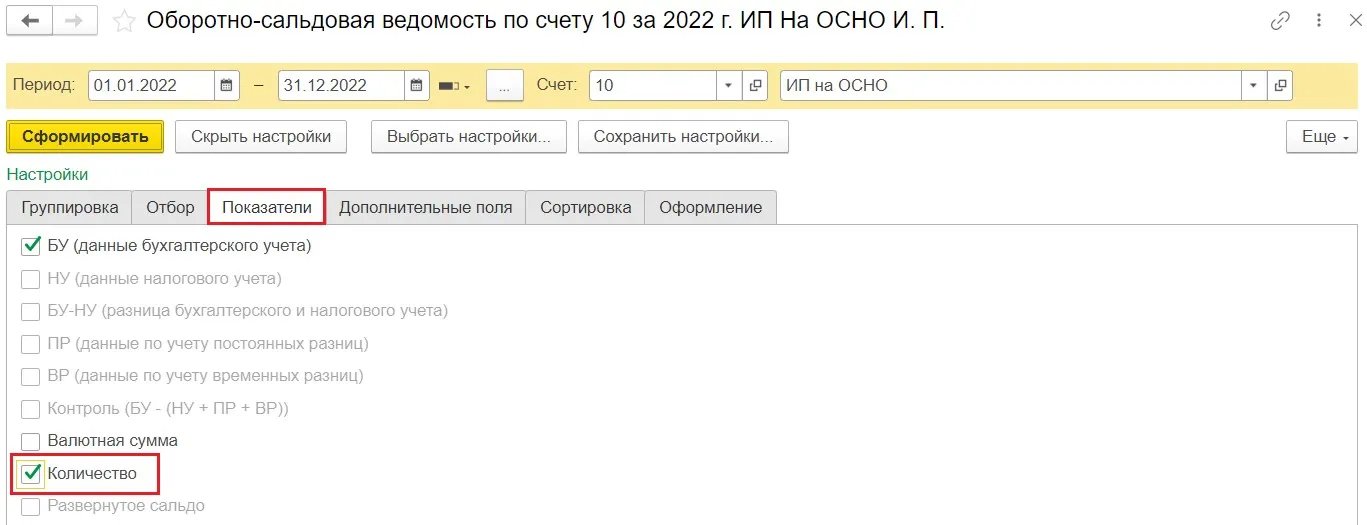

На первой вкладке «Группировка» установим все флаги, и на вкладке «Показатели» установим флаг «Количество».

Мы получим отчёт, в котором уже видны ошибки:

В нашем примере, материалы были приобретены на Основной склад, а переданы в производство с Дополнительного.

В этом случае необходимо изменить склад в документе производства.

Также мы часто сталкиваемся с ситуациями, когда пользователь базы обнаружил данную ошибку, но исправил её путём ввода документа «Операции, введённые вручную».

В данном случае, этим документом мы лишь приводим оборотно-сальдовую ведомость к идеальному виду, а расходы так и остаются не принятыми.

Конечно же, рассмотреть все ситуации, встречающиеся в программе 1С: Бухгалтерия предприятия ред. 3.0 при ведении одного из самых сложных видов учёта – невозможно.

Но мы попытались раскрыть самые популярные ошибки, с которыми сталкиваемся на консультациях.

Надеемся, наша статья Вам поможет!

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Хотите стать самым ценным сотрудником для бизнеса? С курсом «Управленческий учет»каждый бухгалтер научиться понимать, откуда приходят и куда уходят деньги, и сможет предлагать руководителю правильные управленческие решения. После обучения вы получите удостоверение о повышении квалификации на 140 акад. часов. Сейчас научиться управленческому учету можно со скидкой 71% за 6 900 руб.

Комментарии

1С чего вдруг купленные товары должны попадать в расходы? Вот если они проданы или списаны, тогда да. Но на момент написания этого комментария при отключении той спорной галочки реализованные МПЗ не попадают в расходы.