Выплачивая работникам премии, организация рискует столкнуться с претензиями налоговых инспекторов, которые нередко исключают эти суммы из состава расходов на оплату труда, учитываемых для целей налогообложения прибыли либо исчисления базы по единому «упрощенному» налогу. При этом контролеры ссылаются на непроизводственный характер затрат и, как следствие, несоблюдение условий признания расходов, установленных п. 1 ст. 252 НК РФ.

Чем руководствоваться при решении вопроса о возможности уменьшить налоговую базу на сумму расходов по выплате премий и как обезопасить себя от налоговых доначислений? Давайте разбираться.

Положения Налогового кодекса

Для начала напомним, что согласно ст. 255 НК РФ в составе расходов на оплату труда учитываются:

- начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели (п. 2);

- начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда, в том числе надбавки к тарифным ставкам и окладам за работу в ночное время, работу в многосменном режиме, за совмещение профессий, расширение зон обслуживания, за работу в тяжелых, вредных, особо вредных условиях труда, за сверхурочную работу и работу в выходные и праздничные дни, производимые в соответствии с законодательством РФ (п. 3);

- другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором (п. 25).

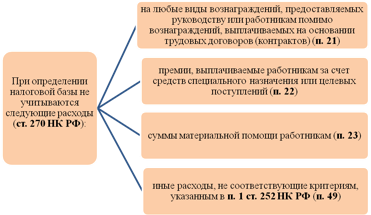

Существует такой же открытый перечень расходов, которые не могут признаваться в составе налоговых расходов.

Открытость перечней учитываемых и неучитываемых расходов, а также обобщенные формулировки дают повод для различных их толкований, поэтому на протяжении многих лет существуют противоположные мнения.

Официальные разъяснения

Попробуем найти ответы на интересующие нас вопросы в письмах Минфина, выпущенных в последние два года.

В Письме от 14.10.2016 № 03‑03‑06/3/60013 указано: стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) являются элементами системы оплаты труда в организации. Расходы, связанные со стимулирующими выплатами работникам организации, осуществляемыми на основании локальных нормативных актов организации, содержащих нормы трудового права, могут быть учтены в составе расходов для целей налогообложения прибыли при условии, что такие расходы соответствуют требованиям ст. 252 НК РФ.

В Письме от 23.09.2016 № 03‑03‑06/1/55653 отмечено: расходы в виде премии могут быть учтены в целях налогообложения прибыли, если порядок, размер и условия выплаты предусмотрены локальными нормативными актами организации, содержащими нормы трудового права, при соответствии критериям, указанным в п. 1 ст. 252 НК РФ и при условии, что подобные расходы не поименованы в ст. 270 НК РФ.

В Письме от 22.07.2016 № 03‑03‑06/1/42954 Минфин указал: предусмотренные п. 2 ст. 255 НК РФ стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) являются элементами системы оплаты труда в организации. В связи с этим расходы, связанные со стимулирующими выплатами работникам организации, осуществляемые на основании трудового договора, локального нормативного акта (положения о порядке оплаты труда, коллективного договора и пр.), могут быть учтены в составе расходов для целей налогообложения прибыли организаций при условии, что такие расходы соответствуют требованиям ст. 252 НК РФ.

Чуть раньше (Письмо от 18.02.2016 № 03‑05‑05‑01/9022) Минфин сообщал: расходы в виде премии за производственные результаты могут быть учтены в целях налогообложения прибыли организаций в том случае, если порядок, размер и условия выплаты предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами, а также локальными нормативными актами при соответствии критериям, указанным в п. 1 ст. 252 НК РФ, и при условии, что подобные расходы не поименованы в ст. 270 НК РФ.

В Письме Минфина России от 16.10.2015 № 03‑03‑06/59431 разъяснено: расходы в виде стимулирующих и поощрительных премий, в частности премии за производственные результаты, осуществляемые на основании трудового договора, локального нормативного акта (положения о порядке оплаты труда), могут быть учтены в составе расходов для целей налогообложения прибыли организаций при условии, что такие расходы соответствуют критериям, указанным в ст. 252 НК РФ.

Из перечисленных писем можно сделать вывод, что выплаты (в том числе премии) включаются в состав расходов на оплату труда при одновременном соблюдении следующих условий:

- выплата зависит от выполнения работником трудовых функций;

- выплата предусмотрена трудовыми договорами (контрактами) и (или) коллективными договорами, а также локальными нормативными актами организации;

- выплата не названа в качестве неучитываемой в ст. 270 НК РФ;

- расходы соответствуют критериям, указанным в п. 1 ст. 252 НК РФ (в том числе подтверждены надлежащим образом оформленными документами).

Как Минфин предлагает оценивать экономическую обоснованность расходов на оплату труда?

На вопрос, как оценить экономическую обоснованность расходов на оплату труда для целей исчисления налога на прибыль, Минфин ответил в письмах от 24.04.2015 № 03‑03‑06/1/23695, от 30.01.2015 № 03‑03‑06/1/3587 и от 19.01.2015 № 03‑03‑06/1/882. В них сообщается, что обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

Так как налоговое законодательство не использует понятие экономической целесообразности и не регулирует порядок и условия ведения финансово-хозяйственной деятельности, обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата.

В силу принципа свободы экономической деятельности (ст. 8 Конституции РФ) налогоплательщик осуществляет ее самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность.

Аналогичная позиция изложена в Определении КС РФ от 04.06.2007 № 320-О-П.

По смыслу правовой позиции КС РФ, представленной в Постановлении от 24.02.2004 № 3-П, судебный контроль не призван проверять экономическую целесообразность решений, принимаемых субъектами предпринимательской деятельности, которые в сфере бизнеса обладают самостоятельностью, поскольку в силу рискового характера такой деятельности существуют объективные пределы в возможностях судов выявлять наличие в ней деловых просчетов.

Следовательно, нормы абз. 2 и 3 п. 1 ст. 252 НК РФ не допускают их произвольного применения, поскольку требуют установления объективной связи понесенных налогоплательщиком расходов с направленностью его деятельности на получение прибыли, причем бремя доказывания необоснованности расходов налогоплательщика возлагается на налоговые органы.

Полагаем, такой ответ Минфина не добавляет ясности. Обратимся к материалам судебной практики и выясним, сколько и какие условия должны единовременно соблюдаться, чтобы выплата премии учитывалась в налоговых расходах.

Арбитры разделяют мнение о четырех одновременно соблюдаемых условиях

Рассматривая споры о правомерности исключения налоговыми органами тех или иных премий, суды учитывают правовую позицию, изложенную в Постановлении Президиума ВАС РФ от 01.03.2011 № 13018/10 (в нем решался вопрос о правомерности отнесения к расходам предусмотренной трудовым договором единовременной выплаты в связи с выходом на пенсию). В нем Президиум ВАС подчеркнул, что необходимо анализировать целевое назначение выплаты, а не формальное оформление ее локальными актами.

Заслуживают внимания рассуждения, представленные в Постановлении Девятого арбитражного апелляционного суда от 10.03.2016 № 09АП-411/2016 по делу № А40-127925/15. В нем, в частности, указано следующее. Перечень расходов на оплату труда не является исчерпывающим, что дает возможность учитывать для целей исчисления налога на прибыль и иные затраты, которые прямо не перечислены в ст. 255 НК РФ, но связаны с оплатой труда работников и предусмотрены трудовым и (или) коллективным договорами.

В соответствии с правовой позицией Президиума ВАС, изложенной в Постановлении от 01.03.2011 № 13018/10, выплаты для их отнесения к расходам, учитываемым при налогообложении прибыли, должны быть связаны непосредственно с выполнением работниками своих трудовых обязанностей в рамках трудовых отношений. Сам по себе факт наличия трудовых отношений между работодателем и его работниками не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда.

Выплаты социального характера, производимые на основании коллективного договора, не являющиеся стимулирующими, не зависящие от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не признаются оплатой труда работников (вознаграждением за труд).

Если расходы на выплату премий и вознаграждений (даже если они предусмотрены коллективным договором) в пользу работников не связаны с производственными результатами работников, то такие выплаты не соответствуют положениям ст. 252, 255 НК РФ (поскольку не являются оплатой труда), следовательно, не могут учитываться при определении базы по налогу на прибыль.

Для включения выплат в состав налоговых расходов необходимо одновременное соблюдения двух условий:

- выплаты должны быть предусмотрены в коллективных соглашениях (договорах), трудовых договорах и иных подобных документах;

- выплаты должны быть поставлены в зависимость от выполнения работниками своих трудовых функций.

В данном случае Девятый арбитражный апелляционный суд встал на сторону инспекции. Суммы премий, выплаченных ко Дню города и Дню матери, были исключены из расходов в связи с тем, что они не предусмотрены коллективными и трудовыми договорами (см. п. 21 ст. 270 НК РФ). В признании расходов в виде вознаграждений ко дню бракосочетания впервые вступающим в брак в возрасте до 35 лет было отказано в связи с тем, что они, хотя и предусмотрены коллективным договором, но имеют не трудовой, а социальный характер (не относятся к системе оплаты труда, не связаны с режимом работы, условиями труда и производственными результатами работников, не являются стимулирующими) и по сути представляют собой материальную помощь[1], то есть подпадают под действие п. 23 ст. 270 НК РФ.

К сведению

АС МО согласился с этим мнением (Постановление от 12.07.2016 № Ф05-9407/2016). Организация подавала жалобу в Верховный суд, но не обжаловала решения судов в части расходов на оплату труда, очевидно, сочтя это бесперспективным, что свидетельствует о значимости выводов арбитров.

Отметим два нюанса. Во-первых, в данном налоговом споре инспекция не предъявляла претензий к документальному подтверждению выплат. Во-вторых, судьи исходили из того, что если выплата поименована в ст. 270 НК РФ, она в любом случае не уменьшает базу по налогу на прибыль. Таким образом, несмотря на то, что в постановлении указано на необходимость одновременного соблюдения двух условий (выплаты предусмотрены коллективными или трудовыми договорами и зависят от выполнения трудовых функций), фактически арбитры согласились с мнением Минфина, который в своих письмах называет четыре требования к признанию расходов.

Может ли премия ко дню рождения зависеть от выполнения работником трудовых функций?

Положительный ответ на этот вопрос неоднократно давали арбитры АС МО. Например, в Постановлении от 10.08.2016 № Ф05-10182/2016 по делу № А40-17590/2015 вердикт в пользу налогоплательщика судьи обосновали следующим. Согласно коллективному договору размер единовременного вознаграждения ко дню юбилейной даты (50, 60 лет) и ко дню рождения (55 лет и далее через каждые 10 лет) определяется в зависимости от стажа работы в организации (чем продолжительнее стаж, тем больше выплата). Следовательно, такие выплаты могут быть квалифицированы как надбавки за стаж работы. Спорные расходы осуществлены в целях дополнительной мотивации работников, закрепления кадров, создания и сохранения стабильного, высококвалифицированного трудового коллектива. Выплаты предусмотрены локальными нормативными актами, направлены на повышение продолжительности (стажа) работы в организации и связаны с ее производственной деятельностью.

О размерах премий и подтверждении факта достижения показателей премирования

Как правило, оценивая обоснованность расходов в виде выплаченных премий, судьи не требуют, чтобы налогоплательщик подтвердил их размер и достижение каждым конкретным работником условий выплаты премии. Например, АС ЗСО в Постановлении от 28.09.2015 № Ф04-23985/2015 по делу № А81-3707/2014 отклонил довод инспекции о завышении суммы расходов в связи с выплатой премии в большем размере, чем это предусмотрено положением о премировании. Арбитры указали:

- выплаты произведены на основании приказов (распоряжений) о поощрении работников на выплату премий в процентном отношении от должностного оклада в связи с выполнением производственных заданий, а также по системе ежемесячного премирования по результатам работы за месяц в денежном выражении;

- приведенный в ст. 255 НК РФ перечень расходов на оплату труда является открытым, что дает возможность учитывать иные затраты, которые прямо не перечислены в указанной статье, но связаны с оплатой труда работников и предусмотрены трудовым и (или) коллективным договором. Исключением являются выплаты, которые закон прямо запрещает учитывать при определении налоговой базы (ст. 270 НК РФ);

- не имеет значения вывод о завышении расходов ввиду того, что общий размер выплаченных премий превышает месячный фонд оплаты труда. Несмотря на то, что премии начислены в большем размере, чем это предусмотрено положением о премировании, спорные суммы не являются выплатами, которые Налоговый кодекс прямо запрещает учитывать при определении налоговой базы.

Мнение о том, что обычно суды не принимают довод инспекторов об обязанности налогоплательщика доказать, что каждый работник действительно достиг установленных показателей премирования, подтвердим ссылкой на Постановление Девятого арбитражного апелляционного суда от 09.02.2016 № 09АП-59355/2015 по делу № А40-85731/15. В нем указано: положения ТК РФ не содержат норм, обязывающих работодателя при решении вопроса о премировании устанавливать и документально подтверждать достижение каждым работником конкретных трудовых показателей.

Однако в некоторых случаях арбитры отказывают в признании расходов именно потому, что налогоплательщик не доказал, что значительный размер премии соответствует трудовому вкладу работников в деятельность по извлечению прибыли. Показательный пример – Постановление АС МО от 19.07.2016 по делу № А40-118598/2015. Налоговый орган настаивал на том, что выплаченная двум сотрудникам премия в общей сумме почти 22 млн руб. не соответствует предусмотренному ст. 252 НК РФ требованию экономической оправданности расходов.

Суд первой инстанции встал на сторону организации, указав: поскольку выплата премий произведена на основании трудовых договоров, положения об оплате труда и материальном поощрении работников и в связи с трудовыми достижениями, включение спорной суммы в состав расходов не противоречит ст. 252 и 255 НК РФ.

ИФНС обжаловала такое решение. Суд апелляционной инстанции не ограничился лишь констатацией того факта, что выплаты произведены на основании трудового договора, а дал оценку соответствия размера выплаченной премии тем трудовым достижениям, которые явились основанием для премирования.

Суд установил следующие обстоятельства:

- организации и физические лица являлись взаимозависимыми;

- источником выплаты премии были средства НПФ, результаты доверительного управления которыми, согласно данным ПФР являлись убыточными для конечных бенефициаров (пенсионеров), так как доходность не превышала уровня инфляции, а результаты деятельности по сравнению с другими управляющими были низкими;

- деятельность одного из премированных сотрудников в проверяемом периоде привела к потере активов по сделкам с офшорной компанией Lorteck Ltd;

- представленные налогоплательщиком документы о поощрении работников не содержат расчета суммы вознаграждения.

Принятое судом апелляционной инстанции в пользу ИФНС решение было обжаловано налогоплательщиком.

Изучив материалы дела, АС МО указал: выводы суда апелляционной инстанции соответствуют ст. 252 НК РФ, позволяющей включать в состав расходов не любые фактически понесенные затраты, а лишь экономически оправданные. Основным условием признания затрат обоснованными или экономически оправданными является определенная соотносимость доходов и расходов и связь последних именно с деятельностью организации по извлечению прибыли. Выплата в течение года двум работникам премии в столь значительном размере при отсутствии убедительных данных о том, что размер премии соответствует их конкретному трудовому вкладу в деятельность организации по извлечению прибыли, не может являться основанием для уменьшения базы по налогу на прибыль.

Полагаем, арбитры предельно четко обосновали свою позицию, а потому нет необходимости в каких-либо комментариях.

Выводы

В отношении сумм премий в полной мере действуют общеустановленные правила признания расходов, а именно: соответствие критериям, указанным в п. 1 ст. 252 НК РФ, и отсутствие в установленном ст. 270 НК РФ перечне неучитываемых расходов.

Суммы премий признаются в составе расходов на оплату труда, если их выплата не только предусмотрена трудовыми контрактами, коллективными договорами и локальными нормативными актами организации, но и зависит от выполнения работником трудовых функций. Мнение о том, что любая выплата может учитываться в составе налоговых расходов, если она предусмотрена трудовыми договорами, не соответствует положениям гл. 25 НК РФ, в том числе потому, что выплата может быть непосредственно названа в ст. 270 НК РФ[2] либо иметь другое наименование, но по сути являться одной из выплат, подпадающих под действие этой статьи[3].

Рассматривая налоговые споры, судьи обычно не требуют, чтобы налогоплательщик обосновал их размер и подтвердил соблюдение условий выплаты премии каждым конкретным работником. Вместе с тем в случаях выплаты отдельным работникам значительных сумм (несколько миллионов рублей и больше) организация должна быть готова объяснить связь расходов с деятельностью, направленной на извлечение прибыли.

Определяющее значение при решении вопроса о возможности учета суммы премии в составе расходов имеет не то, как она оформлена, а ее целевое назначение. На конкретных примерах мы показали, что из расходов могут быть исключены премии, выплаченные согласно документам «за производственные результаты» и в то же время экономически оправданными могут быть признаны премии к юбилейным датам.

[1] Суд указал, что главное – не то, как выплата названа (премия) в коллективном договоре, локальном акте, приказе, а с какой целью она осуществляется (см. выше позицию Президиума ВАС).

[2] Например, единовременная выплата в связи с выходом на пенсию, компенсация стоимости путевок на лечение или отдых, оплата экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий.

[3] Выплата может именоваться премией, вознаграждением, но с учетом целевого назначения фактически являться материальной помощью, о чем было сказано выше.

Начать дискуссию