По традиции разберем отличие обоих способов друг от друга, а также приведем практические примеры в 1С.

Способ № 1 — «Быстрый» (или «Упрощенный») — документом «Поступление основных средств»

Это самый простой и быстрый способ оприходования основных средств, при использовании которого оно поступает на счет 08 и его стоимость сразу переходит на счет 01 счёт в одном документе.

Но его можно применять не всегда, а только когда основное средство соответствует следующим критериям:

поступает в организацию в готовом виде (то есть не требует сборки или монтажа), состоит только из одной номенклатурной позиции (одна строка в документе поступления);

при приобретении у организации не возникло дополнительных расходов (доставка, разгрузка, установка и т.д.);

совпадают параметры учета в бухгалтерском и налоговом учете: первоначальная стоимость, срок полезного использования совпадают, ликвидационная стоимость нулевая;

в налоговом учете не начисляется амортизационная премия;

не нужно указывать в поступлении номер ГТД по импорту (государственной таможенной декларации);

совпадают дата поступления и ввода в эксплуатацию.

Если хотя бы одно из перечисленных условий не соблюдается, то данный способ поступления мы использовать не сможем.

Давайте рассмотрим пример такого поступления в программе 1С: Бухгалтерия предприятия ред. 3.0.

Допустим, мы приобрели шлифовальный станок, стоимостью 500 000 рублей, включая НДС. Доставку станка поставщик осуществляет бесплатно (то есть у нас дополнительный расход не возникает), пуско-наладочных работ станок не требует (его можно подключить к электросети и пользоваться сразу после приобретения).

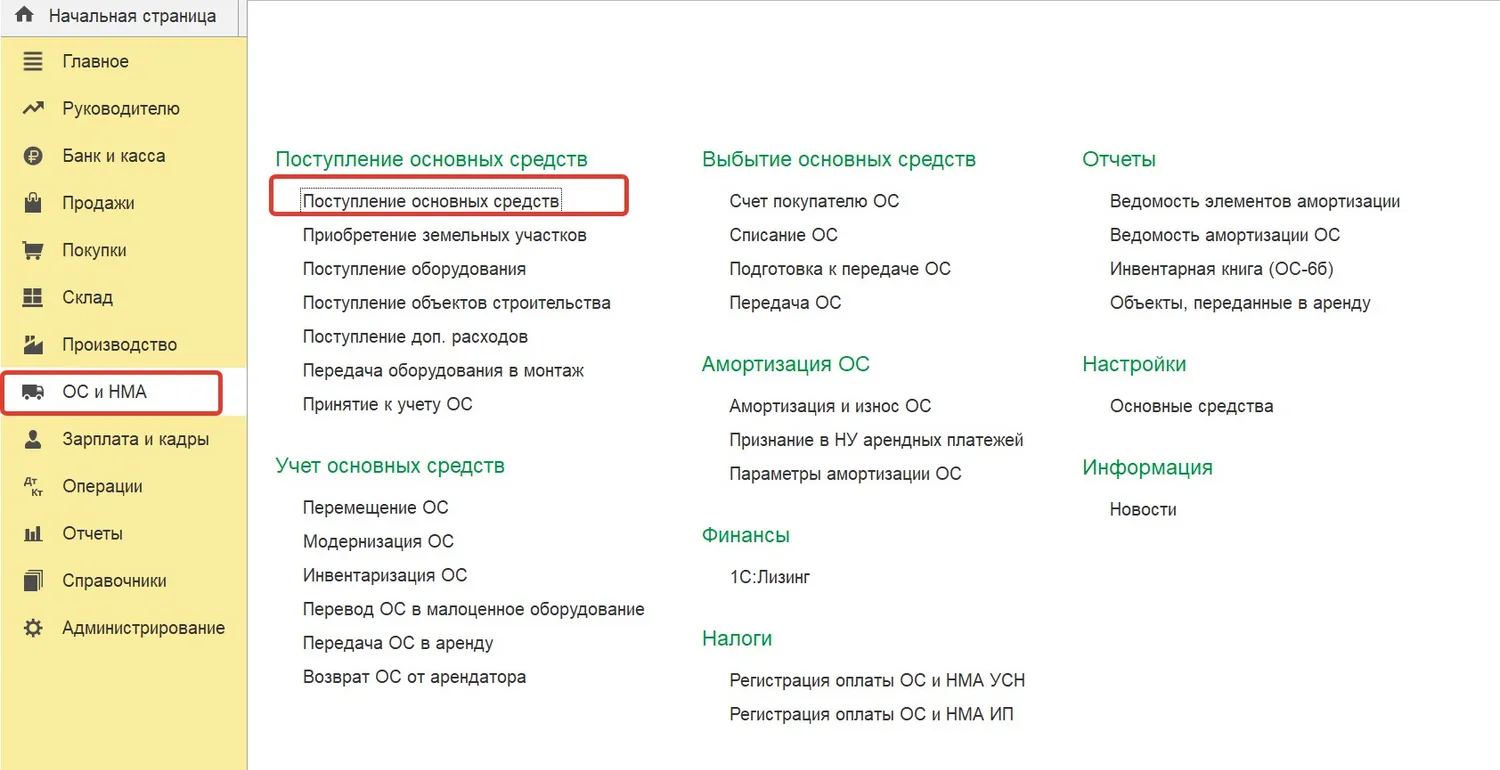

Открываем раздел «ОС и НМА» и выбираем пункт «Поступление основных средств»:

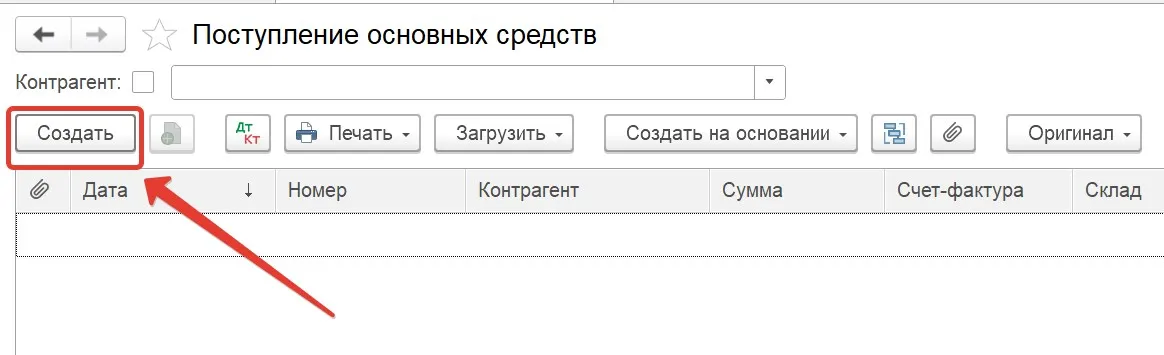

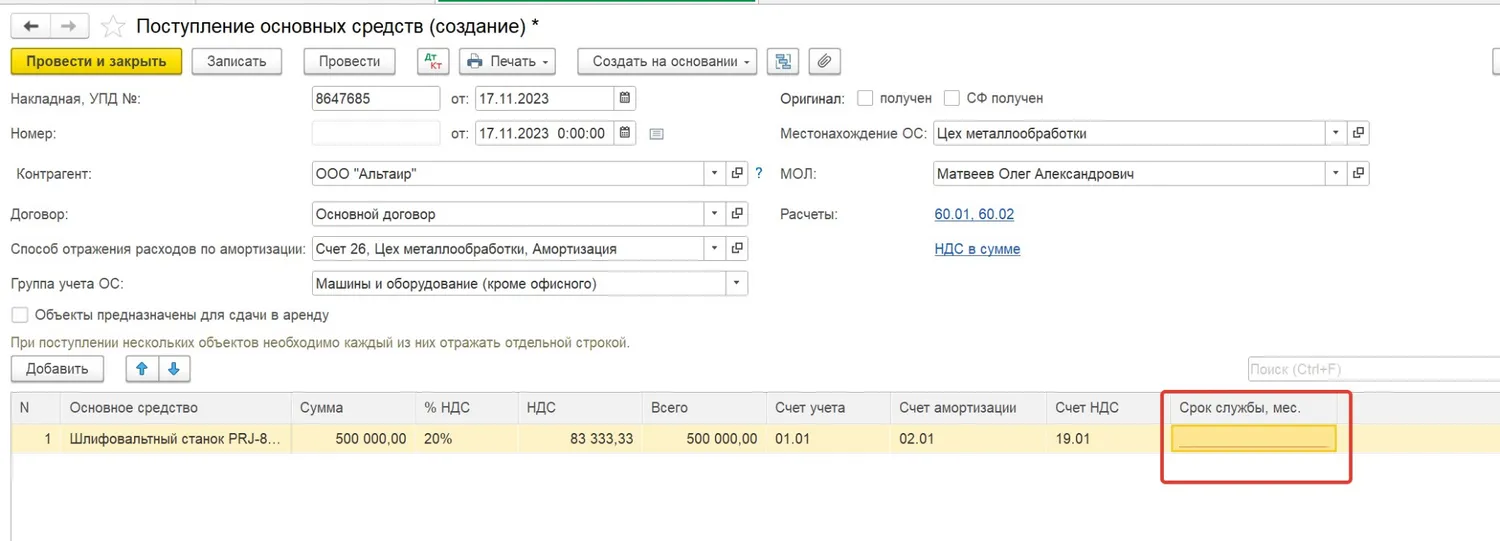

По кнопке «Создать» создаем новый документ поступления ОС:

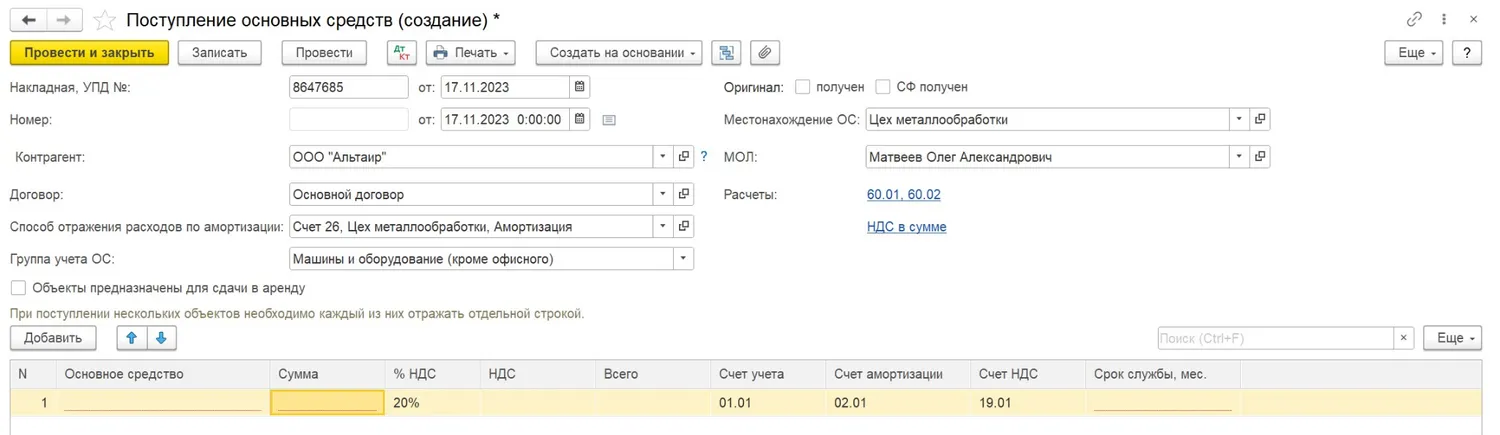

Теперь наша задача заполнить все поля нашего документа, обратив особенное внимание на те, которые влияют на дальнейший учет.

В поле «Способ отражения расходов по амортизации» выбираем затратный счет, на котором мы будем в будущем учитывать амортизационные отчисления по данному основному средству (это могут быть счета 20, 23, 25, 26, 44).

Далее переходим к заполнению карточки основного средства, щелкнув два раза левой кнопкой мыши в таблице по полю «Основное средство».

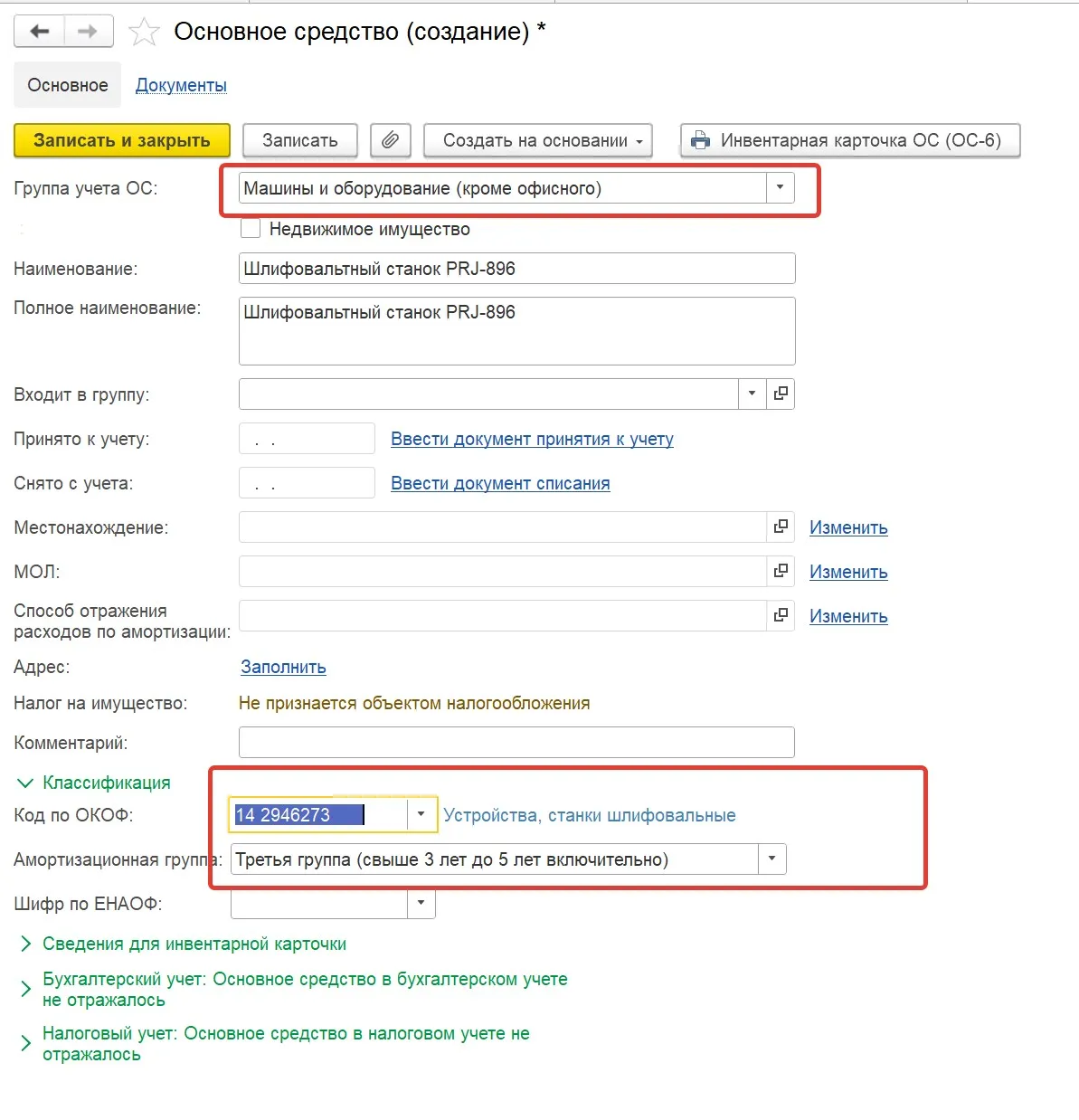

Внимательно выбираем из классификатора основных средств код ОКОФ, которому соответствует наше основное средство, так как от правильности его определения зависит амортизационная группа и срок полезного использования.

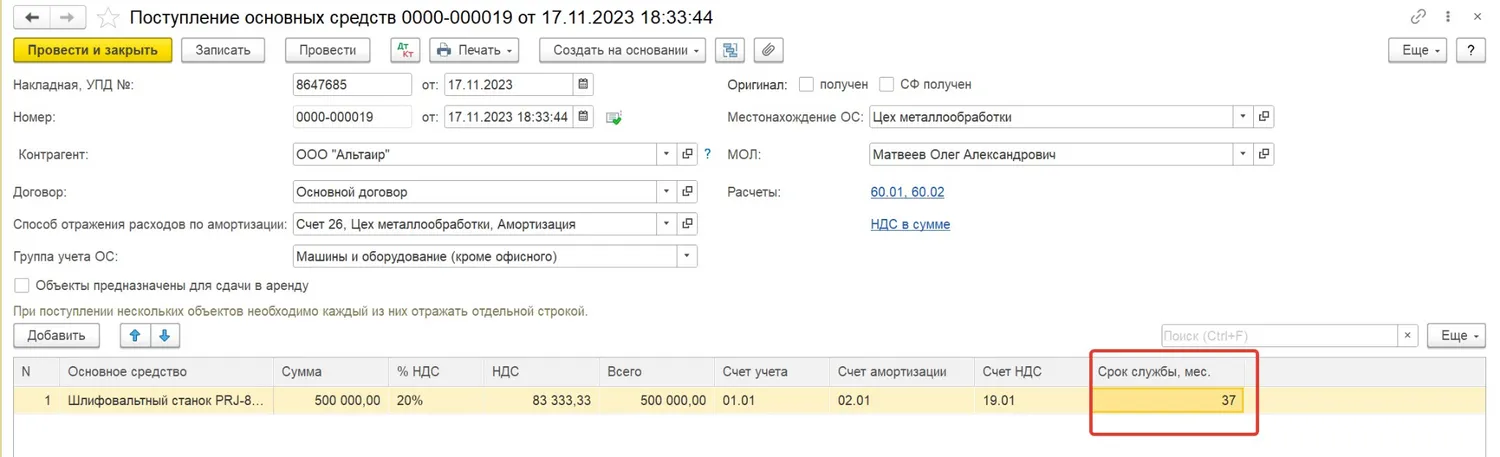

После того как мы заполнили поле «Основное средство» и его стоимость, нам остается правильно заполнить срок службы:

При его определении срока службы важно учесть, что:

В бухгалтерском и налоговом учете он будет одинаковым (один из критериев данного способа принятия основных средств к учету);

Должен соответствовать амортизационной группе: в нашем примере это Третья группа свыше 3 лет до 5 лет включительно. Значит минимальный срок службы, который мы можем установить для нашего основного средства, составляет 37 месяцев (строго выше 3 лет кратно 1 месяцу). Он может быть увеличен по решению организации, но ни в коем случае не должен быть меньше минимального срока для соответствующей амортизационной группы.

Пройдите курс Семь новых ФСБУ: Аренда, НМА, ОС, Капвложения, Документооборот, Запасы, Инвентаризация. После курса вы забудете о претензиях налоговиков к учету, сможете грамотно изменить учетную политику и с легкостью применять федеральные стандарты.

Сейчас на курс действует скидка: 4 990 вместо 18 900 рублей. Старт нового потока 15 декабря.

Почему организации обычно выгоднее выбрать минимальный срок службы основного средства?

Потому что так стоимость основного средства будет списываться в расходы по налогу на прибыль быстрее, а, следовательно, налог на прибыль в периоды списания этих расходов организация будет платить меньше. И, наоборот, если расходы организации слишком высокие, или даже превышают доходы, то в таком случае вы можете регулировать их, принимая основные средства к учету по максимальному сроку, предусмотренному для соответствующей амортизационной группы.

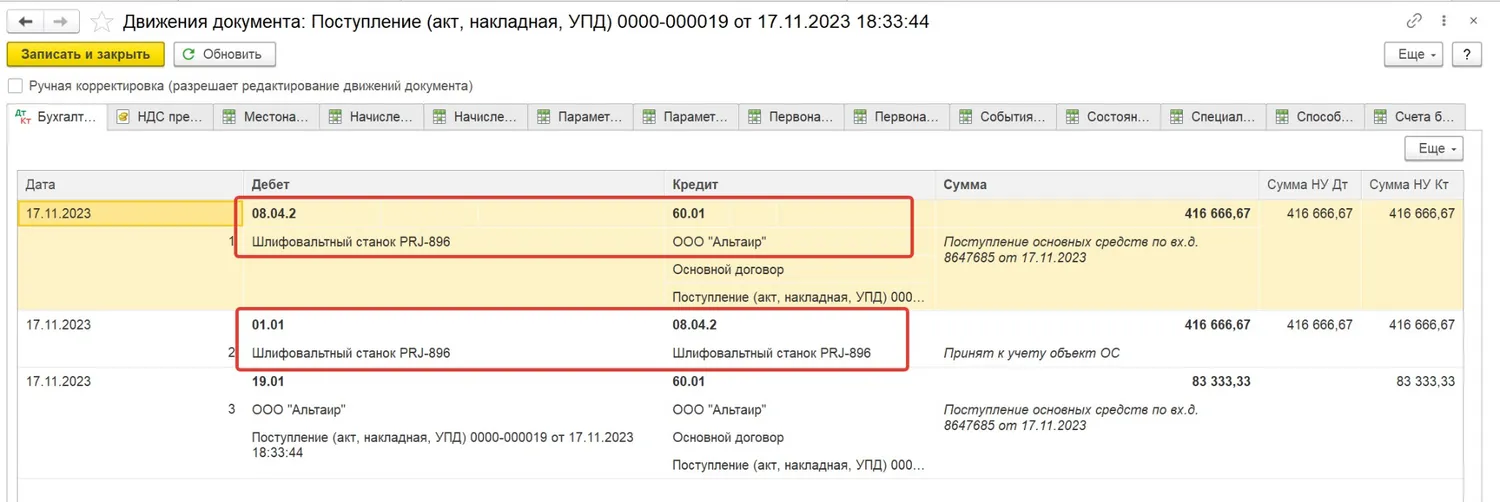

После заполнения всех полей проводим наш документ поступления и смотрим, какие проводки он формирует:

Основное средство поступило от поставщика на счет 08 субсчет 08.04.2 «Приобретение основных средств» (именно этот субсчет предусмотрен в программе для данного способа) и этим же документом переведено на счет 01 и принято к учету.

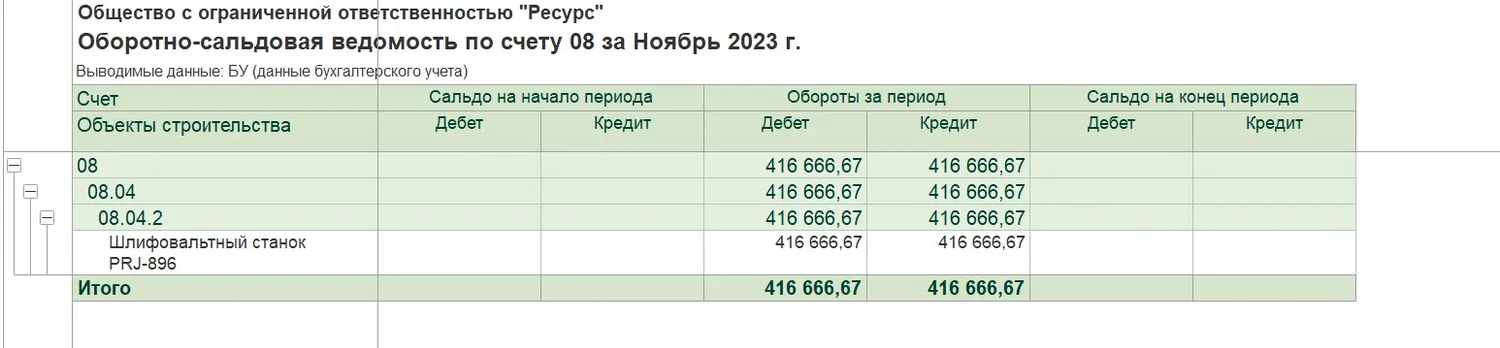

Для проверки формируем оборотно-сальдовые ведомости по счетам 08 и 01. Счет 08 у нас закрылся:

А наше основное средство теперь числится на балансе организации на счете 01:

Способ № 2 — «Полный» (или «Долгий») — документами «Поступление оборудования» — «Поступление доп. расходов» — «Принятие к учету ОС»

Данный способ используется, если при поступлении основного средства есть дополнительные расходы (доставка, транспортировка, установка, монтаж, сборка и т.д.):

требуется сборка или монтаж;

основное средство не сразу будет введено в эксплуатацию;

необходимо установить разные сроки полезного использования в бухгалтерском и налоговом учете, ликвидационная стоимость не нулевая.

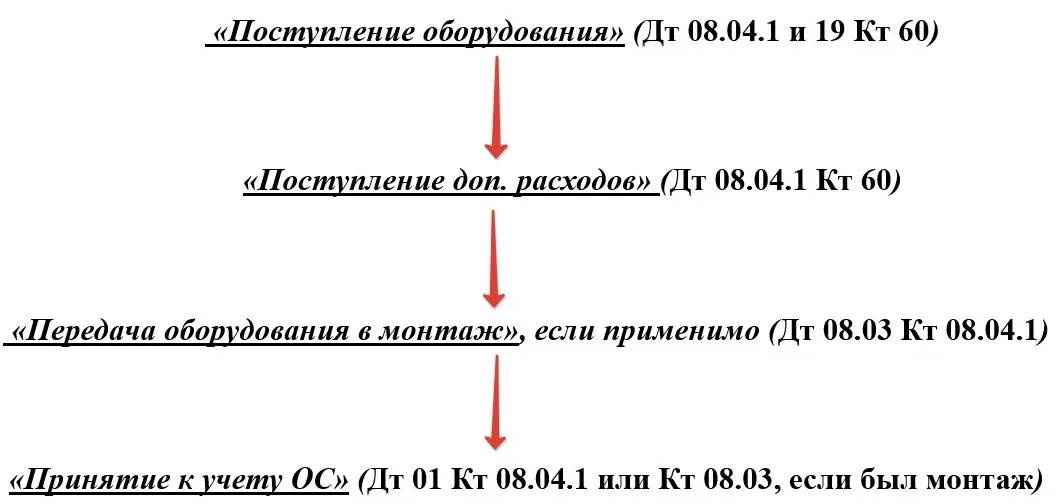

То есть, если основное средство не соответствует критериям, приведенным в способе № 1, то мы должны принимать его к учету по способу № 2, соблюдая четкую последовательность введения документов:

Давайте рассмотрим пример.

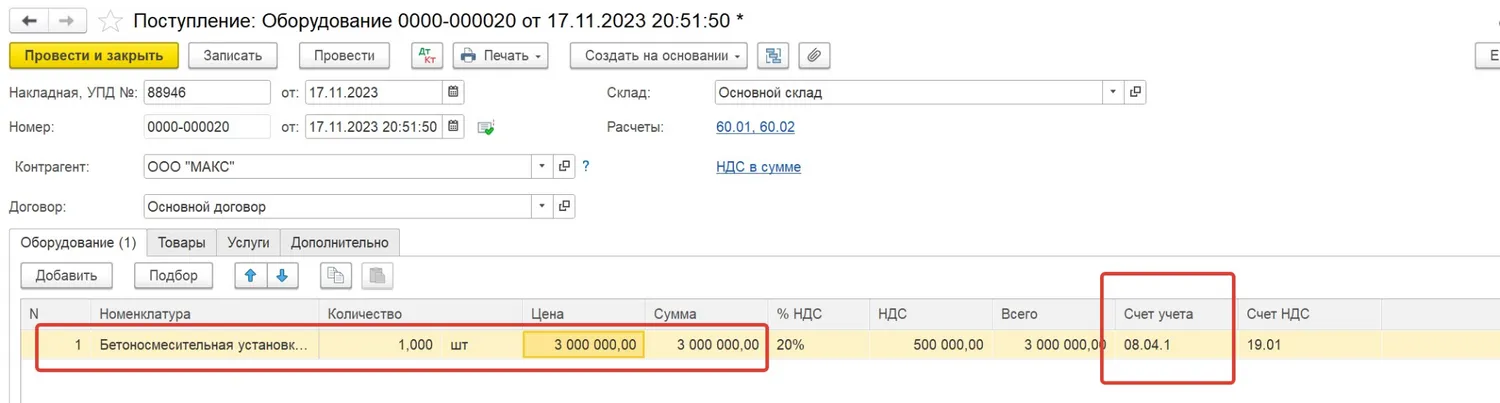

Мы приобрели бетоносмесительную установку, стоимостью 3 000 000 рублей, в том числе НДС. Мы наняли перевозчика и заплатили ему 70000 рублей за доставку нашей установки. И через месяц приехал представитель поставщика и оказал нам услуги по пуско-наладке, за которые мы заплатили еще 1 000 000 рублей.

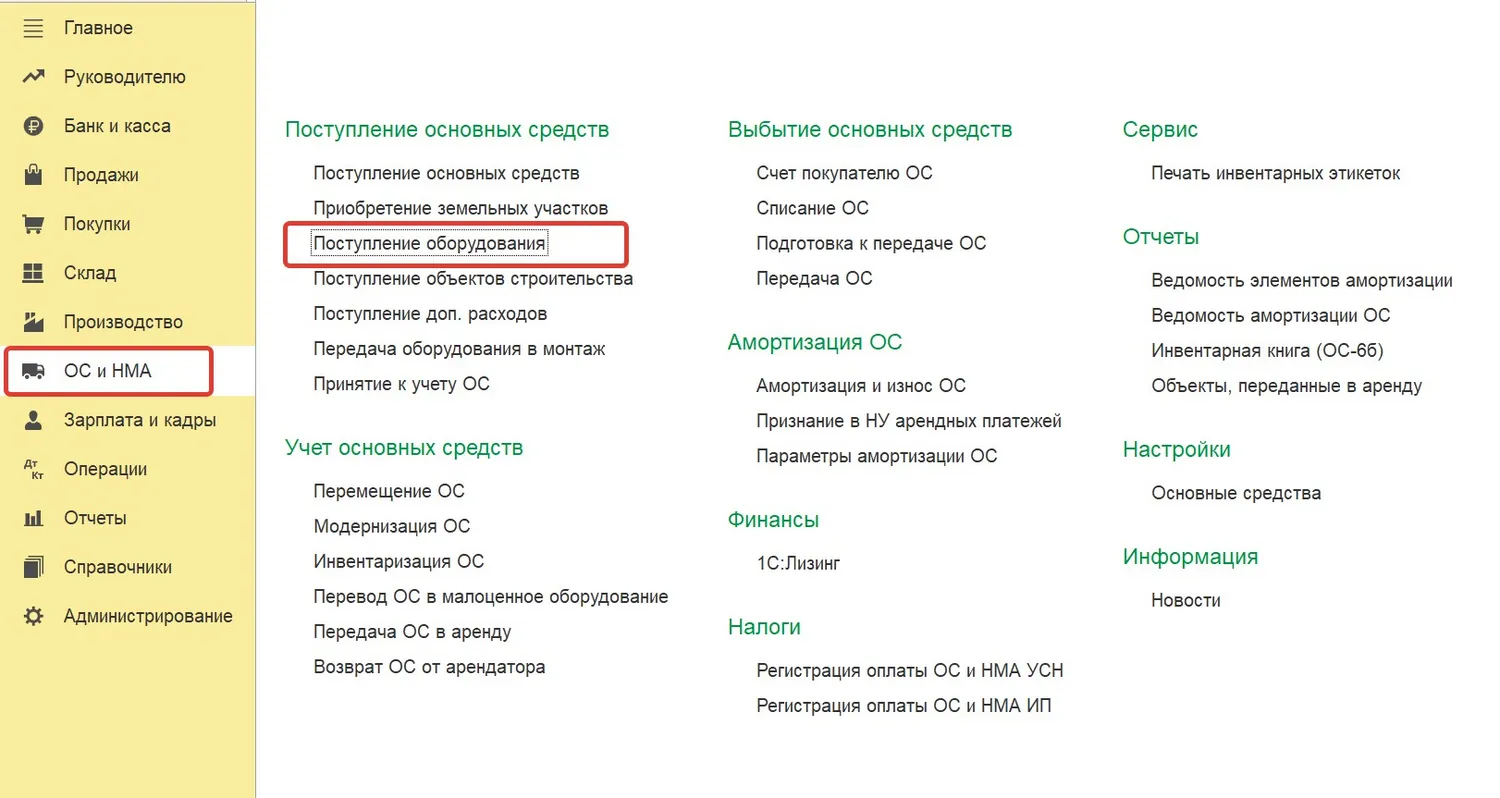

Шаг 1. Получив отгрузочные документы (УПД или счет-фактура + накладная), первым шагом мы оформляем документ «Поступление оборудования» в разделе «ОС и НМА»:

Этот документ практически не отличается от обычного поступления, кроме вкладки «Оборудование»:

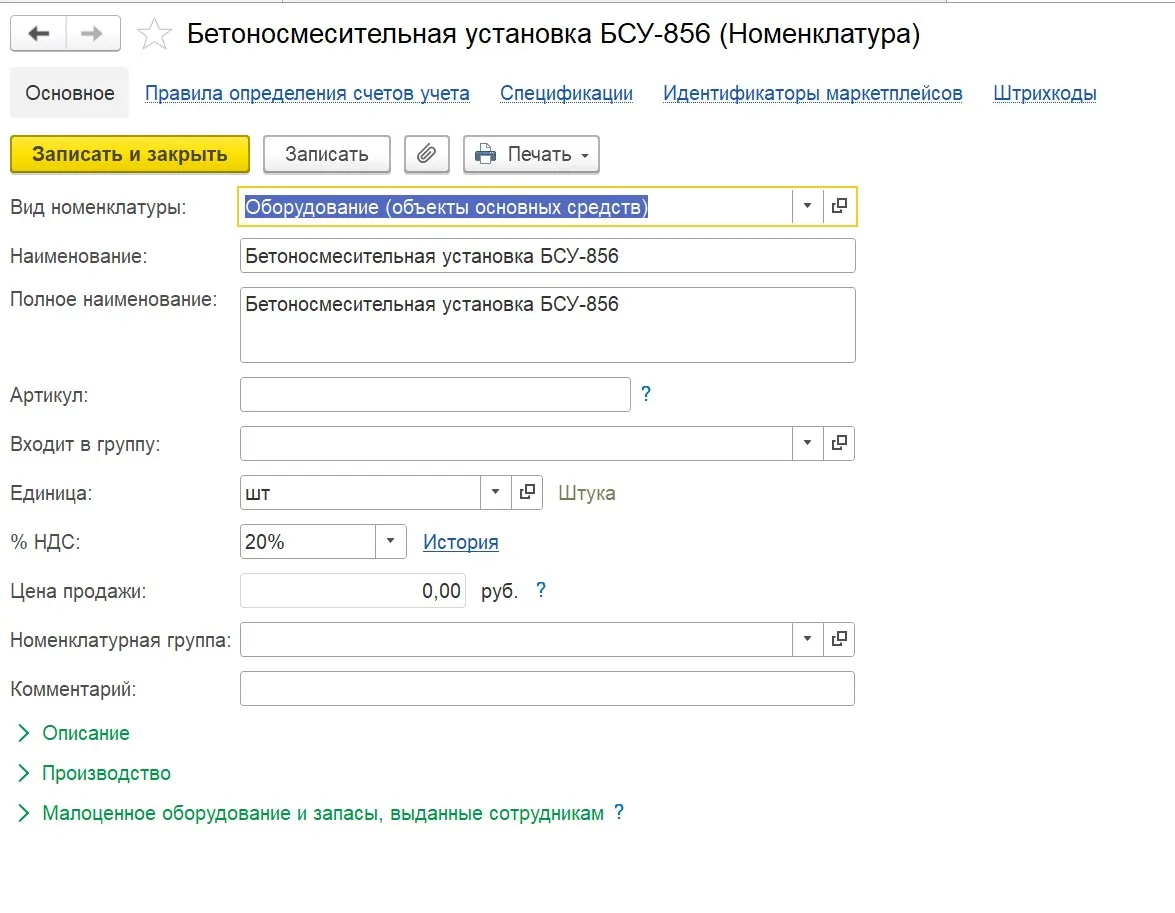

При заполнении карточки выбираем вид номенклатуры «Оборудование (объекты основных средств)». При выборе этого вида номенклатуры программа автоматически ставит счет учета 08.04.1 «Компоненты основных средств» (этот субсчет предусмотрен в программе для данного способа поступления основных средств).

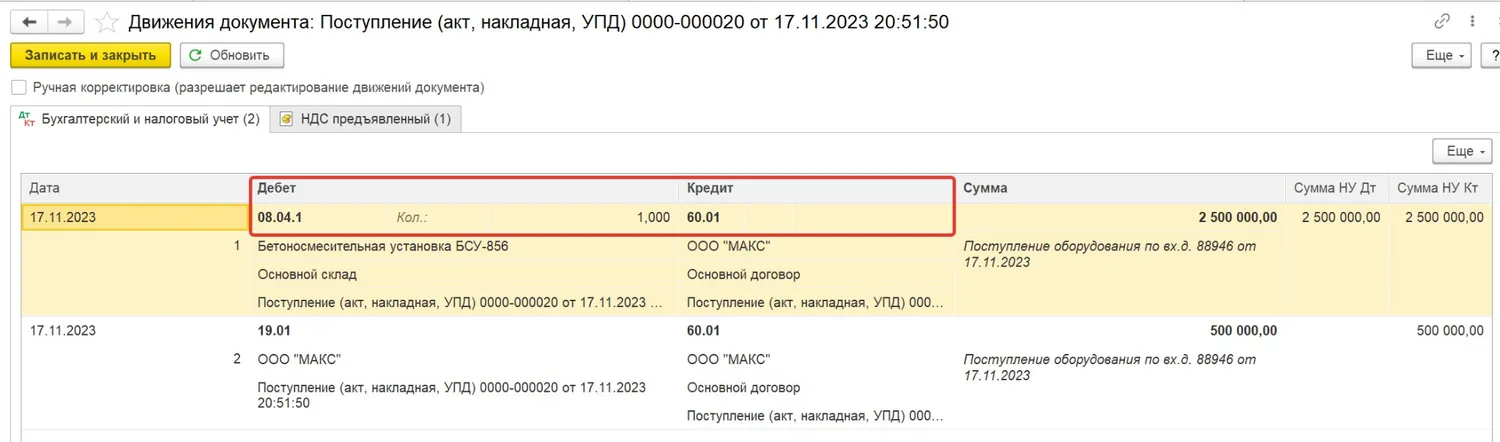

После проведения документ формирует следующие проводки:

Шаг 2. Проводим услуги доставки и пуско-наладки.

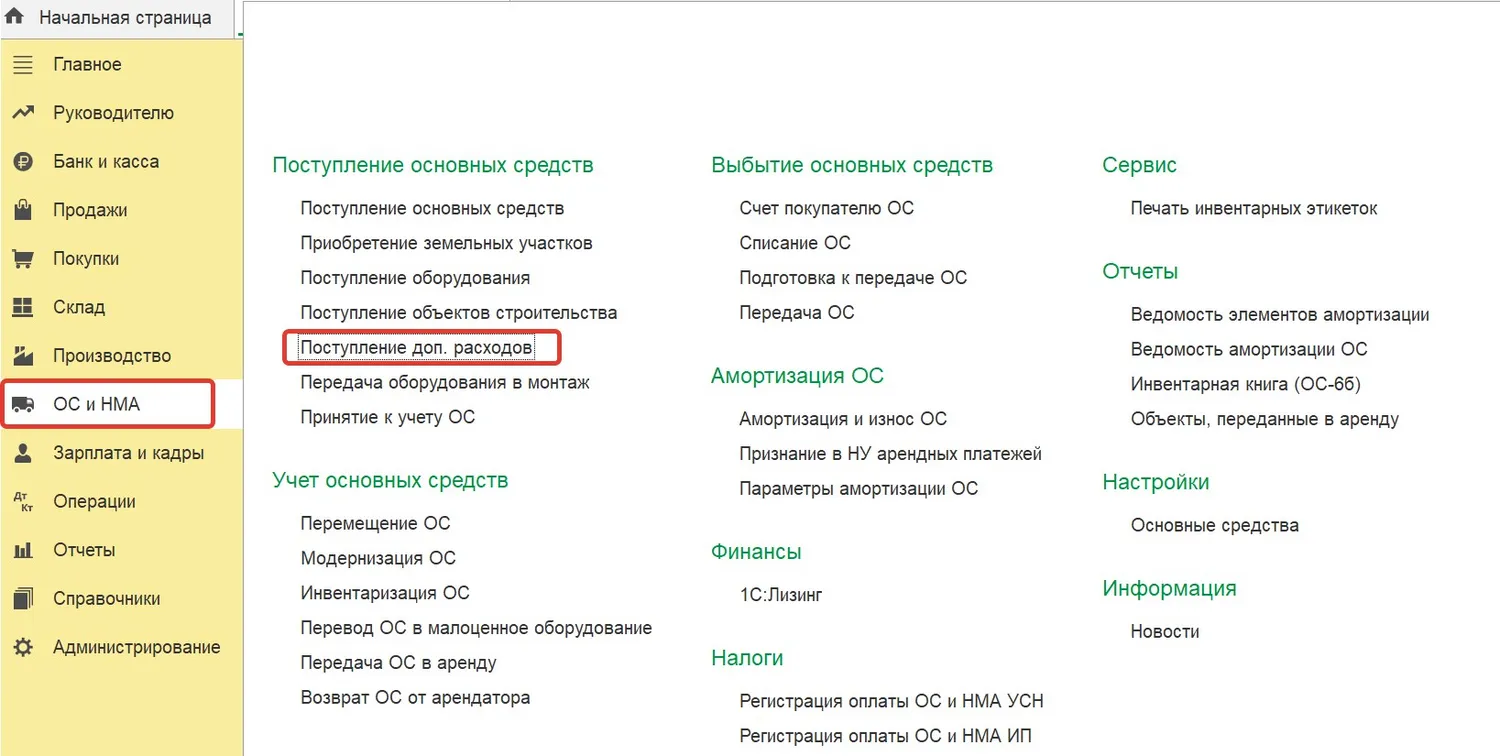

Для этого переходим в раздел «ОС и НМА» — «Поступление доп. расходов»:

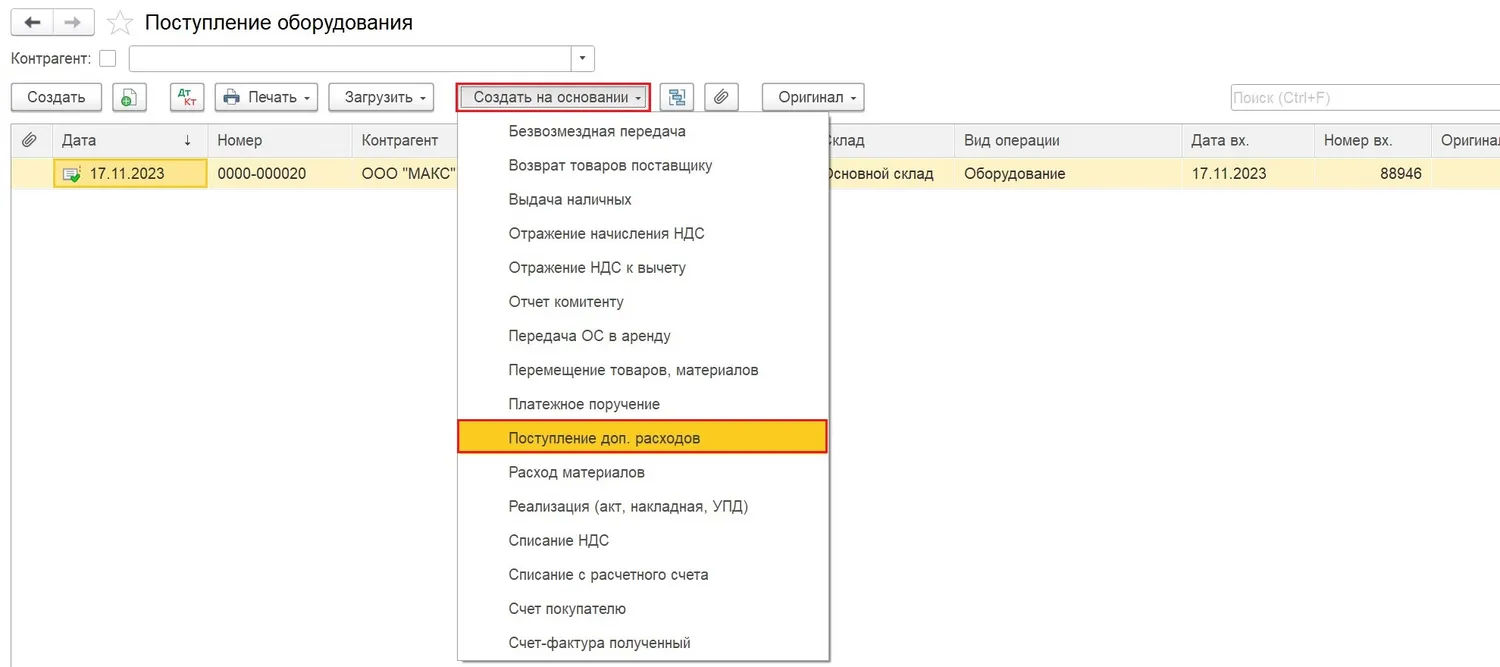

Или создаем поступление доп. расходов с помощью нажатия кнопки «Создать на основании» из документа поступления или журнала «Поступление оборудования»:

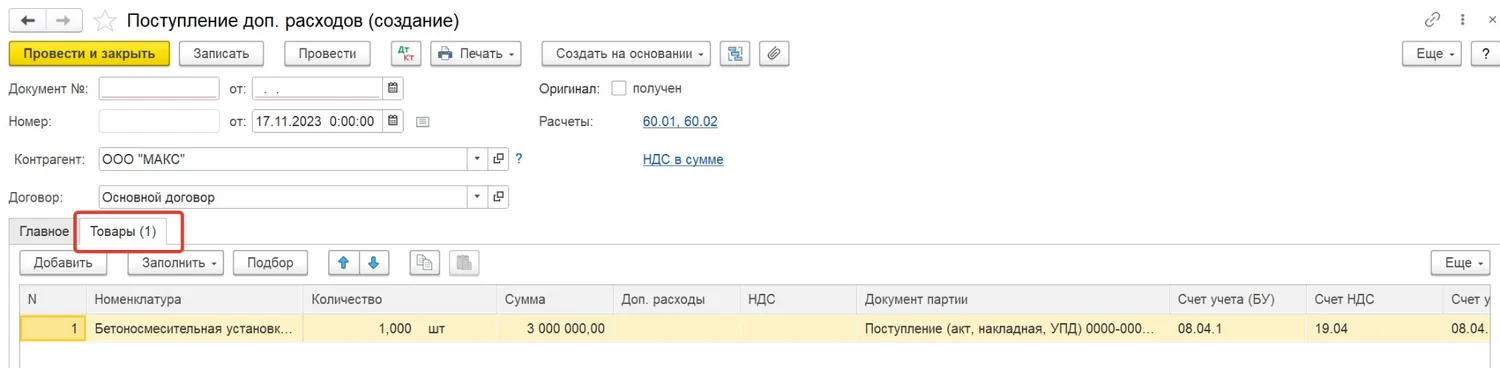

Второй вариант гораздо удобнее, так как при таком варианте в документе «Поступление доп. расходов» автоматически заполняется вкладка «Товары»:

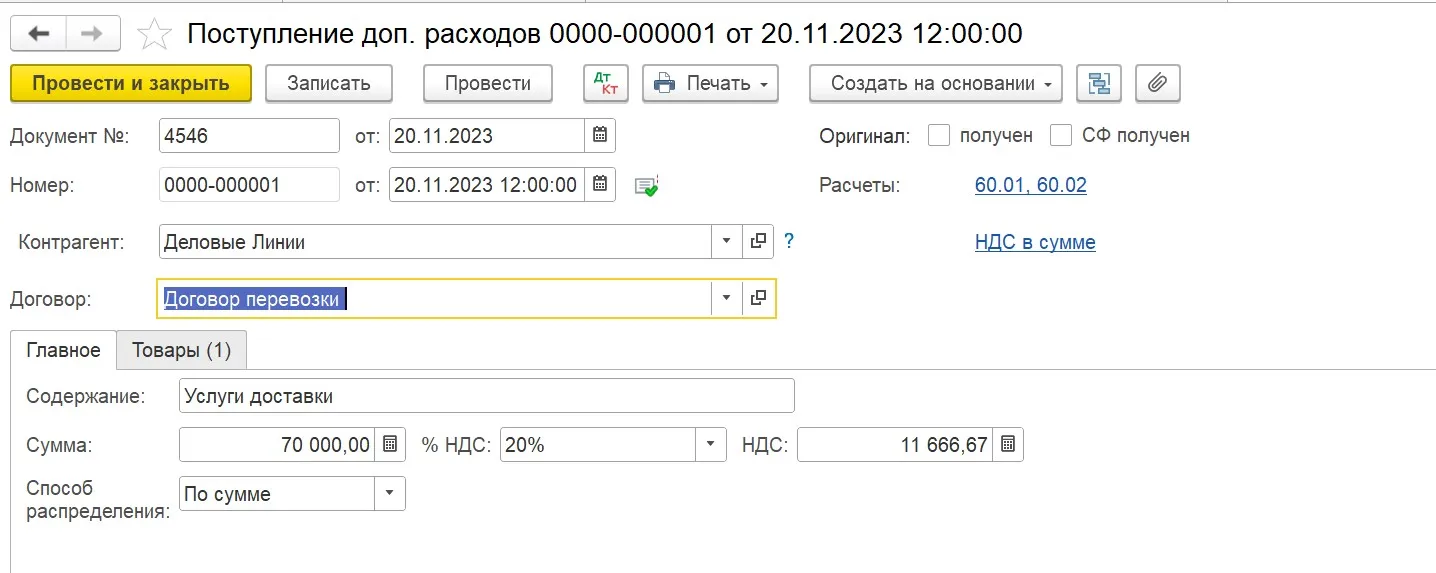

Нам остается только заполнить поля на вкладке «Главное» и провести поступление услуг доставки:

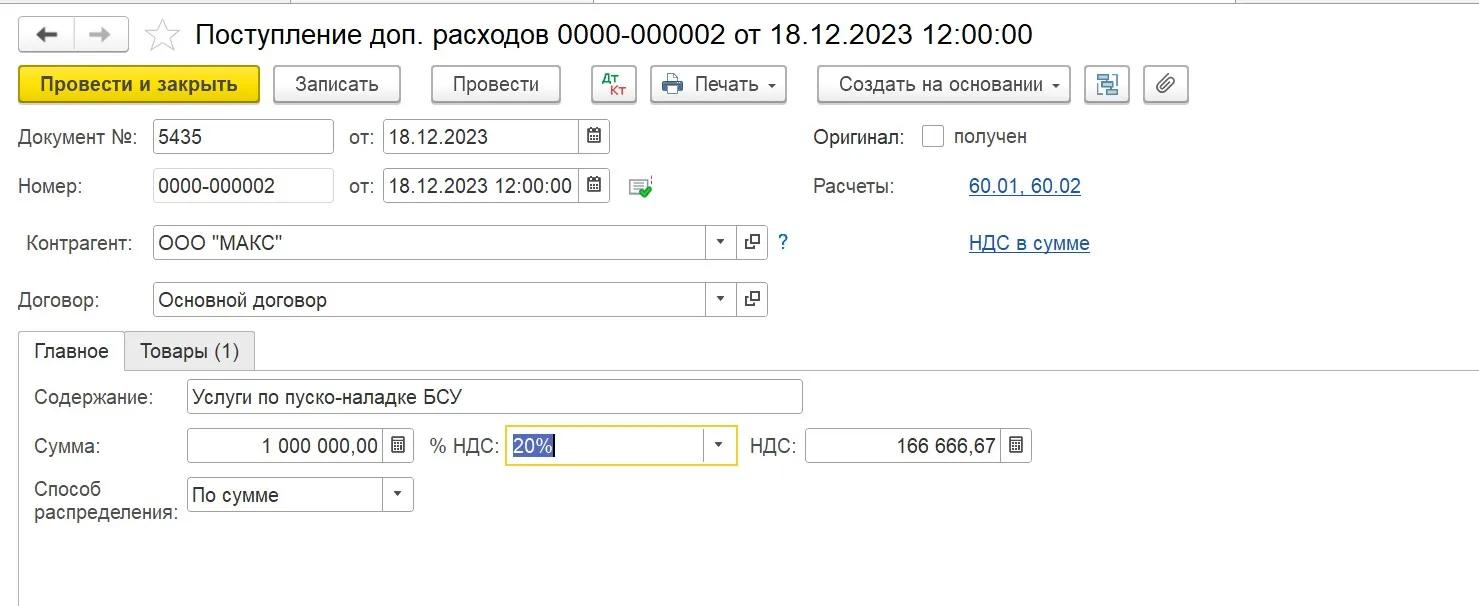

И услуг пуско-наладки:

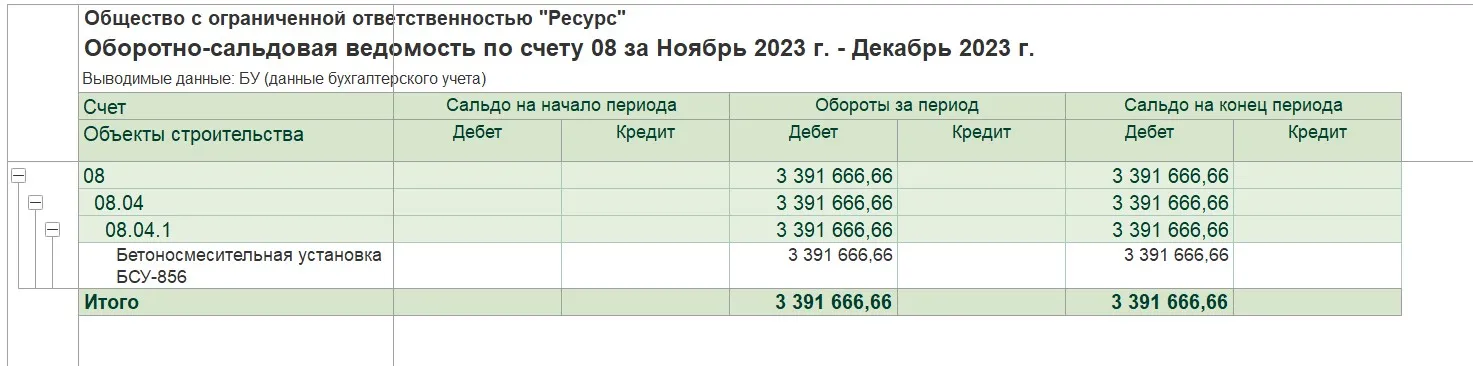

После проведения всех доп. расходов. на счете 08 сформировалась стоимость нашего основного средства:

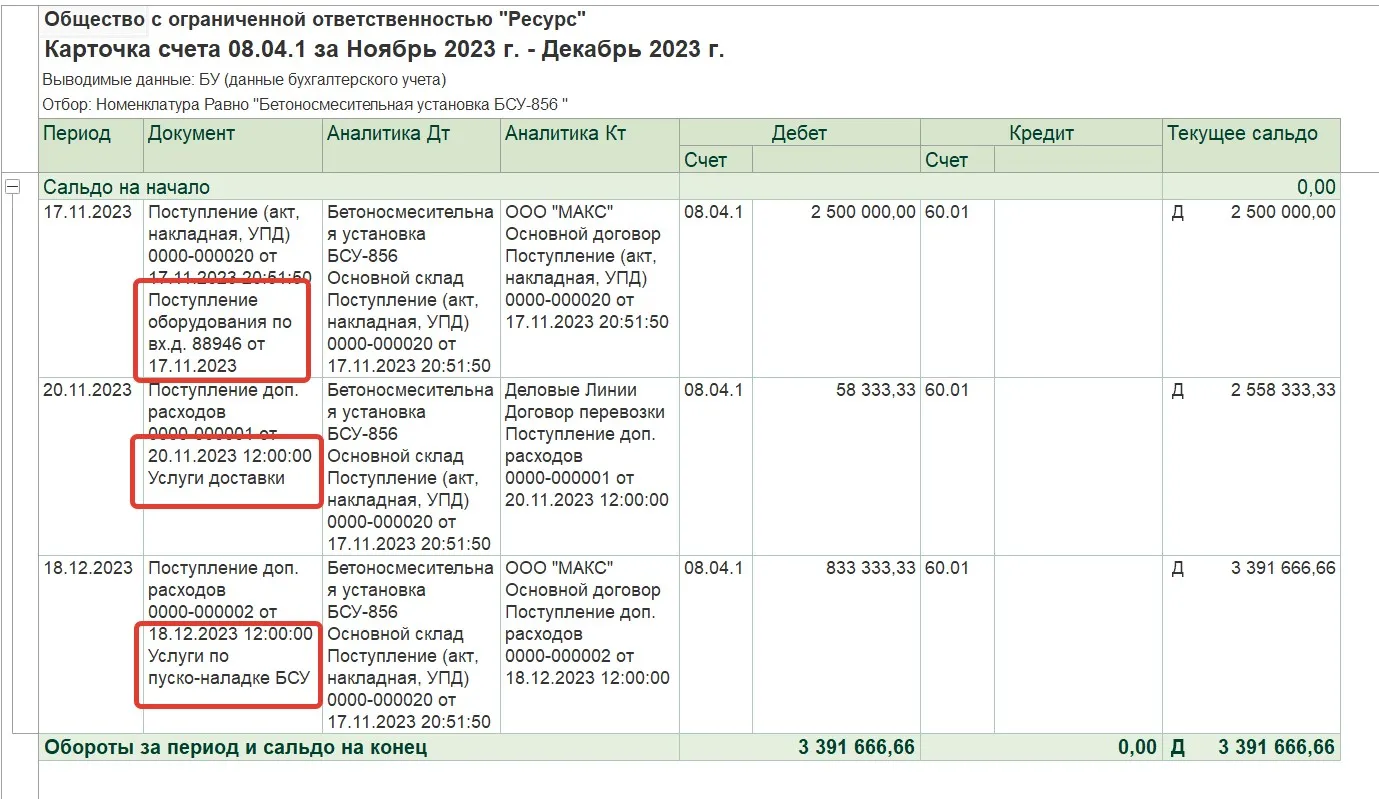

Если мы сформируем карточку счета 08.04.1, то увидим все документы, из которых она сформирована:

Физически установка передается нам поставщиком в виде нескольких узлов, но в отгрузочных документах прописана одной строкой: Бетоносмесительная установка БСУ-856 — 1 шт, поэтому шаг «Передача оборудования в монтаж» в нашем примере не требуется, его мы пропускаем.

Но у вас могут быть компоненты ОС, которые необходимо собрать, и это осуществляется как раз документом «Передача оборудования в монтаж».

Шаг 3. Нам осталось только принять наше основное средство к учету.

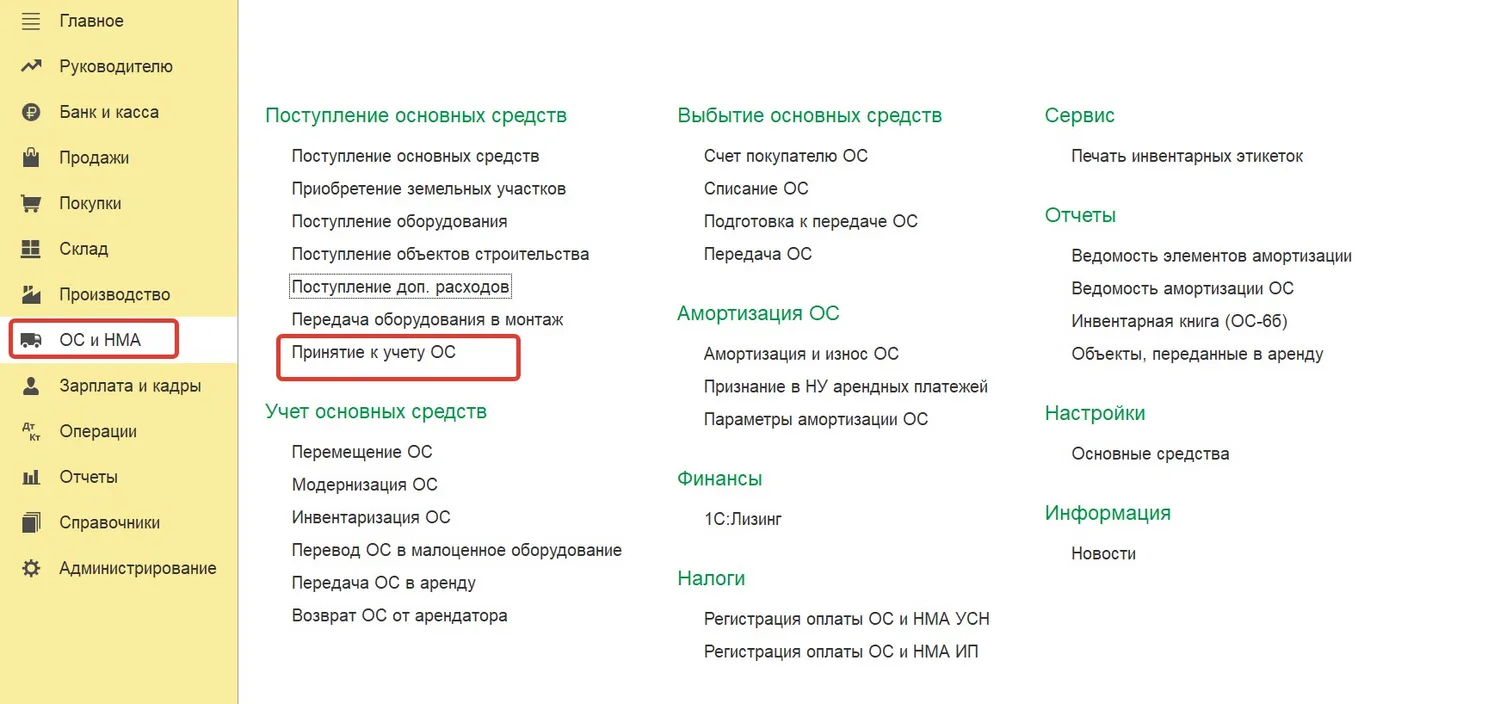

Для этого переходим в раздел «ОС и НМА» — «Принятие к учету ОС»:

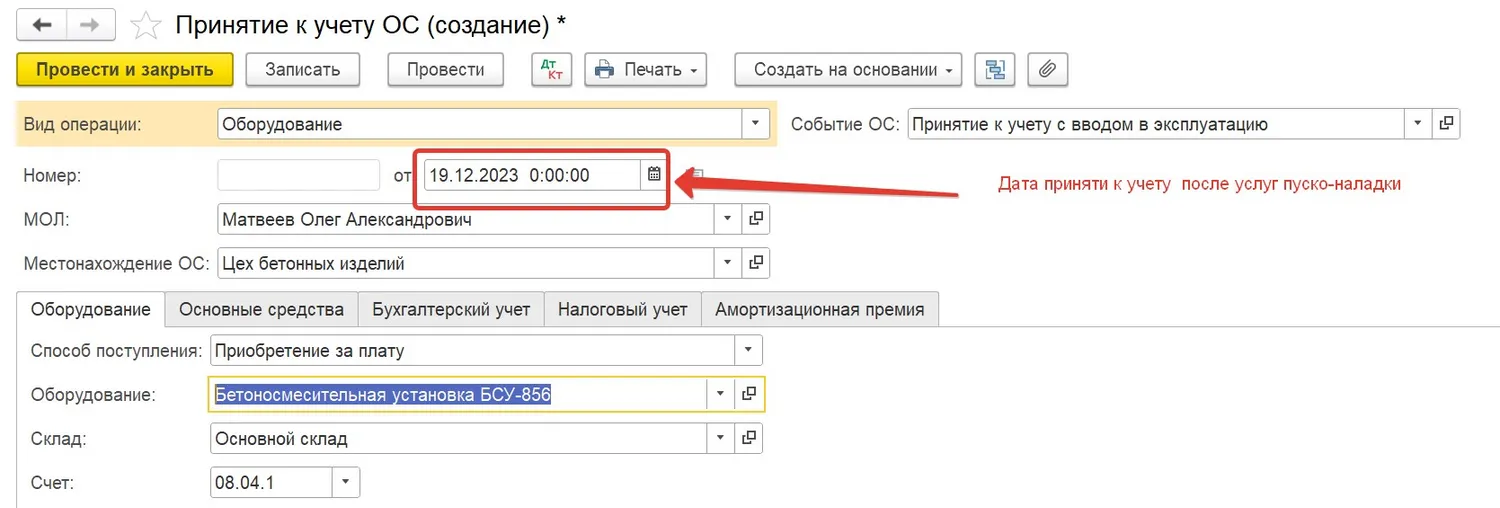

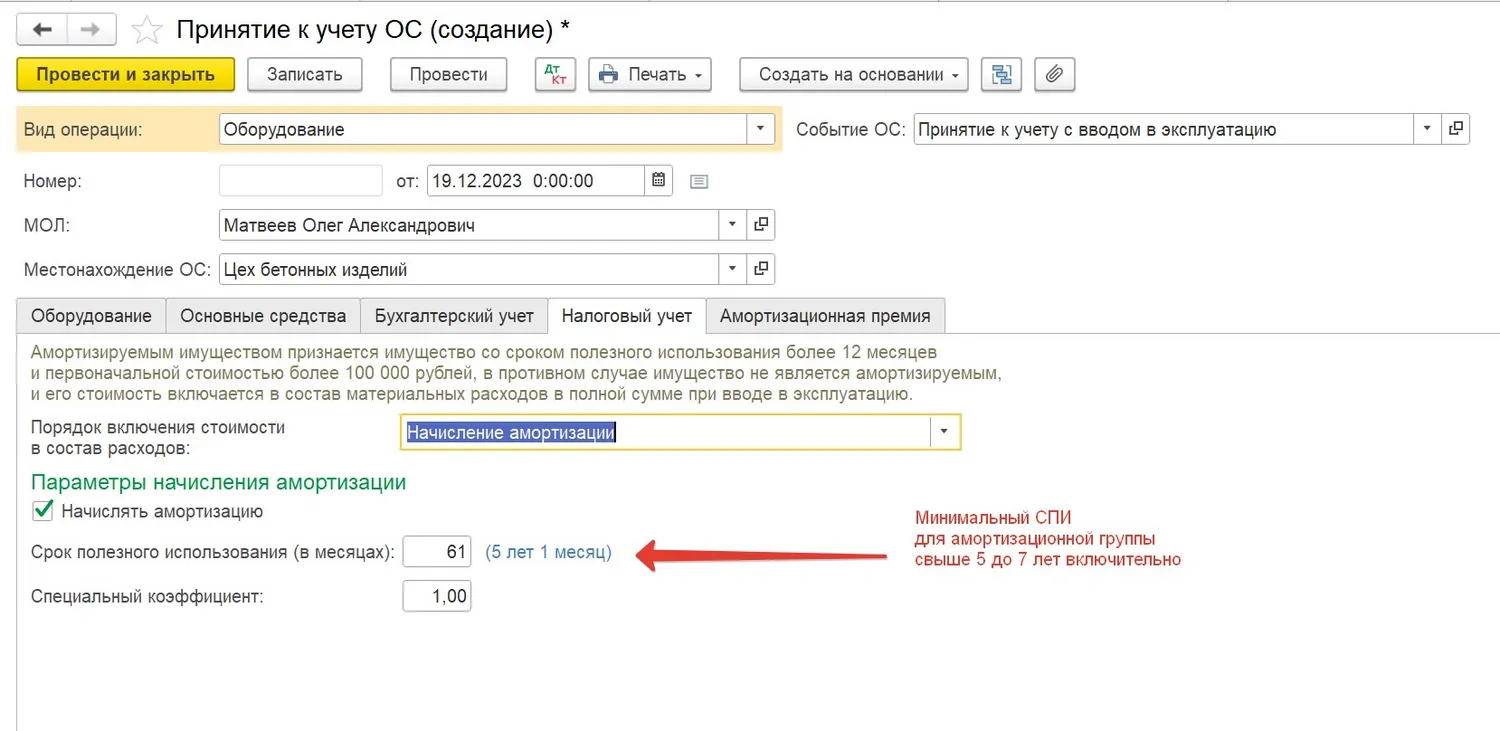

Создаем новый документ «Принятие к учету ОС» с видом «Оборудование» и заполняем все его вкладки:

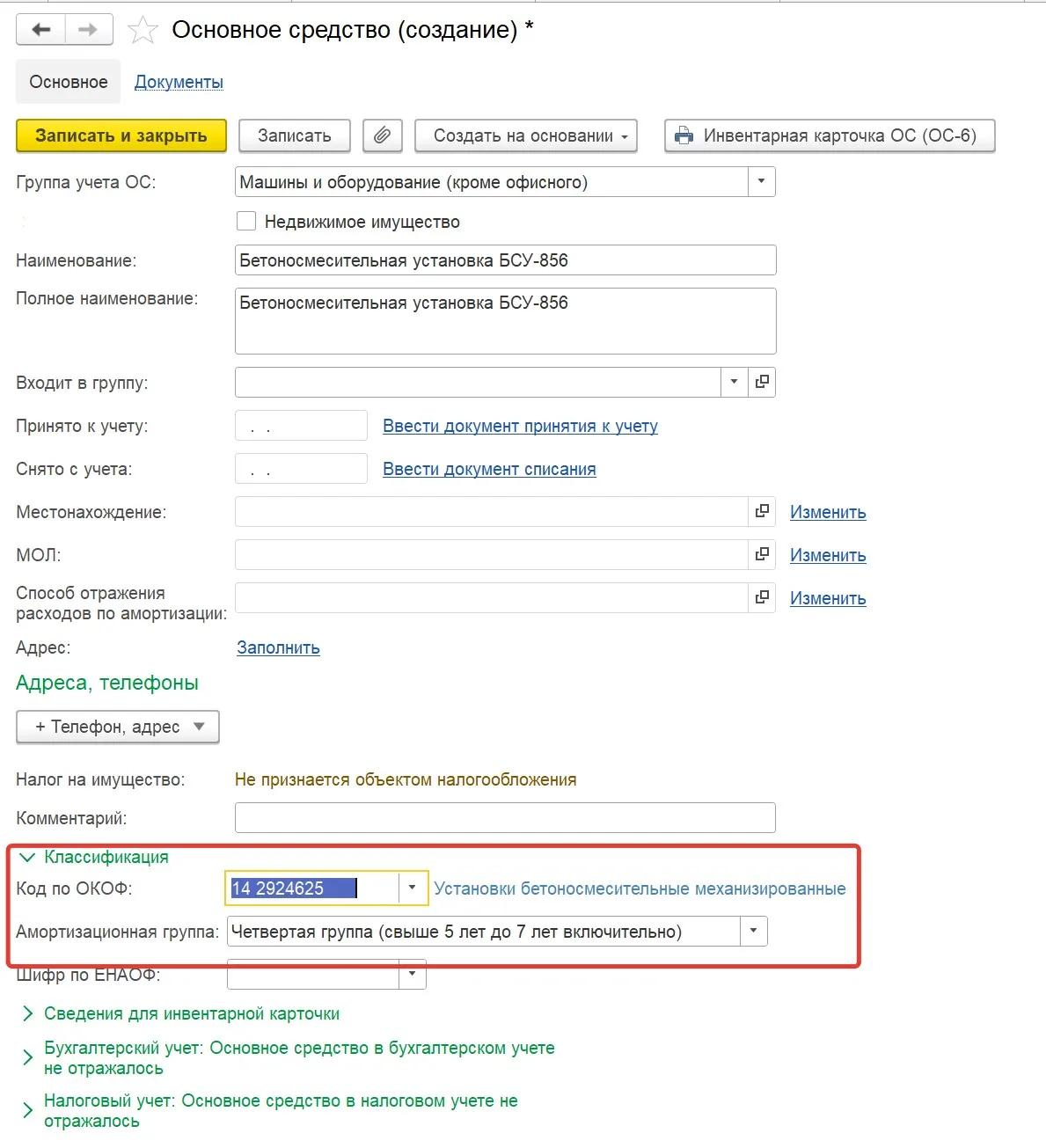

Заполняем карточку основного средства, внимательно выбрав код ОКОФ по классификатору:

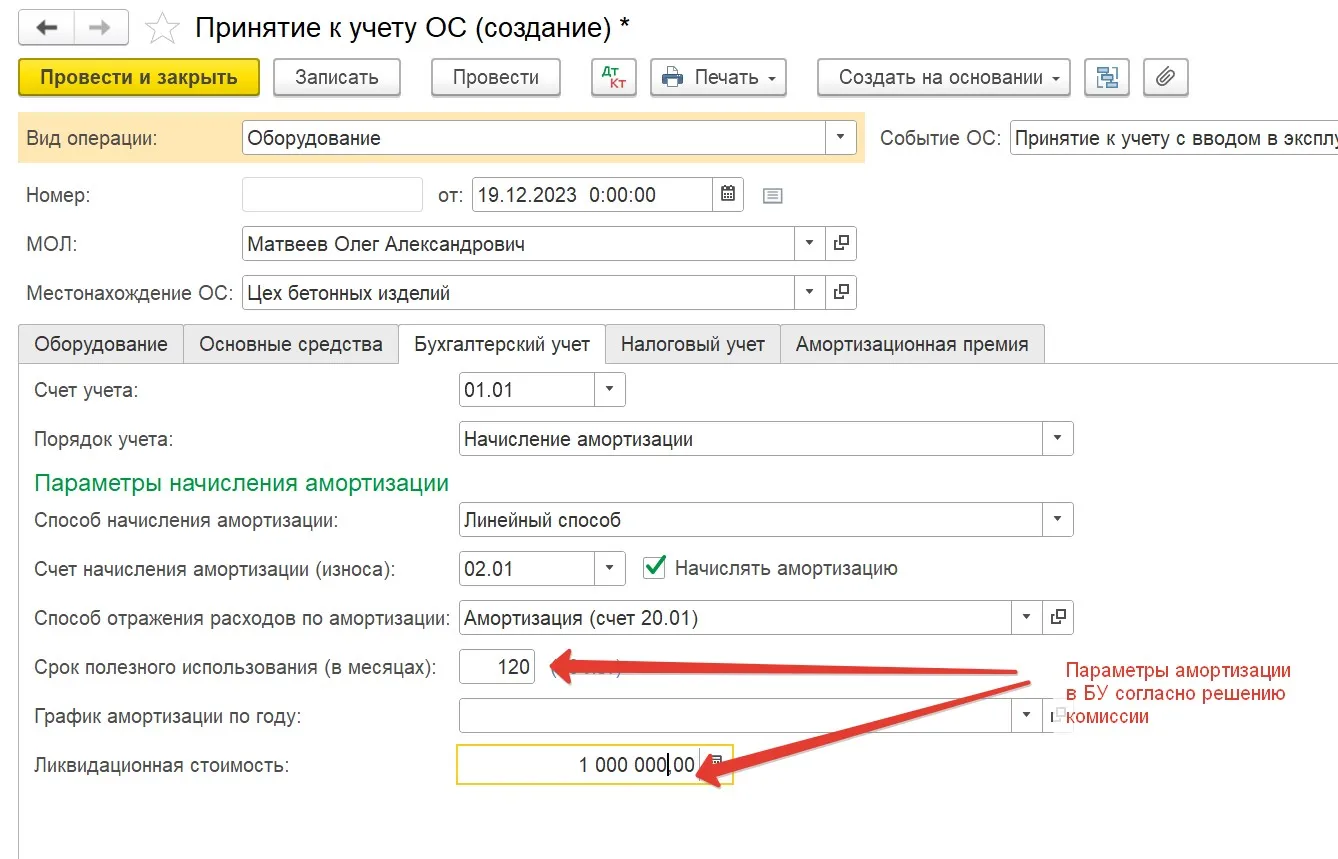

Вкладка «Бухгалтерский учет»:

Вкладка «Налоговый учет»:

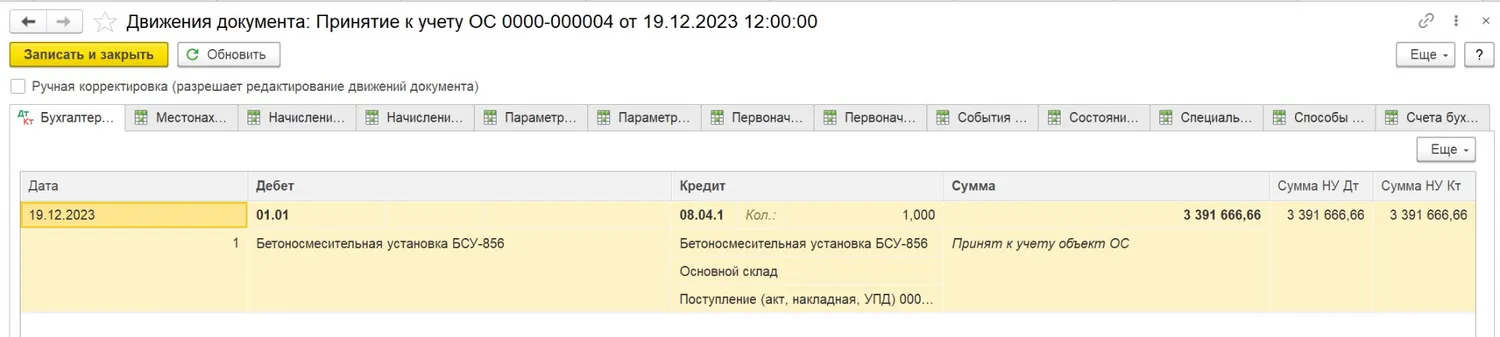

После проведения документ формирует следующие проводки:

Сформировав оборотно-сальдовую ведомость по счету 08, мы видим, что он закрыт:

А стоимость установки перенесена на счет 01 и основное средство принято к учету:

Вот мы и разобрали с вами два способа поступления основных средств, которые используются в программе 1С: Бухгалтерия предприятия ред. 3.0, и надеемся, что теперь у вас не возникнет никаких сложностей с этим.

Начать дискуссию